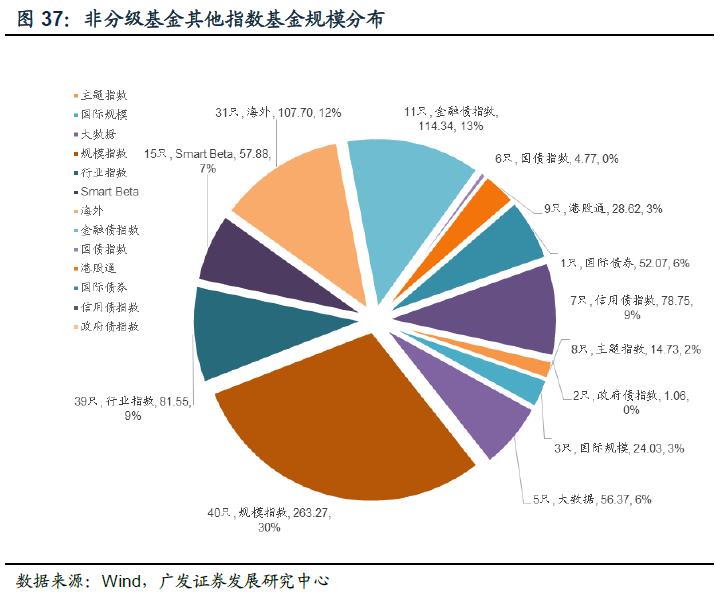

跟踪海外指数的基金和跟踪债券类指数的基金规模超过30%,体现了指数基金 的配置价值。这里“国际规模” “国际债券”等分类指跟踪国外指数公司提供的投 资于国内市场的指数的基金,这部分基金主要面对海外投资者投资于国内市场。

非规模类指数存在指数成分股数量不固定、调仓频率高等特点,可能不适合以 ETF的形式管理。而一般指数基金则体现了指数多样化的必要性。一般开放式基金 的形式,更适合于指数多样化的实现。未来也是指数基金重要的发展方向。

1.3典型指数基金介绍:体现投资者对指数的认知度上升

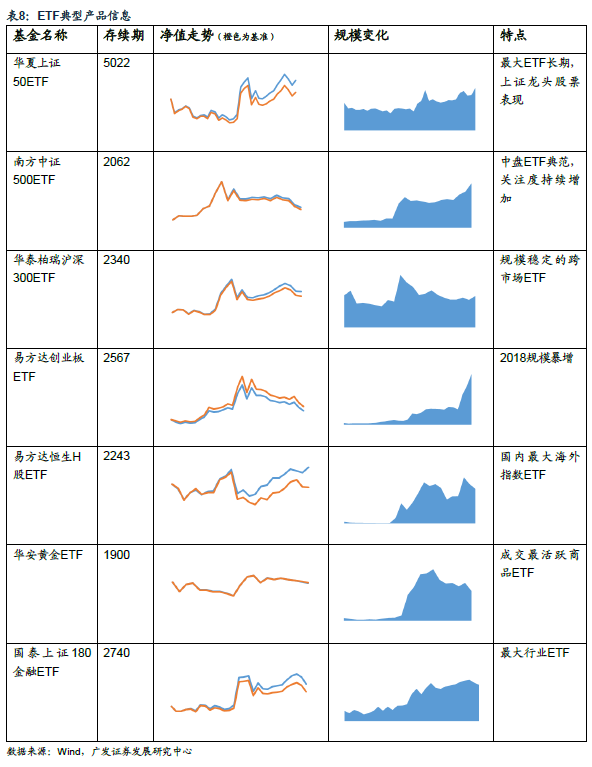

总体来讲,ETF处于一个强者恒强的状态。但典型产品的规模增强也体现了投 资者对指数的认知深入。在开放式基金发行速度超过投资者投资需求的增加时,单 只基金平均规模下降是整体市场的趋势。因此规模较大的基金一般有两种状态,一 是首发或存量规模大,规模一直稳定,除了基金公司管理能力的体现之外,也说明 标的指数是市场主要基准指数。而另一种则是从首发开始长期规模不大的基金在短 期内得到了大幅的持续申购,也则代表了市场对基准的重新认可,代表着新的投资 基准的出现。上证50ETF和沪深300ETF表征机构投资的大盘指数,长期这两只指数 就被作为股票配置的基础。近年值得关注的状况是以创业板中证500为代表的中小盘 基准净申购明显,逐渐成了另一具有配置价值的基准。

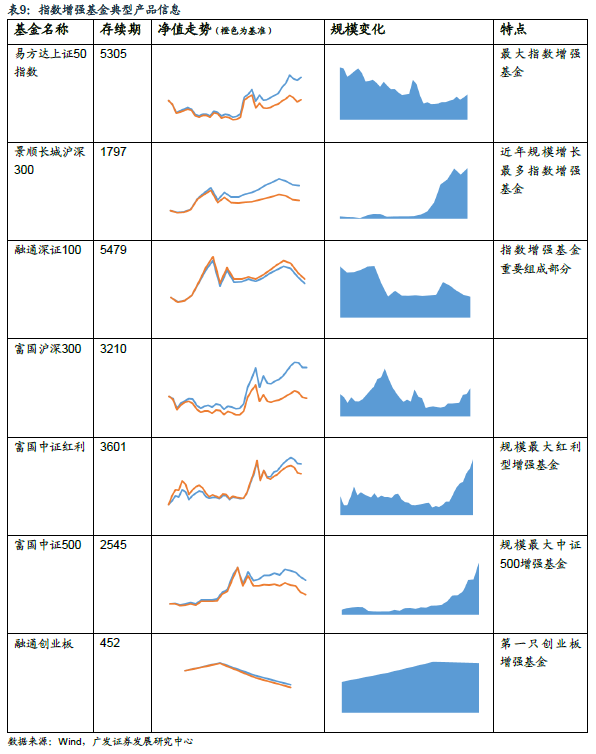

指数增强基金近年申购明显的均是股票类规模指数,特别是市场主要认可的股 票投资基准。这与ETF上体现出的结论也类似。申购最多的依然是认可度最高的沪 深300和中证500为基准的基金。但从超额收益角度也可以看出,长期来获得持续申 购的指数增强基金还是可以大幅跑赢基准。而创业板指数增强基金由于发行时间较 短,依然需要长期业绩的积累。

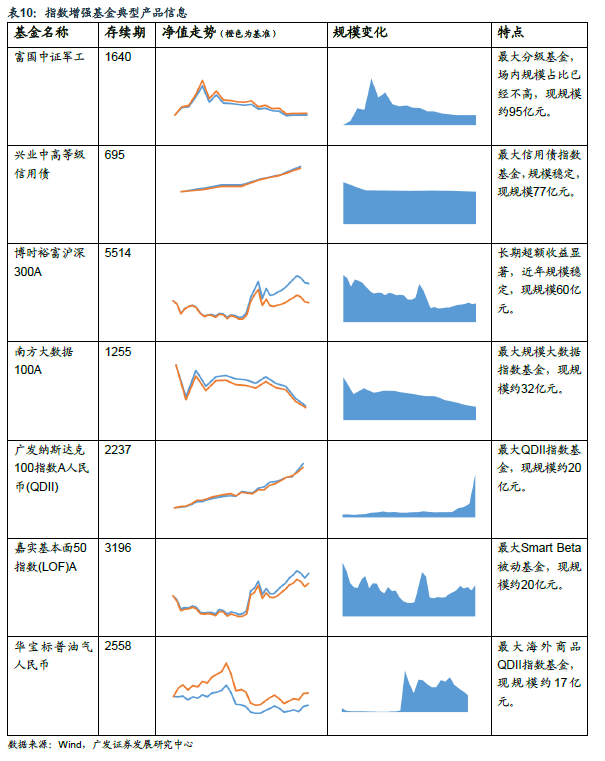

其他类型的基金虽然规模有扩大的趋势,但主要的增量来源于新发基金,存量 基金的申购幅度低于ETF和指数增强基金。值得注意的是信用债指数、QDII指数和 Smart Beta指数等在ETF中选择较少的基金以普通指数基金的形式获得了持续的发展。

二、指数类基金特征分析

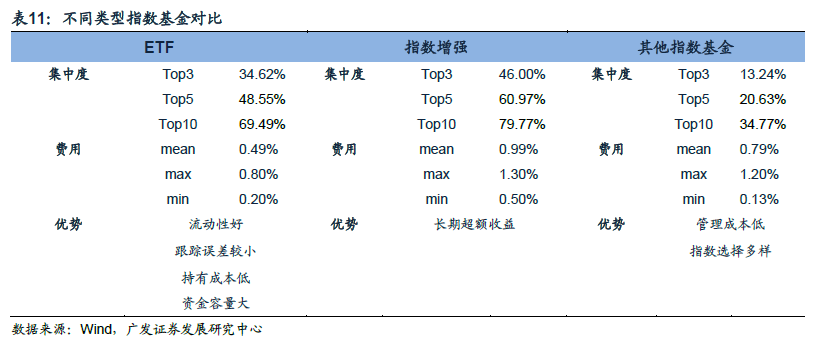

指数基金最主要的目的是获得指数收益,面对的是配置型的投资者。此类投资 者在投资中更重视自身对于资产收益风险的预测和资产配置价值,而非基金经理的 投资水平。在紧密跟踪基础上再追求更高的超额收益和更好的流动性,因此,才催 生出了对ETF和指数增强基金的需求。可以理解为,指数基金的形式是对产品工具 化的基础形式,而ETF和指数增强基金在交易性和投资性上深入拓展。

2.1 ETF:流动性驱动

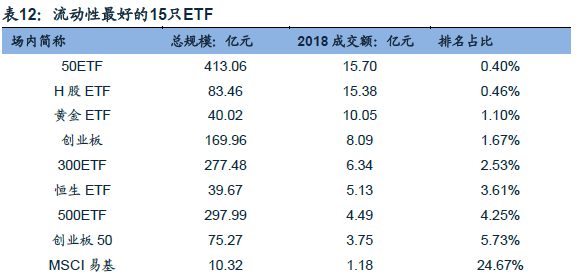

ETF主要实现的是交易功能,而从整体的活跃度上看,有8只基金的日均成交额 进入所有股票成交额的前10%。50ETF成交额和每日成交前10的股票相当。成交额 也是ETF规模主要的影响因素。

从今年规模增长最快的三只ETF上观察,虽然和成交金额的变化不是完全同步, 但规模的攀升也伴随着成交的增长。ETF的关注度来自于短期的市场热度,而不仅 仅是配置价值。

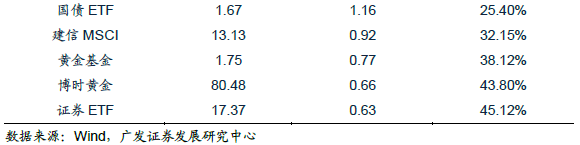

ETF另一个特征也是交易机制的副产品,跟踪误差明显比其他基金控制的更好。 可以看到,ETF在一年和三年的跟踪误差分布图中基本处在坐标轴的最左下角,大 部分基金年化跟踪误差控制在1%以内。