国近期指数基金发展趋势:

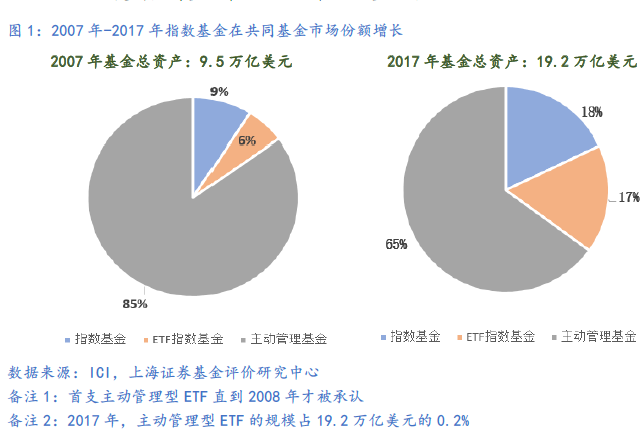

美国历史上指数基金最早出现于 20 世纪 70 年代,随后 ETF 指数基金兴起于 20 世纪 90 年代。据 ICI 公布数据来看,截止到 2017 年, 指数及 ETF 产品的资产规模已经达到 6.7 万亿美元。随着这一增长, 指数基金已经成为美国共同基金中不可被忽视的一部分。截止到 2017 年年底,指数共同基金以及指数 ETF 占公募基金净资产总额的 35%, 高于 2007 年年底的 7%。

近十年美国指数型产品发展势头抬升原因:

1、长期的慢牛行情让美国国内资金不断从美国债券市场涌入美国权益市场,同时也吸引了全球资金的流入。

2、美国权益市场在长期发展中已经相对有效,使得主动管理型基金难以跑赢指数基金。

3、费率上的绝对优势。

4、养老金不断加大对指数型产品的配置比例助推了指数型产品规模的增长。

美国共同基金小鉴:

1、 领航总股票市场指数基金

2、 领航整体国际股票指数基金

3、 领航 500 指数

小结:一览先锋基金在指数产品上的成功,不难看出被动投资已经成为非常成功的投资策略,并且在全球受到越来越多投资者的欢迎。规模较大的几只指数型基金的共同点包括:1、产品均以指数股票型基金为主,反应出在美国股市长期向好的大环境下,投资者对于股票资产的兴趣大于其他类型资产;2、跟踪指数以宽基指数为主,体现出美国投资者对于分散投资、被动投资的理念的认可。3、产品的成立年限长且基金经理稳定,也说明美国的投资者更加偏向于选择基金长期业绩已经得到验证的老基金。本文通过回顾股票指数型基金近几年的发展,以及 2018 年美国共同基金市场上规模领先的基金,可以预见被动管理的投资理念有望获得持续性的成功。

一、美国近期指数型基金发展趋势

美国历史上指数基金最早出现于 20 世纪 70 年代,随后 ETF 指数基金兴起于 20 世纪 90 年代。据 ICI 公布数据来看,截止到2017 年,指数及 ETF 产品的资产规模已经达到 6.7 万亿美元。随着这一增长,指数基金已经成为美国共同基金中不可被忽视的一部分。截止到 2017 年年底,指数共同基金以及指数 ETF 占公募基金净资产总额的 35%,高于 2007 年年底的 7%。但尽管如此,目前美国共同基金中仍以主动管理型基金为主。

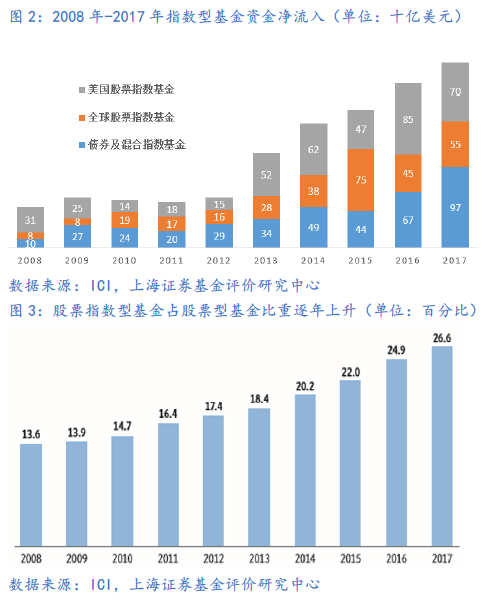

近十年,挂钩美国国内股票的指数基金吸金能力更强。根据ICI 公布的数据来看,在美国拥有共同基金的家庭中,有 38%的家庭拥有至少一只指数型产品。2017 年美国指数型产品共获得 223 亿美元的净现金流入,其中 32% 投向与美国国内股票挂钩的指数基金,25% 投向与世界股票挂钩的指数基金,44% 投向与债券或混合挂钩的指数基金。值得一提的是,从 2008 年-2017 年,股票指数型共同基金共获得 1.6 万亿美元的净现金和再投资股息,而主动管理型共同基金则经历了 1.3 万亿美元的净流出(包括再投资股息)。

二、 近十年美国指数型产品发展势头抬升原因

首先,长期的慢牛行情让美国国内资金不断从美国债券市场涌入美国股票市场,同时也吸引了全球资金的流入,指数型产品是牛市里表现最为突出的产品之一。美国权益市场在经历 2007 金融危机之后一直表现优异,其中美国标普 500 指数在 2008 年-2017年十年间收益率为82.08%,纳斯达克指数在 2008 年-2017 年十年 间收益率为 160.28%。

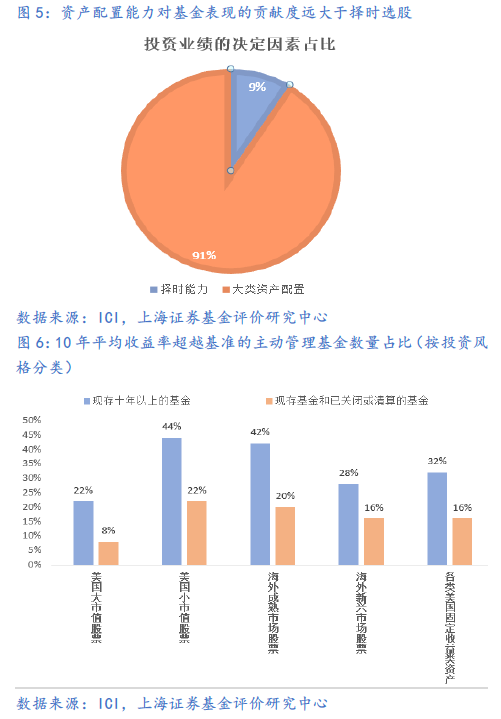

其次,美国股票市场在长期发展中已经相对有效,使得主动管理型基金难以跑赢指数基金。Vanguard 在研究报告中指出,基金的业绩表现中,资产配置能力贡献占比高达91%,而择时选股的影响比例仅为9%。另外图 6 展现了主动管理型基金在截止到 2016 年的十年间业绩超越基准百分比。该研究一方面统计了成立年限超过十年以上的主动管理型基金,一方面也统计了包含清盘及关闭的主动管理型基金,可以看出主动管理型基金的收益率跑赢其基准的并未超过 50%,而如果算上已经清算或者关闭的基金结果则更为糟糕。

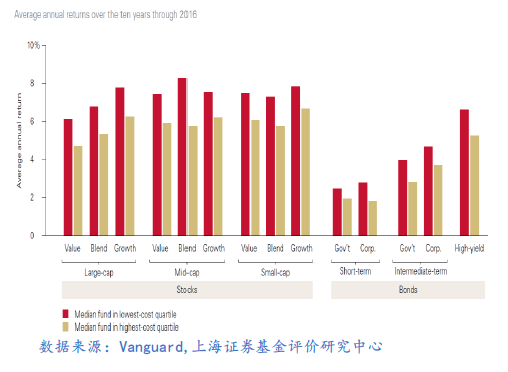

被动指数型产品的成功同样也来自于其在费率上的绝对优势。Vanguard 在研究报告中指出,较高的费率会对基金的长期业绩造成负面的影响,较高的管理费在市场回报和投资者实际收益之间造成了不可避免的差距。且多项研究表明,低成本的基金往往会给投资者带来较高的收益。

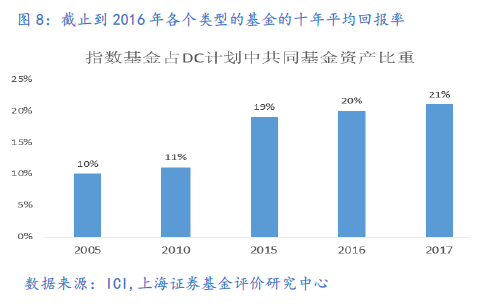

最后养老金不断加大对指数型产品的配置比例助推了指数型产品规模的增长。据 ICI 统计,美国 DC plans 资产中有 59%投向于公募基金,IRAs 资产中有 47%投向于公募基金。而最近 12 年, 指数共同基金在 DC 计划中的共同基金资产份额翻了一倍,从 2005 年底的 10%上升到 2017 年底的 21%。

三、 美国规模领先共同基金小鉴

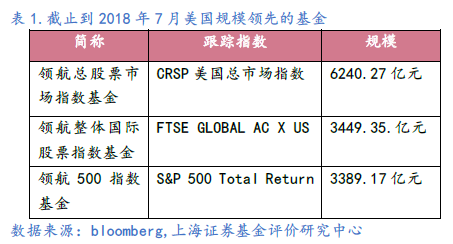

通过研究 18 年年初至今排名规模领先的美国共同基金也可以证实 了 目 前 指 数 股 票 型 基 金 在 美 国 市 场 上 的 成 功 。 据bloomberg 统计,截止到 2018 年 7 月 31 日,目前美国规模领先的前四大公募基金均为先锋基金公司旗下的指数股票型产品(规模排名不包含 ETF 基金)。先锋基金成立于 1975 年,凭着低费率和被动投资的理念,在 2018 年资产规模突破 5 万亿美元。据Morningstar2017 年的统计数据,在过去 3 年间,流入 Vanguard 公司的申购资金达到 8230 亿美金,而拥有超过 4000 家公募基金的整个美国公募基金行业(在扣除 Vanguard 之后)流入情况仅有 970 亿美金。该基金公司成功的关键之一在于其低廉的管理费用。目前,Vanguard 公司的平均管理费率已经从 1976 年的 0.7%下降到了 2017 年的 0.12%。

1、领航总股票市场指数基金(VANGUARD TOT STK MKT-INV)

基金概况:该基金是目前美国共同基金中规模最大的基金。基金设立于 1992 年 3 月 16 日。截止到 2018 年 7 月 31 日基金规模为6240.27 亿美元。主要跟踪于 CRSP 美国总市场指数。

基金特点:有效跟踪指数基准,分散投资,管理费较低。

跟踪指数:CRSP 美国总市场指数,该指数囊括超 3600 只股票, 几乎涵盖美国所有可投资的股票。

跟踪误差:连续十年保持低于 0.01%的年跟踪误差。

资产配置:据 bloomberg 数据统计,截止到 2018 年 7 月 31 日, 该基金股票资产占总资产的 99%以上,而货币资产仅占不到 1%。体现该基金对资金的充分运用。

基金业绩:从短期业绩来看,据 bloomberg 数据统计,基金截止到 2018 年 8 月 28 日,今年以来收益率为 10.12%(同期跟踪指数收益率为 10.19%)。从长期业绩来看,基金在 2007 年至 2009 年的美国熊市中下跌幅度较大,但在随后的市场复苏中,该基金自2009 年以来连续十年每年均实现正收益,完全弥补之前的损失。基金周转率仅为 ,较低的基金周转率也是该指数基金的一大优 势,意味着较少的交易费用,可能是支撑该基金跟踪误差较少的原因之一。

基金经理:管理该基金的基金经理 Gerard C. O’Reilly 毕业于美国维拉诺瓦大学,于 1992 年加入先锋基金,并于 1994 年开始管理该基金,目前已经有 24 年的投资管理经验。除了管理这只美国规模最大的开放式指数基金之外,他同时也管理着美国规模排名第三的 ETF 基金以及其他 16 只基金,管理总资产超过 8000 亿美元。Gerard C. O’Reilly 在一次采访中表示,与主动管理的基金经理不同,自己以及团队每日的工作是拥抱市场而非避免波动。

2.领航整体国际股票指数基金(Vanguard Total Intl Stock Index Inv)

基金概况:基金设立于 1996 年 4 月 29 日。截止到 2018 年 7 月31 日基金规模为 3449.35 亿美元。基金主要跟踪于富时除美国外全球所有股价指数。

基金特点:全球配置,分散投资,管理费较低。

跟踪指数:FTSE GLOBAL AC X US,该指数也是最具有综合性的指数之一,包含了 40 多个国家中超过 6000 只大、中、小市值的股票。指数采用市值加权法编制,该方法在降低换手率的同时也使得指数成分向那些拥有全球业务的大公司倾斜。