1、产品管理费用1%、托管费用0.2%,再加上期货合约建仓移仓较为频繁,因此产生的交易费用居高不下,产品的综合运营费用估算超过1.5%/年,3.5年合计5.25%。

2、移仓换月损失。期货合约有到期时间限制,根据合约规定投资者需要在合约到期规定时间内进行移仓,由于不同期货合约之间存在升贴水,当远月期货合约升水时移仓会带来损失,相反,远月合约贴水移仓会带来收益。

升贴水损失原因:以白银期货LOF跟踪的上海期货交易白银期货为例,请看下图:

我们可以简单来理解这三个价格代表的意义,沪银指数可以理解为当前白银的定价4815,沪银1912(4807)和沪银2002(4835)代表期货合约的价格,因此参考指数的价格4815即可发现,1912合约低于白银定价,2002合约则高于白银定价。

假设白银期货LOF的管理人现在要从主力合约1912移仓到2002合约,意味着要付出高于白银定价的价格来购买,对于基金产品而言,建仓成本必然提高,因此在移仓过程中产生损失。

长此以往,跟踪误差将逐渐拉大,白银期货LOF的跟踪误差如此之大也就不难解释了。

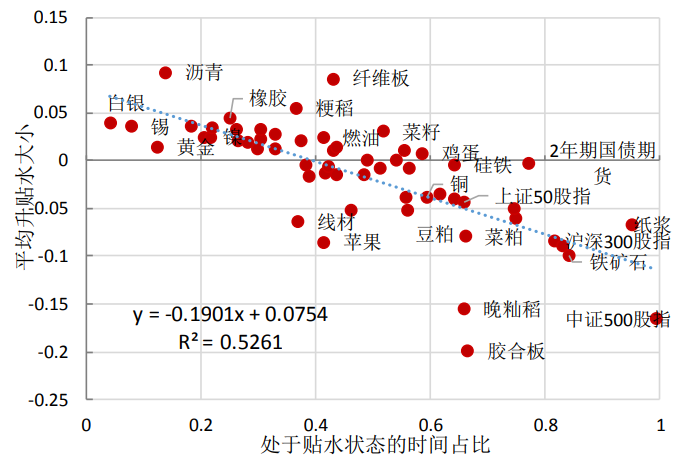

为了进一步证实这一情况,我们可以通过期货贴水时间占比统计数据来评判,请看下图,统计数据为目前四大期货交易所全品种上市至今的数据。

数据结果看,图中左上角的品种为升水较高的品种,白银期货首当其冲。

虽然有足够的理由来解释产品的跟踪误差,但我认为,跟踪期货价格的基金产品,只需要支付合约价值大约10%的资金即可完成指数跟踪,有大量闲置资金可通过持有货币基金或债券来增强收益,所以该产品的基金经理还得努力一把。

商品ETF的投资价值

1、参考目前已上市的黄金ETF,产品综合费率为0.6%,相对于其他投资渠道,投资成本更低;

2、对比期货合约和现货交易,商品ETF的投资门槛更低,比如场内交易者100份起买,场外商品ETF联接产品10元起购;

3、从投资风险角度看,商品指数型产品风控条款更为全面,产品自身不带杠杆,因此投资者持有该类产品的风险更低;

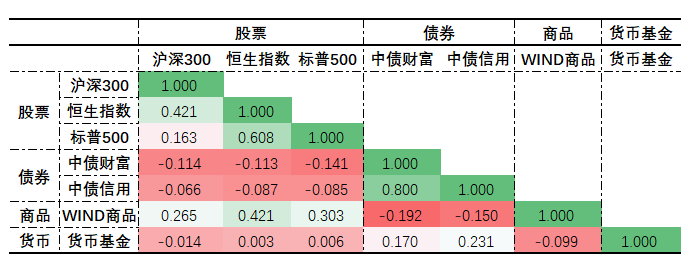

4、大宗商品与股市、债市的相关性较低,从资产配置层面考虑,加入商品ETF,可以有效降低组合的波动,从而达到分散组合风险的目的。

相关性参考:

往期回顾:

更多资讯,欢迎关注公众号:ETF之家。