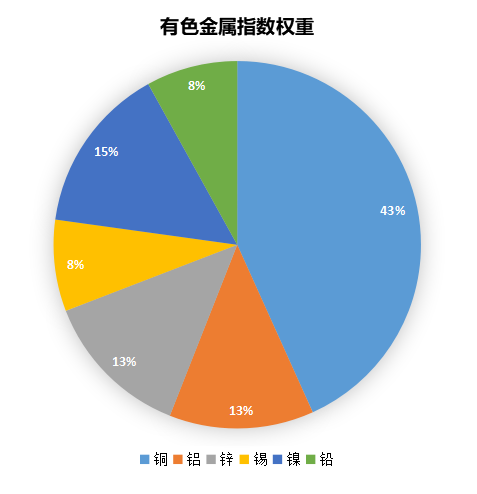

大成有色金属期货ETF(159980)标的指数是上海商品期货交易所编制的有色金属指数,该指数持有品种有铜、铝、锌、铅、锡、镍,反映的是工业品的需求情况。

指数成份中的6种金属是经济活动不可或缺的工业金属原料,铜主要用在电线电缆、空调、冰箱上,铝在建筑、电力设备应用广泛,锌和锡则主要用于制造合金,铅主要用途是蓄电池,镍是不锈钢和电池的原材料。

有色金属期货ETF投资价值

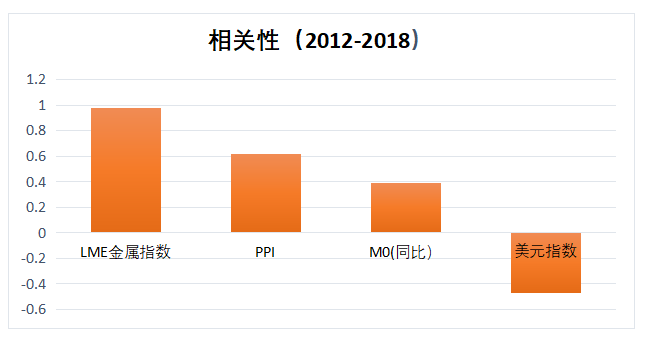

根据数据统计,有色金属指数与国内的生产价格指数(PPI)和流通现金(M0)正相关,与美元指数负相关。

商品指数是公认的宏观参考指标和行业景气度指标,有色金属指数反映了有色金属整体价格水平的走势,因此该指数可用于结合宏观经济指标进行经济形势分析。

比如,当宏观经济数据趋好,有色金属市场需求量上升,我们可以借助有色金属期货ETF来获得经济增长的红利。

3、易盛郑商所能源化工期货ETF

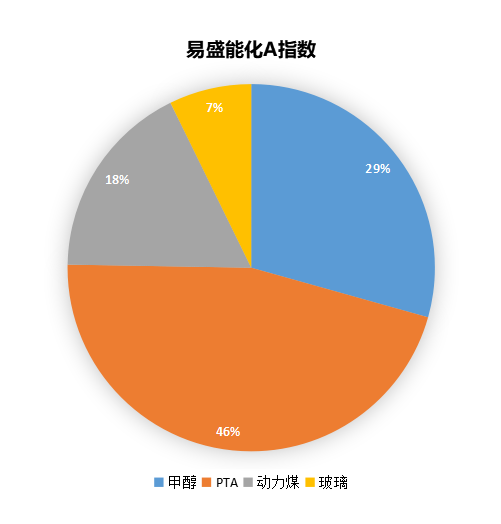

建信易盛郑商所能化化工期货ETF(159981)跟踪标的指数为易盛能化A指数,指数成份由郑州商品期货交易所的PTA、甲醇、动力煤、玻璃组成。

甲醇是工业酒精,上游主要是煤和天然气,下游主要是能源替代和生产农药、甲醛等产品;PTA上游主要是炼油行业,下游主要是纺织服装、饮料瓶等;动力煤上游主要是煤矿开采,下游主要是火力发电及供暖;玻璃上游是纯碱和硅砂,下游主要用于建筑和汽车行业。

能源化工期货ETF投资价值

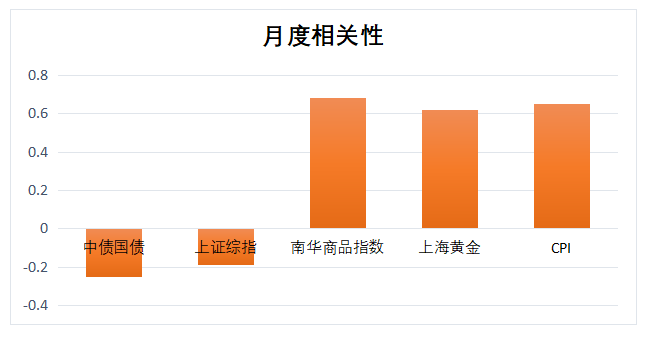

数据统计显示,能源化工期货与股票、债券相关性低,作为资产配置工具可以有效优化资产组合的收益风险比。

如上图所示,能源化工指数与商品指数相关性最高,而商品跟CPI是高相关性资产,因此可以得出结论:通过易盛能化A指数对冲通货膨胀效果更佳。

商品期货ETF的投资获利见解

1、商品期货ETF通过套利策略赚取价差,对于普通投资者而言,这不现实。

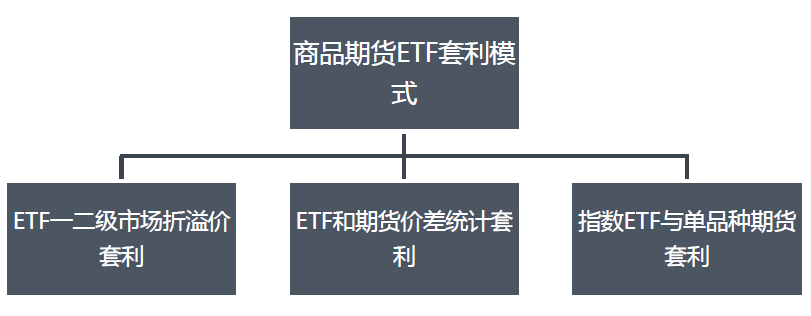

根据商品期货ETF的交易特点,理论上我们可以通过ETF一二级市场折溢价套利、ETF和期货价差统计套利、指数ETF与单品种期货套利,这三种方式把握套利机会。

但是在实际交易中,期货市场价格变化犹如闪电,交易损耗不低,加上各种交易成本,实际情况可能是盈利变亏损,得不尝试。

此外,涉及到期货市场交易,交易规则、交易经验对普通投资者都是一大考验,显然赚钱并不容易,所以不建议普通投资者参与商品期货ETF套利这种高阶玩法。

2、参考过往价格对商品期货进行估值,意义不大。

股票反映的是企业所发行的有价证券,通常优秀的公司预期将给投资者带来更高的回报,因此投资者愿意付出更高的价格购买。

企业通过生成经营为投资者创造源源不断的收益,我们可以结合股价、预期投资收益、企业资产情况进行估值,常用指标是市盈率(PE)、市净率(PB)。

而商品期货ETF代表实实在在商品价格走势,比如今年初的猪肉价格是20元/公斤,现在是40元/公斤,导致价格变化的原因并不是猪肉未来能给购买者创造更高的价值,商品本身不产生现金流。

猪肉涨价的主要原因是非洲猪瘟造成的供应减少,导致市场上供不应求,所以肉价上涨。对于商品而言,过往的价格参考意义不大,供需才是决定价格的主要因素。

因此,我们在投资商品期货ETF时,不能简单套用股票估值方法对商品价格进行评估