场内ETF投资全梳理——流动性为先

场内 ETF 投资全梳理——流动性为先

场内 ETF 自 2017 年以来蓬勃发展,QDII 型和 MSCI 指数型为后起之秀。

场内 ETF 蓬勃发展,股票型为先

场内 ETF 规模超 4831 亿元。截止到 2018 年 10 月 23 日,中国内地发行的全部上市可交易 ETF 共 188 只,截至最新一期季报规模 4831.12 亿元人民币。

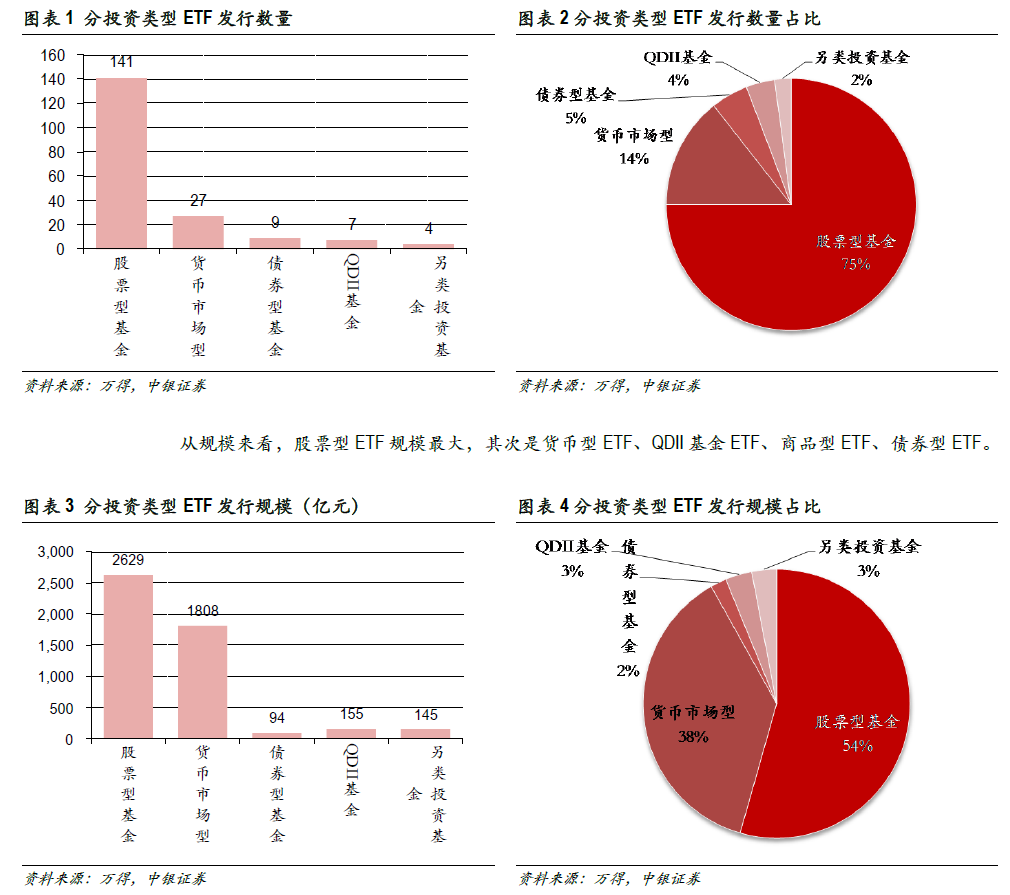

分类型来看,股票型 ETF 数量和规模占比都是最高的。从数量来看,股票型

ETF 数量最多,共 141 只,占比 75%。其次是货币型,共 27 只,占比 14%; 债券型 9 只,占比 5%;QDII 基金 7 只,占比 4%;商品型 4 只,占比 2%。其中跟踪典型宽基指数的 ETF 占比最多,行业指数 ETF 紧随其后。

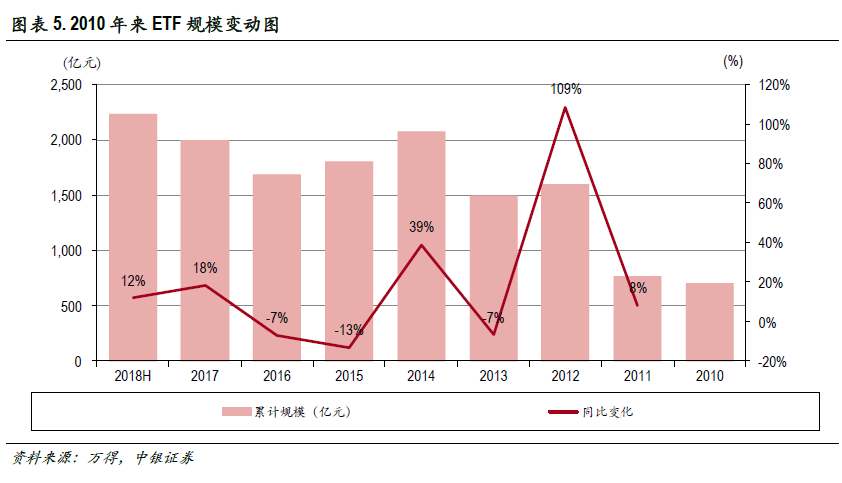

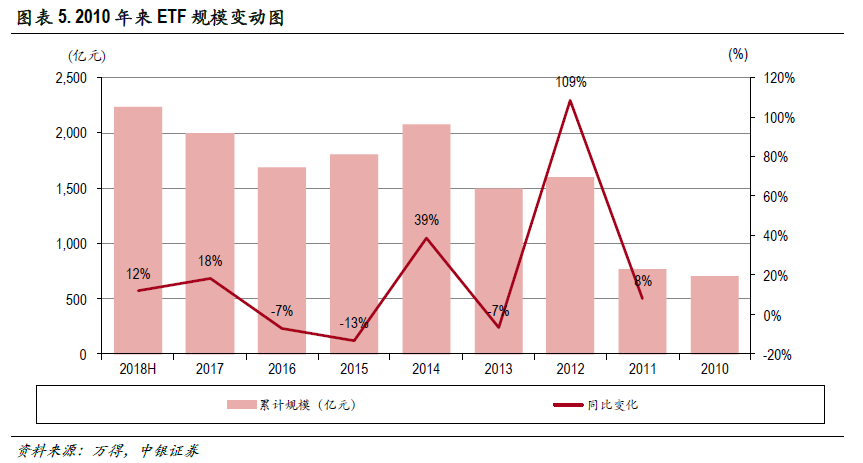

过去几年,中国 ETF 累计规模呈现缓 U 形走势,2017 年开始进入上行区间。

场内 ETF 跟踪误差与流动性跟踪

从投资角度来看,ETF 最看重的是跟踪误差和流动性(成交量)等。我们根据以上几个方面对场内 ETF 进行了分析。

(1)平均跟踪误差 6.2%,QDII 型跟踪误差更大。从股票型 ETF 内部的跟踪误差来看,无论是根据收益率还是对数收益率计算,股票型 ETF 的平均拟合偏离度是 4.59%(除去跟踪海外指数和 MSCI 指数型)。跟踪海外指数和 MSCI指数的 ETF 由于投资限制和成分股调整不及时等原因,跟踪误差整体偏大。跟踪主题指数和风格指数的 ETF 整体跟踪误差相对更大,而跟踪典型宽基指数的 ETF 跟踪误差相对更小。同时跟踪误差和基金规模也有关系。

(2)流动性:近期 QDII 基金和 MSCI 指数基金成交火爆。所有场内 ETF 今年以来的日均成交额为 2.2 亿元。成交额和基金规模高度相关。在股票型 ETF中,基金规模大于 5 亿元的有 36 只,占比 29%;日均成交额大于 1 亿元的有32 只,占比 26%。但是基金成交额和风险收益比相关性不大,说明市场不总是有效的。从近期成交额最大的 20 只基金来看,除了老牌的大规模基金外,主要分布在境外指数基金、新成立的 MSCI 指数基金。小盘股 ETF 成交量低迷。

我们按照投资类型,对所有场内 ETF 进行了投资特征一览以及推荐表,便于投资者使用。

风险提示:

经济下行超预期,市场波动超预期。

目录

一、场内 ETF 蓬勃发展,股票型为先 4

1、场内 ETF 自 2017 年以来快速发展,股票型与货币型规模超九成 4

2、............................................................................................................... 6

股票型 ETF 以跟踪宽基指数和行业指数为主,QDII 型与 MSCI 型是后起之秀 6

二、场内 ETF 跟踪误差与流动性跟踪 8

1、平均跟踪误差 6.2%,QDII 型跟踪误差更大 8

2、流动性:近期 QDII 基金和 MSCI 指数基金成交火爆 9

三、场内 ETF 投资特征一览表 11

四、场内 ETF 投资分类推荐表 18

一、场内 ETF 蓬勃发展,股票型为先

1、场内 ETF 自 2017 年以来快速发展,股票型与货币型规模超九成

场内 ETF 规模超 4831 亿元。截止到 2018 年 10 月 23 日,中国内地发行的全部上市可交易 ETF 共 188只,截至最新一期季报规模 4831.12 亿元人民币。

分类型来看,股票型 ETF 数量和规模占比都是最高的。从数量来看,股票型 ETF 数量最多,共 141 只,占比 75%。其次是货币型,共 27 只,占比 14%;债券型 9 只,占比 5%;QDII 基金 7 只,占比 4%; 商品型 4 只,占比 2%。

从规模来看,股票型 ETF 规模最大,其次是货币型 ETF、QDII 基金 ETF、商品型 ETF、债券型 ETF。

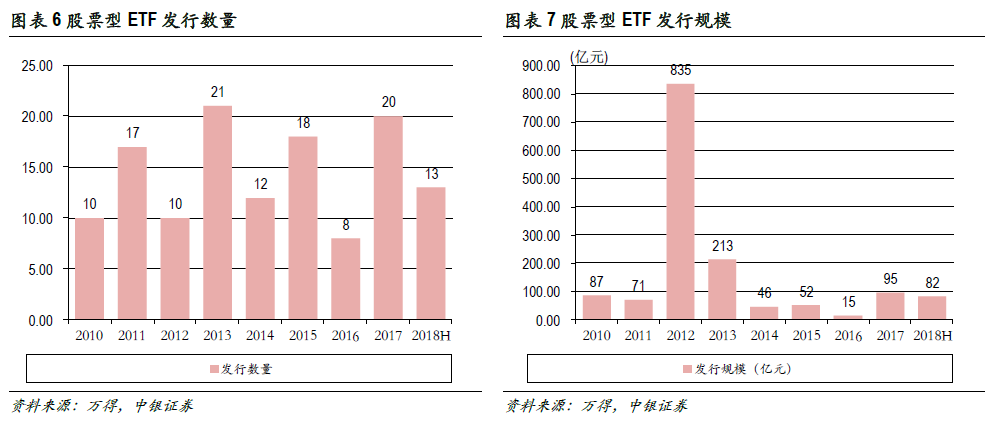

股票型 ETF 发展迅速。中国内地发行的全部上市可交易股票型 ETF(8 月前上市)共 138 只,截至最新一期季报规模 2236 亿元人民币。相比今年年初 1996 亿元的规模有了 12%的增长。

过去几年,中国 ETF 累计规模呈现缓 U 形走势,2017 年开始进入上行区间。2012 年股票型 ETF 呈现爆发性增长,同比增长率达到 109%,从 767 亿元上升到 1601 亿元。之后在 2013 年出现了小幅回落。

2013 年虽然新发行了 200 多亿元,但是原有 ETF 的规模出现了较大缩水,所以整体规模略有下降。

2014 年随着牛市行情的到来,ETF 规模又出现了将近 40%的同比增长。但 2015 年股灾之后一直到 2016 年,ETF 新发规模不大、同时原有规模缩水,导致 ETF 整体规模出现了环比小幅下跌。从 2017 年开始,ETF 发行量和规模又开始复苏,2017 年累计规模同比增长了 18%,2018 年仅上半年规模就增长了12%。

从发行数量和规模上来看,2017 年和 2018 年也在持续回暖。2010 年以来,股票型 ETF 发行数量最多的年份是 2013 年,有 21 只,其次是 2017 年,有 20 只。今年截止到 7 月底发行了 13 只,预计全年发行量也在 20 只左右。从规模上来看,除了 2012 年发行了几只超大型 ETF 拉升了规模之外,其余年份发行规模基本在 15-250 亿之间。2017 年的发行规模是一个次高点,达到 95 亿元。今年截止到 6 月底最新一期季报已经发行了 82 亿元,预计全年发行规模会超过百亿,达到 2014 年以来的新高。

2、股票型 ETF 以跟踪宽基指数和行业指数为主,QDII 型与 MSCI 型是后起之秀由于股票型 ETF 数量最多,规模占比最大,一直是大家关注的重点,因此本部分按照跟踪的指数类型对股票型 ETF 进行再梳理。

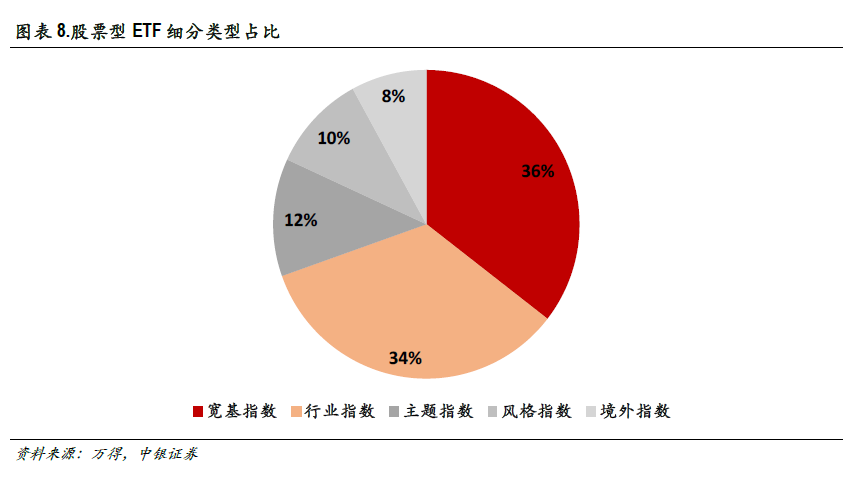

跟踪典型宽基指数的 ETF 占比最多,行业指数 ETF 紧随其后。股票型 ETF 按照跟踪的指数类型来看主要分为五类:典型宽基指数 ETF、风格指数 ETF、行业指数 ETF、主题指数 ETF、境外指数 ETF。截至 8 月,市场存续的 138 只可交易股票型 ETF 基金中,跟踪典型宽基指数的 ETF 占比最多,数量为49 只,占比 36%;其次是行业 ETF,数量 47 只,占比 34%;此外,主题指数、风格指数、境外指数分别占据了 12%、10%、8%的比例。

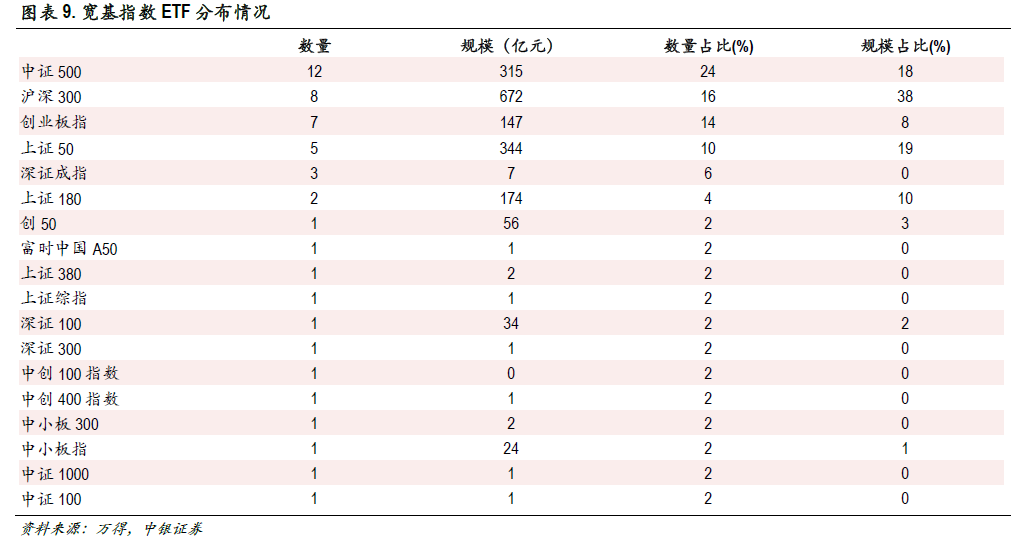

在跟踪典型宽基指数的 ETF 中,跟踪的指数共有 18 种,其中跟踪中证 500 的数量最多,共 12 只,占比 24%,规模 315 亿元;其次是跟踪沪深 300 的有 8 只,占比 16%,规模 672 亿元,是规模占比最大的(38%)。跟踪创业板的共 8 只,其中 7 只跟踪创业板指,规模 147 亿元,1 只跟踪创 50,规模 56亿元。跟踪上证 50 和富时中国 A50 等超大盘指数的 ETF 共 6 只,规模 345 亿元。此外,还有 1 只跟踪上证综指、3 只跟踪深证成指、少量跟踪中小板指、深圳 100、上证 180 等其他宽基指数的 ETF。详细分布情况如下表。

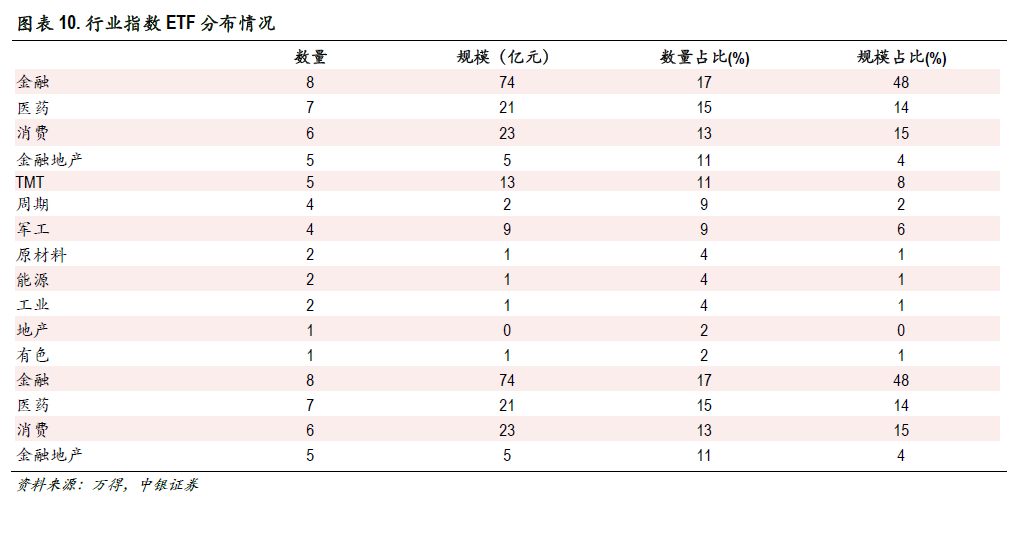

在跟踪行业指数的 ETF 中,跟踪金融地产和大消费的 ETF 数量占比 55%,规模占比超过 80%。跟踪金融板块的规模占比最大,超过 50%。在四大板块(金融地产、周期、大消费、TMT)中,跟踪 TMT行业指数的 ETF 数量和规模占比都是最少的。在细分行业中,跟踪医药指数的 ETF 数量和规模占比都是最大的。

二、场内 ETF 跟踪误差与流动性跟踪

从投资角度来看,ETF 最看重的是跟踪误差和流动性(成交量)等。我们根据以上几个方面对场内ETF 进行了分析。

1、平均跟踪误差 6.2%,QDII 型跟踪误差更大

跟踪误差反映了指数基金 ETF 和指数本身的偏离程度,跟踪误差越小,则说明该 ETF 对于指数的拟合情况越好。不过跟踪误差也并不是挑选指数基金的唯一指标。本篇主要讨论的是纯股型 ETF,因此跟踪误差整体都在一个比较小的范围内。大部分纯 ETF 的年化跟踪误差阀值都在业绩基准的 2%-4% 范围内。有一些增强型指数基金的跟踪误差就比较高,这源于它们通过主动调整权重,使得该指数基金的回报率能够显著高于被跟踪指数,因此跟踪误差自然也就不是唯一的评判 ETF 基金优良的标准。

算法:拟合偏离度=[(1/T)*∑((Rp-RI)^2))]^(0.5)*100%。其中:Rp 为基金复权净值的收益率序列数据;RI 为跟踪指数的收益率序列数据;T 为根据时间频率和所选时段决定的收益率个数。

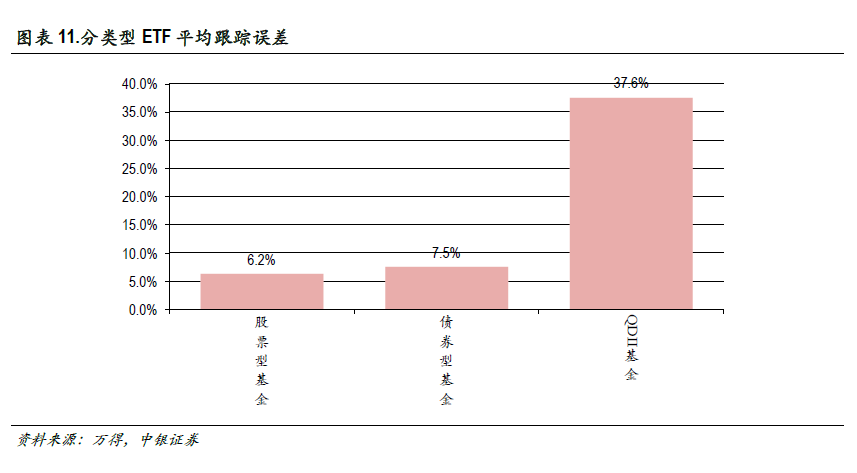

按照投资类型来看,股票型 ETF 平均跟踪误差(2018 年 8 月-10 月,日频对数收益率)为 6.2%;债券型 ETF 平均跟踪误差为 7.5%;QDII 基金由于跟踪外围指数,误差更大,平均为 37.6%。

从股票型 ETF 内部的跟踪误差来看,无论是根据收益率还是对数收益率计算,股票型 ETF 的平均拟合偏离度是 4.59%(除去跟踪海外指数和 MSCI 指数型)。跟踪海外指数和 MSCI 指数的 ETF 由于投资限制和成分股调整不及时等原因,跟踪误差整体偏大。其他类型的 ETF 整体跟踪误差还是在一个比较小的范围内。

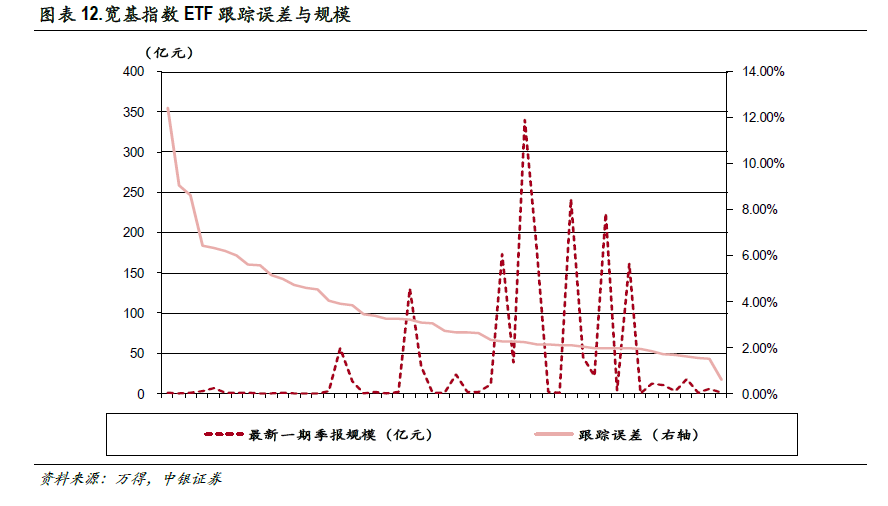

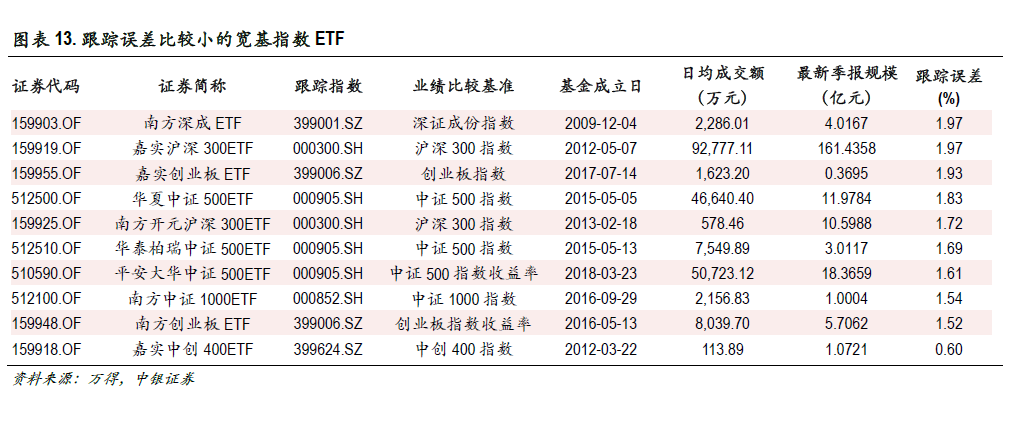

其中,跟踪主题指数和风格指数的 ETF 整体跟踪误差相对更大,而跟踪典型宽基指数的 ETF 跟踪误差相对更小。同时跟踪误差和基金规模也有关系。规模更大一般跟踪误差会更小。跟踪误差和基金规模的相关性是-0.3。

下图是市场上跟踪误差最小的 10 只宽基指数 ETF 列表。

2、流动性:近期 QDII 基金和 MSCI 指数基金成交火爆

全市场股票型 ETF 的近期日均成交额为 11.5 亿元,平均规模 17.2 亿元。成交额和基金规模高度相关其中,基金规模大于 5 亿元的有 36 只,占比 29%;日均成交额大于 1 亿元的有 32 只,占比 26%。但是基金近期成交额和风险收益比相关性不大,说明市场不总是有效的。

从近期成交额最大的 20 只基金来看,除了老牌的大规模基金外,主要分布在境外指数基金、新成的立 MSCI 指数基金。小盘股 ETF 成交量低迷。

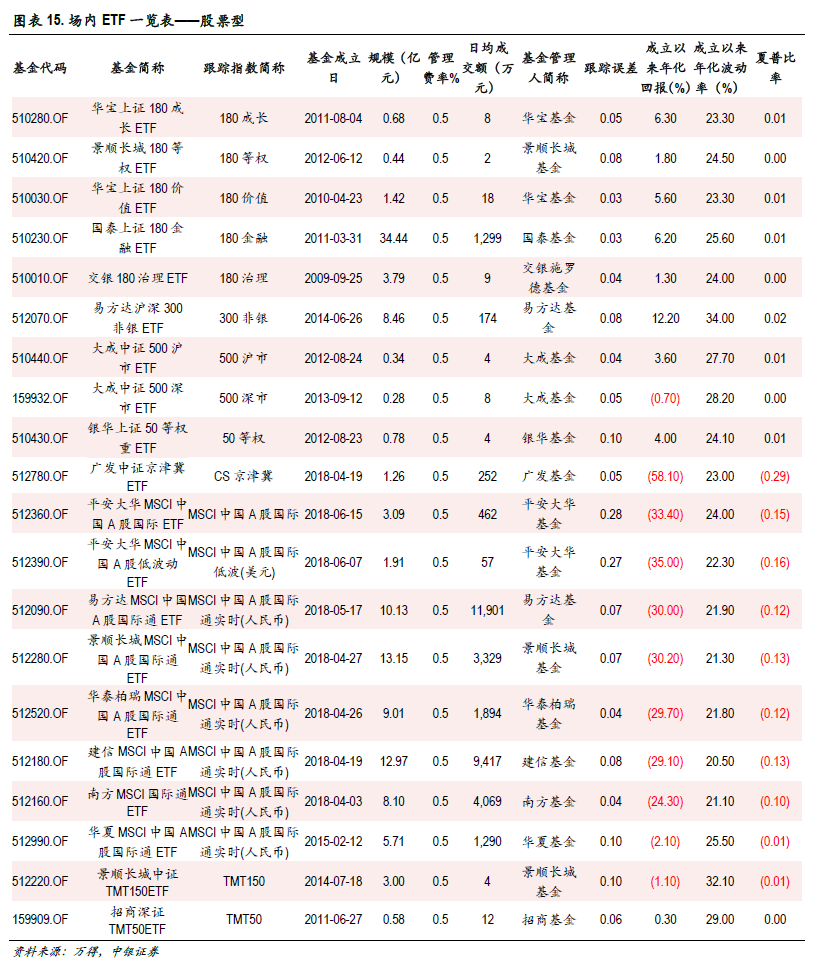

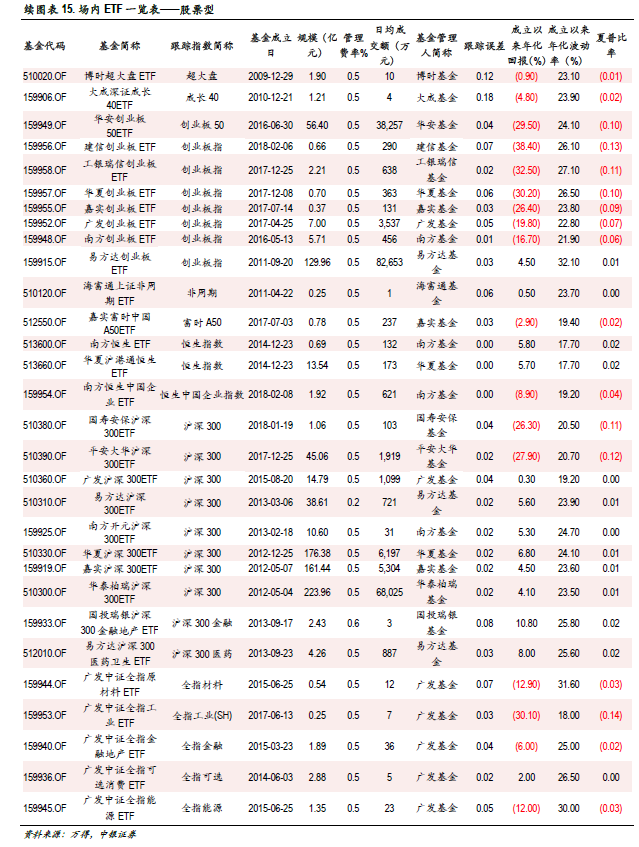

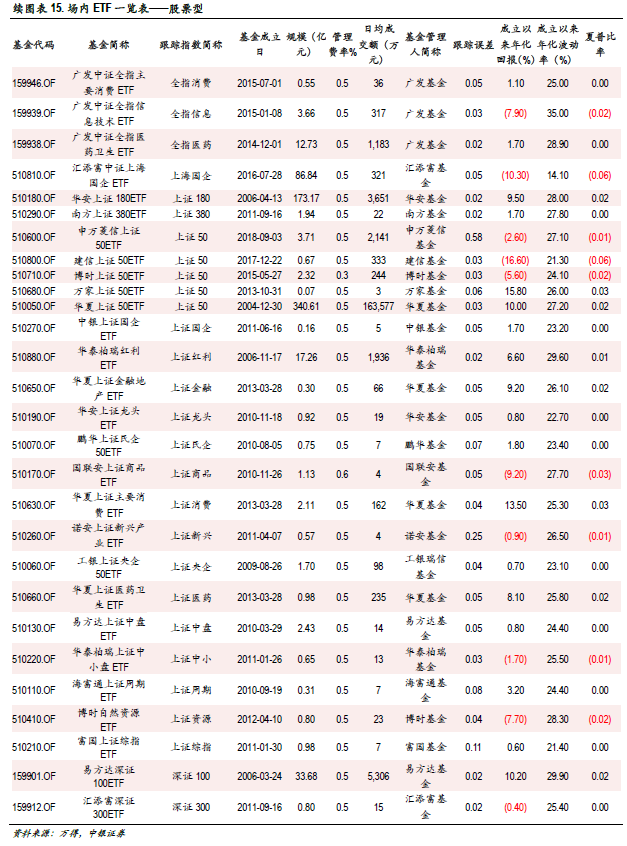

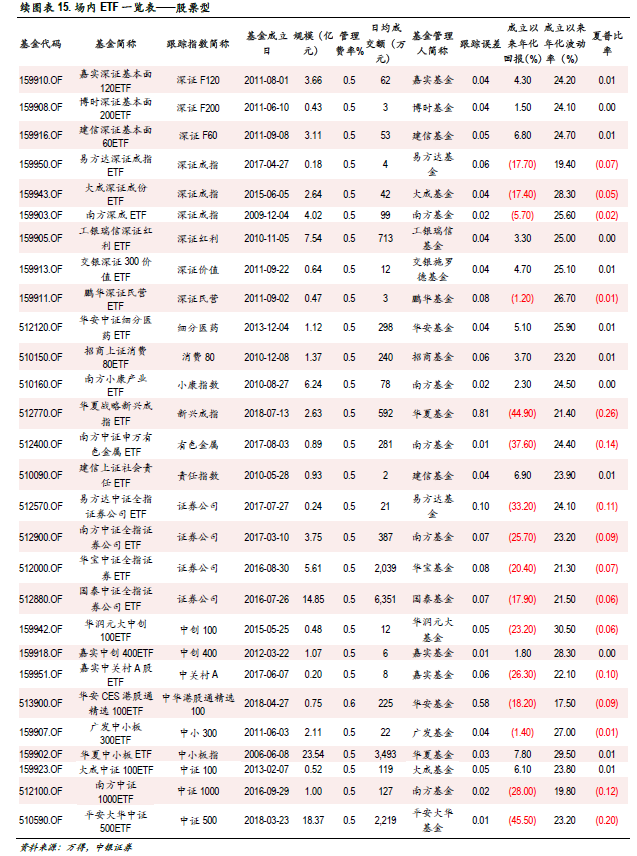

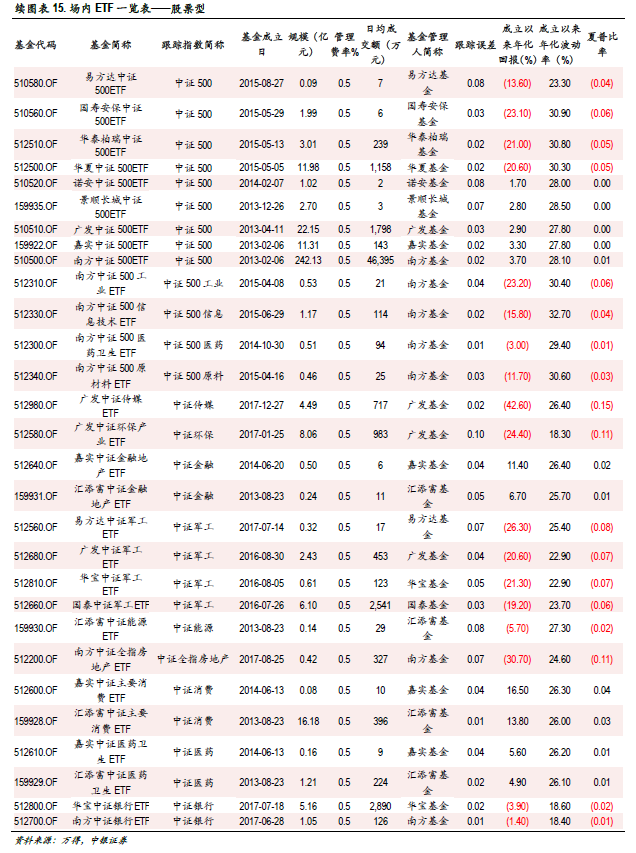

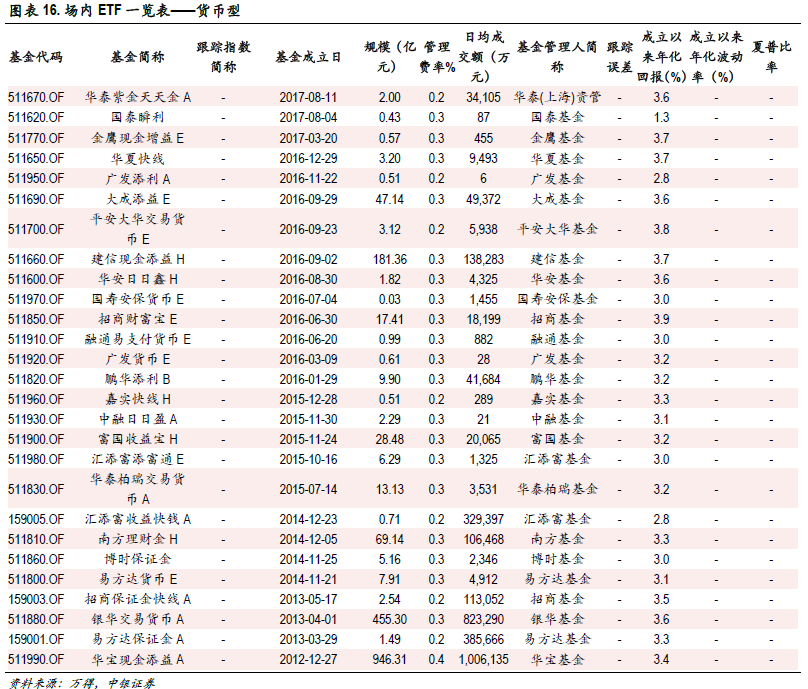

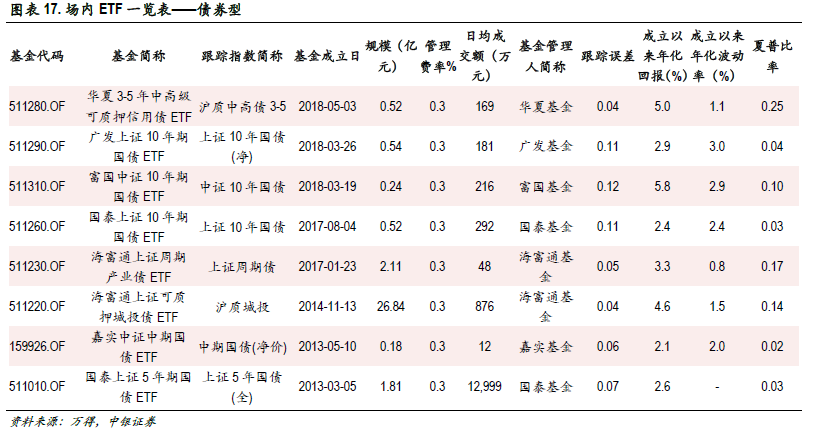

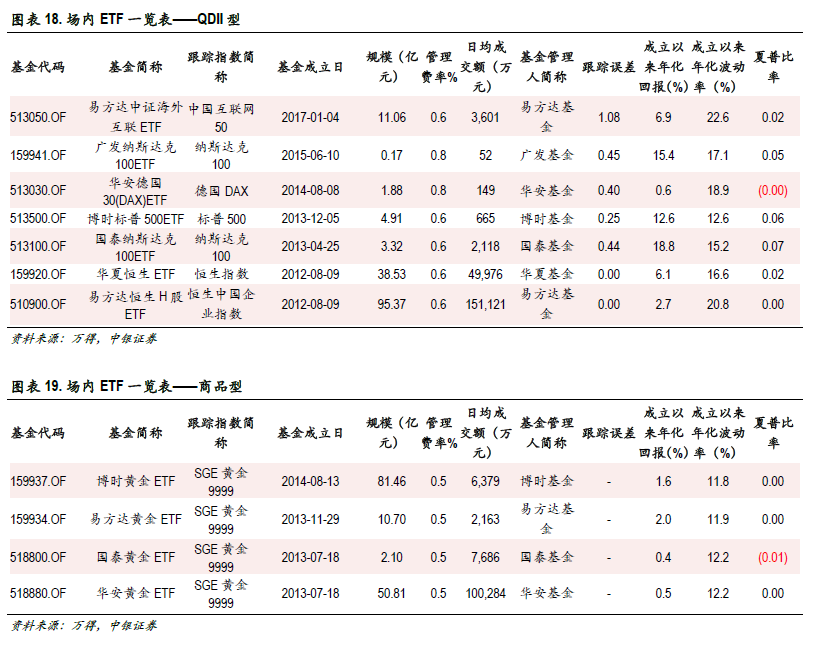

**三、场内ETF投资特征一览表

** 下表按照投资类型,对所有场内ETF进行了投资特征一览,便于投资者使用。

**

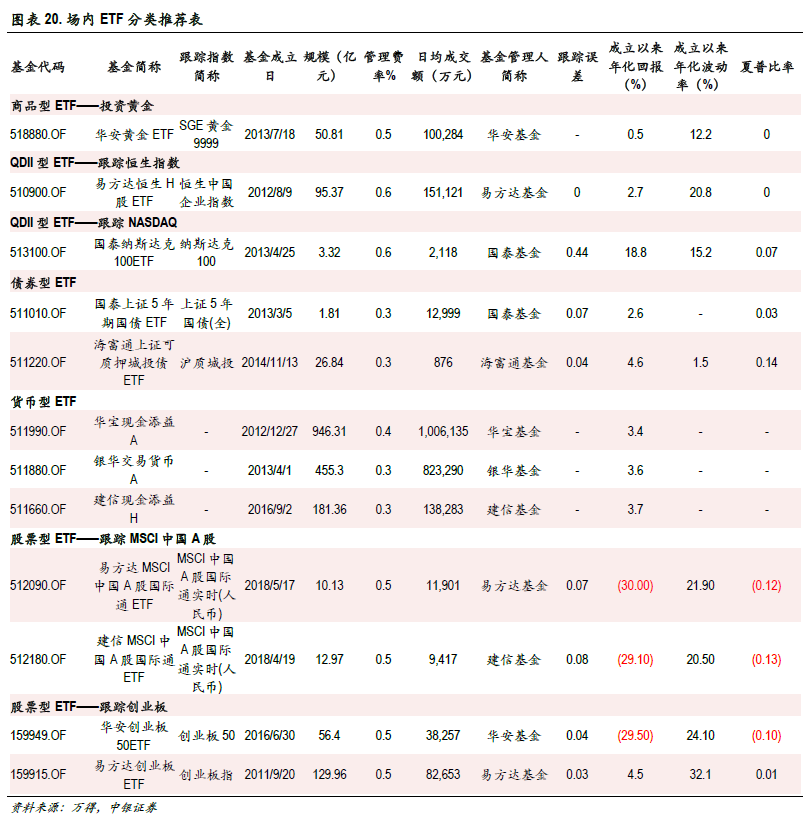

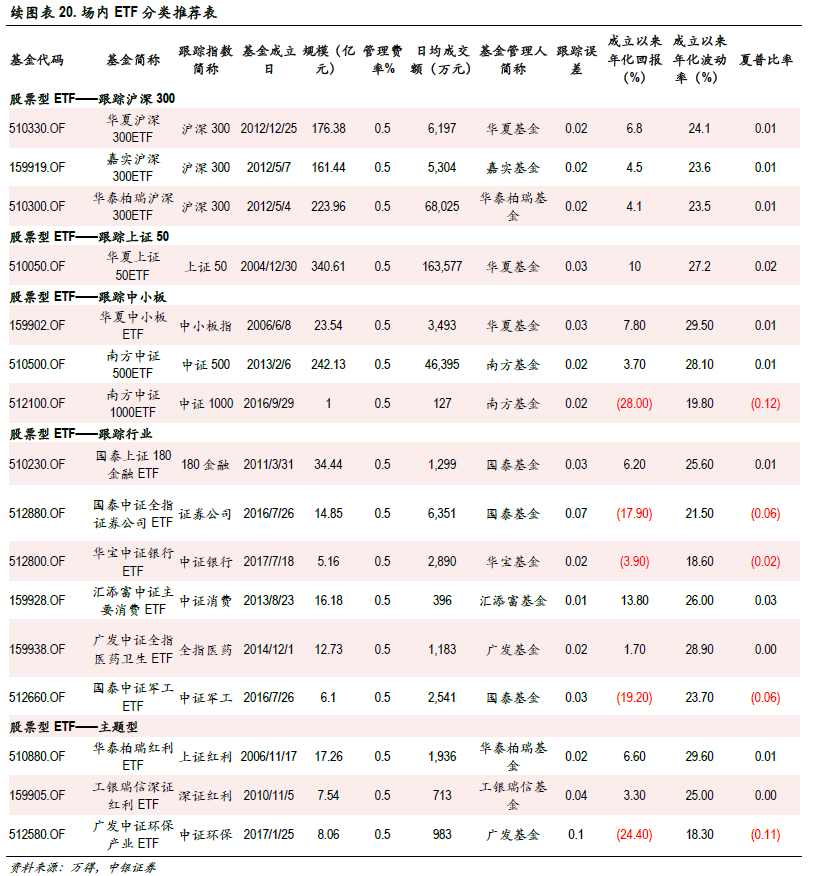

四、场内 ETF 投资分类推荐表**

我们根据场内 ETF 所跟踪的投资产品和指数类型,按照其跟踪误差、交易量等,为大家分类推荐了一些跟踪度较好、流动性佳的基金产品,如下表所示。其中包含对所有场内 ETF 进行了投资特征一览。

风险提示

经济下行超预期,市场波动超预期。

披露声明

本报告准确表述了证券分析师的个人观点。该证券分析师声明,本人未在公司内、外部机构兼任有损本人独立性与客观性的其他职务,没有担任本报告评论的上市公司的董事、监事或高级管理人员;也不拥有与该上市公司有关的任何财务权益;本报告评论的上市公司或其它第三方都没有或没有承诺向本人提供与本报告有关的任何补偿或其它利益。

中银国际证券股份有限公司同时声明,未授权任何公众媒体或机构刊载或转发本研究报告。如有投资者于公众媒体看 到或从其它机构获得本研究报告的,请慎重使用所获得的研究报告,以防止被误导,中银国际证券股份有限公司不对其报告理解和使用承担任何责任。

文章来源:中银国际证券

作者:陈乐天