利好频现,请珍惜“窗口期”

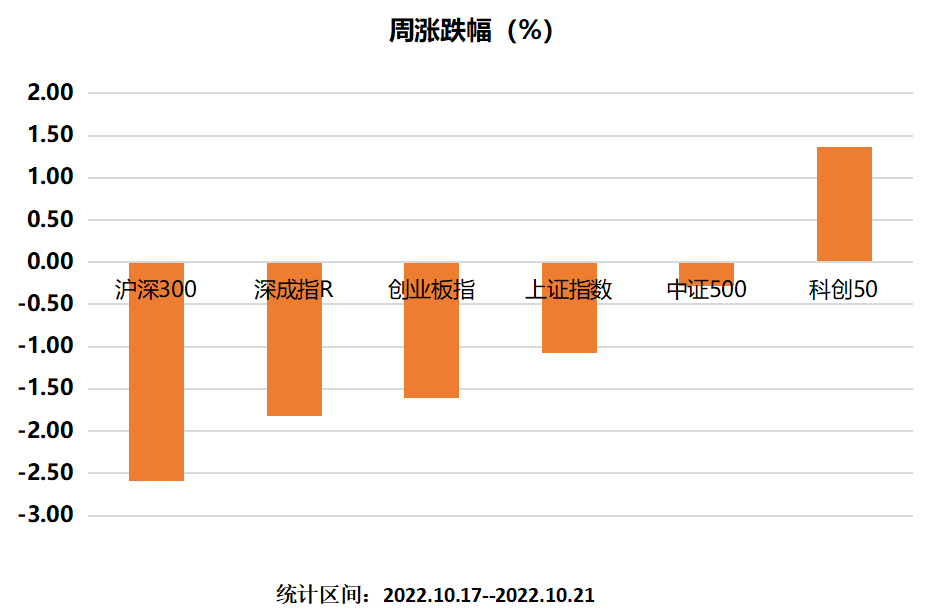

市场没有延续上周的强势,盘面上整体呈现先扬后抑,截至周五收盘各大指数跌多涨少,以沪深300指数为代表的大盘蓝筹风格跌幅较大,中小风格占优,各指数具体表现如下:

外资带头砸盘是导致本周市场走弱的主要原因,大伙看数据,以北向资金为参考,从周一至周五净卖出额分别为44.24亿元、37.57亿元、60.01亿元、62.24亿元、89.22亿元,合计净卖出293.28亿元。

别看流出只有200多亿,这里头被砸的可绝大部分是A股的台柱子,茅指数、宁指数的主要权重股,正可谓是刀刀深入,伤害性极强。

给大家看一组数据,从2016年至2021年,外资分别流入604亿、1953亿、2896亿、3508亿、2057亿、4352亿,对,数据没错,即便是2018年外资也买入2896亿元。

但今年是多少呢?

166.3亿(从6月底至今一路减仓),这也是为啥今年大蓝筹比中小盘弱的原因之一,少了外资的加持呀。

当然,也怪不得外资怂,资金都是逐利的,今年茅指数跌了23%,人民币兑美元贬值14%,老外心一横,还不如躺在美债里头,拿着4%+“无风险收益”美滋滋。

就资金层面来讲,我倒是认为内资更怂,外资只是少了增量资金整体上还是正数,那砸盘是谁干的?你们怎么看。

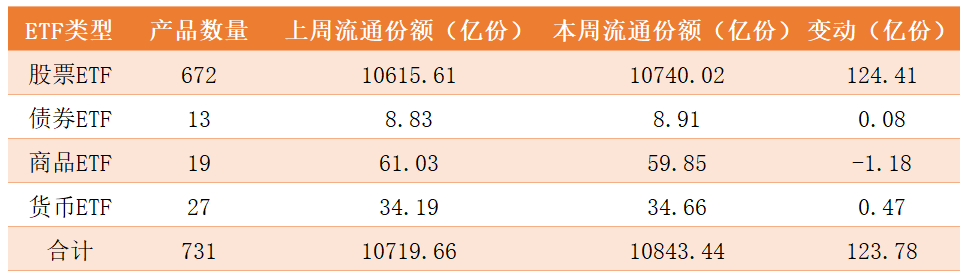

再说回近期的ETF市场情况,截至10月21日,全市场共有731只ETF跟踪325只指数(未统计货币类),场内流动基金份额1083.44亿份,如下图所示:

其中,股票ETF本周合计增加124.41亿份,港股市场的跨境ETF是主要贡献方,3只恒生科技ETF份额合计增长70亿份,此外恒生ETF增长10.28亿份,增减排行榜详细数据如下:

ETF涨幅方面,主要体现在科创信息、医药、教育三个板块,属于近期政策驱动的风口板块,这里头大伙重点关注生物医药,其中的逻辑在上周说过,政策+业绩双轮驱动。ETF涨幅榜详细数据如下:

下周市场迎来久违的ETF上市潮,国开债ETF等9只产品齐齐上市,产品的详细信息可以在《ETF组合宝》中查看:

再来聊聊近期的行情,先给结论,短期看反弹的观点不变,但请珍惜短暂的“窗口期”,理由如下:

从国内来讲,近期在政策层面传递的积极信号较多,比如基金公司开启自购潮、中证金融下调转融资费率40PB、沪深交易所扩大融资融券标的股票范围等,一一表明上层已展开实际行动,相比5月份的喊话式“救市”此次力度明显提升,也可以理解为政策底已现。

国内目前并没有出现更多的利空,叠加政策偏暖,3000左右A股的性价比还是不错的。至于反弹的力度,从技术上看沪指3150点是压力位,还有空间;此外还得看正在举行的重要会议,就现在传递的信号,FY政策改变的可能性不大,接下来留意会议动态。

如果政策方面有更多的利好,加上成交量放大,的确可以看高一线(上面说到的点位仅供参考)。

当然,这个反弹的力度和时间一定是有限的,毕竟就外部风险来讲并没有好转的迹象。比如下月初我认为是个明显的风险点,美英欧三大央行同时加息75bp这事正好赶在一起,全球权益类资产能否挡住冲击呢?

至少,我对大A过往的表现没啥太多信心,大伙也别头脑发热,盘面上一涨就来劲,还是要谨慎一些。

最后给大伙看一组博时基金统计的数据,近十年A股出现过三次基金公司自购潮,分别是2015年7月、2020年2月、2021年12月,如下图所示:

有个明显的现象,历次自购潮后,市场底部悄然而至,尤其是最近两次,比如2020年2月,自购潮后持有股票型基金一年的最后的收益达到52.75%;又比如2021年12月这一轮,自购潮持续到3月份,之后大家都看到了5-7月连涨3个月。

此外,三次自购潮也具有另一特点,机构们也不具备精准抄底的能力,期间市场进一步下探,之后才走出一轮涨势。

就自购潮这一历史数据结合我前面拍脑袋的推论来看,政策底大概就是现在这一区间,至于市场底在哪,谁也不可能精准预测,毕竟大家手上都没有抗日神剧的剧本:“同志们,抗日战争已经第七个年头,再坚持一年,八年抗战就结束了”。