基金定投的选择与风险

眼下这种行情,可以说是动的越多亏的越多,熊市低位波动,确实也没啥策略过的舒服,券商和各大基金销售机构被迫主推基金定投,这种被动投资方式无疑是当下相对合适的一种投资策略。

市场上超过6000只基金,有主动型有被动型,我们的股神巴菲特,强烈建议投资者选择费用低廉指数型基金长期持有,这种方式能跑赢绝大部分的主动型基金。

我认为这是一种非常负责任的建议,对于绝大部分的投资者都是非专业投资人,必选深刻了解自己的局限性,与其选错股票、无法择时,还不如退而寻求次优方案,选择定期购买指数型基金克服这些弱点,更好的获得市场上涨收益。

基金定投是一种摊薄成本、分散风险的投资方式,那么定投低风险的债券基金或者货币基金就OK啦。

当然不是。

定投的要义是通过在不同时间和价位购买基金,从而达到降低购买成本的目标,债券基金和货币基金波动太小,完全没有效果。

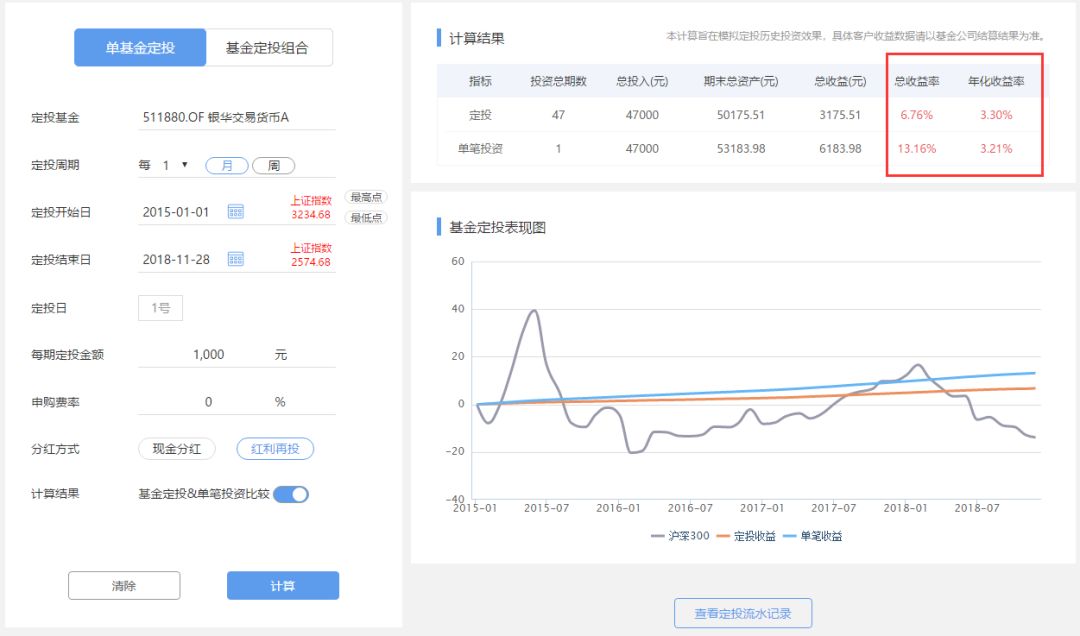

投资案例:选择货币基金为期47期的定投方式,由于波动太小,完全没有任何平摊收益效果。

既然是指数基金定投,是不是所有指数都适合?

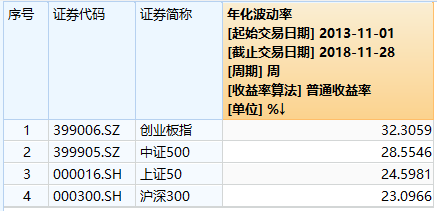

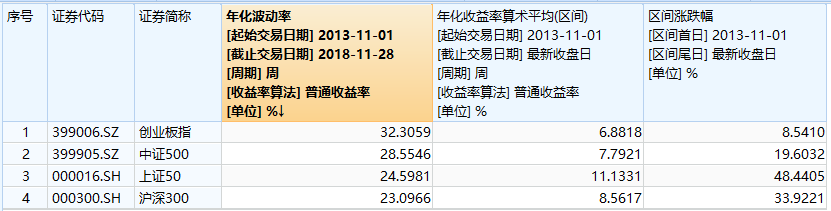

上面我们看到因为货币基金价格波动太小,完全失去基金定投的意义,那么我们引用一个标的资产波动指标——年化波动率,用来衡量指数的波动情况。

选择A股四大宽基指数,统计时间段为2013年11月至今。

从年化波动率看,创业板指数年化波动率最大,那么是否选择年化波动率最大的品种就万事大吉了,往下看。

一个是年化收益率,代表每年收益情况;另外一个是区间涨跌幅,代表标的指数的涨跌情况。我们可以看到指数的年化收益率跟区间涨跌幅成正比关系,也就是涨的越多年化收益率越高。

指数涨的原因大家都知道,当然是指数成分股业绩优秀,股价上涨导致指数上涨。所以,选择业绩优良的指数才是重中之重。

从上面的两组数据,我们可以得出结论:

1、 选择高波动的指数有利于定投建仓方式,摊薄成本、聚沙成塔,定投效果更加明显;

2、 长期业绩优秀的指数,涨幅更大,年化收益更高,盈利的关键所在。

再提一点,过往业绩只代表过去,未来走势如何无法预测,所以只能作为参考。

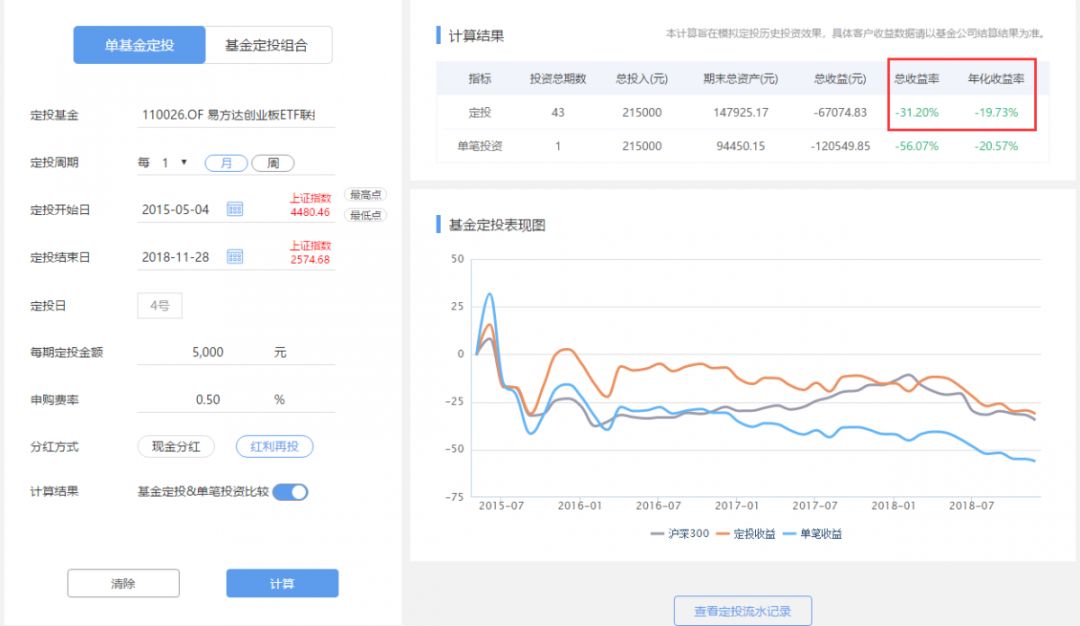

参与基金定投应该充分评估自身的风险承受能力

案例:2015年5月,一位大爷走进某银行,成为这家银行的VIP客户,好心的理财经理给大爷推荐了基金定投这种稳健的投资方式,考虑到主动型基金的稳定性,果断放弃,选择时下最牛的(创业板指数基金),制定月定期定额5000元策略,投资结果如下:

经过3年多的定投,这笔投资依然还在亏损中,另外一点是资金回撤巨大,从最开始的盈利15.6%到当前亏损超过30%,资金波动巨大让这位大爷着实吃不消。

在这之前,理财经理疏忽了对客户的风险评估(2016年监管机构已全面实施),只考虑到收益忽略了风险因素。

投资者风险评估的要点之一:风险承受能力。任何投资项目,投资者得充分评估自身情况,选择适合自己才是最重要的,风险和收益是对等的,舍不得孩子套不到狼。

我在金融机构从事投资者风险控制工作的经验给同学们一些警示,绝大部分投资者会高估自己的风险承受能力,实际投资中亏损达到预期的50%已经坐立不安,80%恨不得立马割肉,供参考。

回到案例中,这位理财经理推荐的创业板指数基金业绩不行吗?

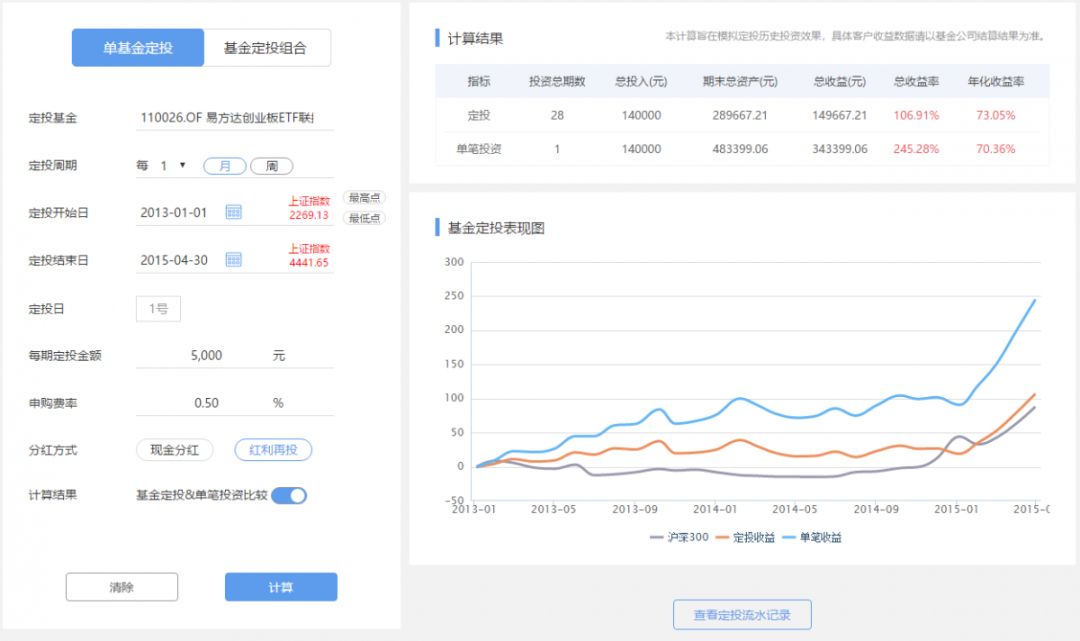

我们来看看,在理财经理给出投资建议之前,这只指数基金通过定投方式的收益情况。

定投28个月,年化收益达到71.05%,非常棒的一笔投资,资金回撤小,收益高,投资中的圣杯。

从历史业绩中分析,这位理财经理的选择并不差,绝对是当时的一只牛基。但是他忽略一个要素,指数基金定投年化波动率,年化波动率越高代表指数的波动越大,当然资产波动也就越大。

案例中的这位大爷,假如选择年化波动率低的宽基指数作为定投标的,想必资金回撤压力会更小,放弃割肉坚持定投的信心更加充足。

基金定投最致命的操作就是“断供”,前期投入全部打水漂,前功尽弃。现实中遇到太多的投资者因为没有充分评估风险,遇到今年单边下跌的行情果断割肉,半途而废。

总结 通过文章开头的指数基金定投如何选择,到案例分析,我们不难发现,指数基金定投这种方式是一种懒方法,也是一种被动投资方式,通过基金下跌中获取更多的筹码,平摊持仓成本,待基金上涨中获得收益。但是

参与投资之前,你得了解定投潜在的风险,能否承受指数大幅下跌带来的资金回撤,年化波动率作为参考很有必要。