基金定投原理及模拟测试

• 基金定投原理及介绍

本文对基金定投做了详细的介绍,包括其原理、定投方法、费 率及周期,总结了基金定投的特点。

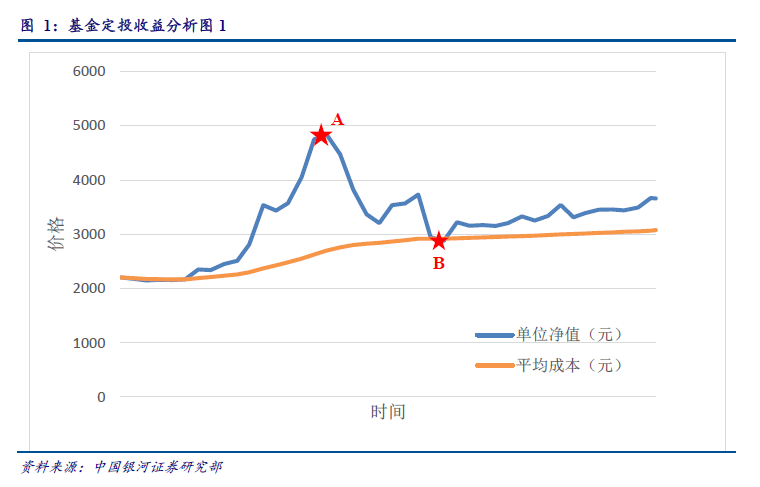

定投结束时间点对投资收益的影响非常大,如果结束时在高 位,基本都赚钱,结束时在低位,则亏钱的可能性较大。

• 对各指数的定投模拟

分别对沪深300指数、深证100指数和创业板指数的历史数据 进行了定投的模拟测试,检验其收益效果。

一、基金定投的原理及介绍

(一)基金定投的介绍

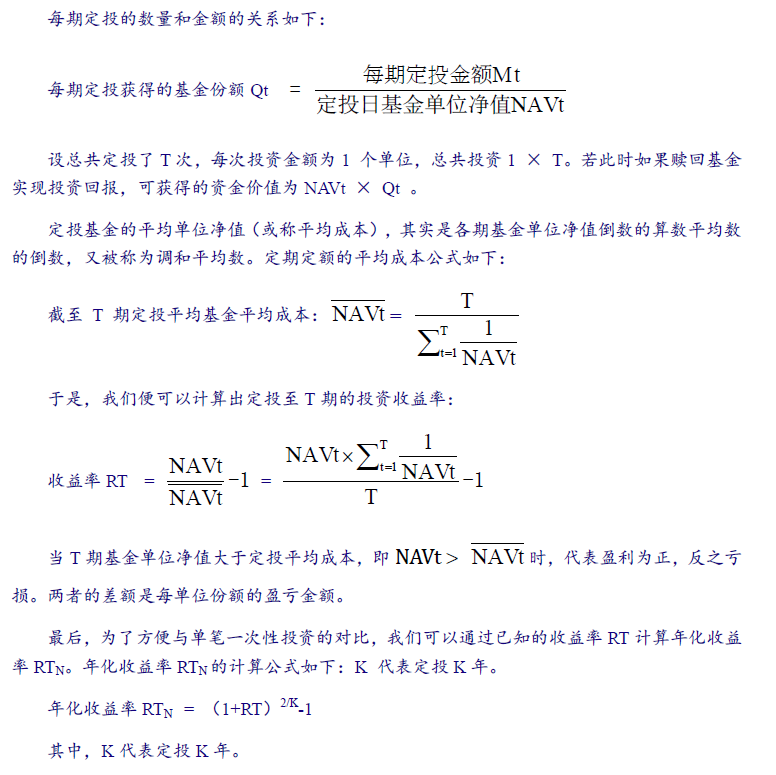

基金定投的全称是基金定期定额投资,即每隔一段固定时间,对某支证券投资基金投入固 定金额。其主要优势在于通过长期不断定期投入定量资金,实现平均成本获得证券资产,降低 择时风险。

基金定投素有懒人理财之称,因为它并不要求投资者花费大量时间精力在上面,适合有理 财需求但却缺乏时间精力的投资者。

股票市场择时比较困难,单笔投资需要选择投资的时间点,只有在合适的时机才能获得利 润。如果投资时机不对,基金单位净值处于高位,如果投资之后涨势低迷,则往往无法获利。 总的来说,一次性投资收益可能很高,但风险也很大,高收益与高风险并存。

基金定投不用刻意择时,投资的成本为过去投资区间的平均成本。

定投的主要特点 简单省时:投资者只需办理一次性操作,此后每期便会自动扣款,投资者则需要保 持每期银行卡内有足够的资金即可,避免多次操作的麻烦。 定期定额:每期投资的时间间隔是固定的,投资者可事先选定时间间隔,可以是每 周、每月、每季度、每年等,投资者也不必再为入市的择时问题而苦恼。同样的,每期投资的 金额也是固定的,当基金单位净值上涨时,获得的份额数相对较少,当基金单位净值下降时, 便可以得到更多的份额,即“逢高少买,逢低多买”,降低市场波动性的影响。 复利效果:复利效果,即本金产出的利息加入本金持续产出收益,随着时间的推移, 复利效果会越发地显著。因此基金定投不宜短期投资,更适合长期投资。 降低风险:由于每次投入的金额和每期投资的时间都是固定的,逢低多买,逢高少 买,便可以分摊成本,使平均成本不受市场波动的影响,降低了投资风险。

(二)基金定投的方法

定投方法

目前在市场上有多种基金定投的方法,其中有三种较为常见,分别是普通定投法、均线定 投法和价值平均法,第一种是定期定额,后两种是定期但投资额度动态调整。

所谓的普通定投法也就是我们之前所说的定期定额地对基金进行投资。这种方法的好处是 只要求投资者每期银行卡内有足够的资金,到期时自动扣款,不需要太多人为操作,不用投资者天天盯盘以及计算各种数据,可谓是省时省心,同时又有不错的收益。本文我们所做的模拟 计算中使用的均是此方法。

均线定投法相比普通定投法略微高级一些,它利用定投时点当日收盘价/与均线的关系来 决定定投比例。这里的均线常用60日均线、90日均线或240日均线等。然后,我们根据计算 的均线和指数的比率,来决定本期定投金额的多少。均线定投法本质上是带上一点择时判断的投资。

价值平均法是美国学者迈克尔.埃德尔森在上世纪90年代提出的,其核心就是让持有的基 金市值按照预先设定的目标增长。例如首个月投资了 10000元,目标是每个月基金的市值增长 10000元。那么到了第二个月,基金的目标市值就是20000元,但是可能基金当月的实际市值 只有13000元,这就需要投资者再投资7000元

(三)基金定投的费率

申购费率

开放式基金的申购金额里实际包括了申购费用和净申购金额两部分。而基金申购费率是申 购费用和申购金额的比率,是衡量投资人购买基金份额需支付的成本的指标。投资者申购不同 基金时,申购费率往往不同,同时申购费率也由于申购金额的大小而有所不同。

申购费用可以按申购金额或净申购金额的一定比例计算。国内的做法一般是按申购的价款 总额(含费用)乘以适用的费率计算申购费用,并从申购款中扣除。

大部分基金公司直销平台和第三方代销机构对基金定投都有费率优惠,有的申购费可以打 一折。

赎回费率

赎回费用,简称为赎回费,是指投资者赎回基金份额时,支付的手续费。

基金赎回费率是指投资人卖出基金份额时支付的费用比率。投资者赎回基金时,可能会因 为基金持有时间长短的不同而赎回费率有所不同。

收费方式

在实际的运作当中,基金申购费的收取方式有两种:前端收费和后端收费。

前端收费指的是在申购基金时就支付申购费的付费方式。后端收费指的则是在申购基金时 并不支付申购费,等到赎回时才支付的付费方式。

允许后端收费的目的是为了鼓励投资者长期持有基金,因此,后端收费的费率一般会随着 请持有基金时间的增长而递减。某些基金甚至规定如果持有基金超过一定期限,后端收费可以完全免除。

(四)基金定投的周期

基金定投按照扣款周期可分为周投、月投、季投和年投,通过具体操作设定也可以实现日 投,最为常见的是月投。

无论定投几年,选择扣款周期更短的方式,如周投甚至日投,最终收益情况均未显现出明 显优势;并且,随着投资时间的延续,不同扣款周期下的投资总回报逐渐接近,差别会比较小。 在长期定投中,投资频率的长短与实际投资效果关系不大。我们建议首选月投,其次选择周投。

(五)影响基金定投收益的因素

影响基金定投收益的主要因素是基金的单位净值和卖出/赎回基金份额的时间点。定投结 束时间点对投资收益的影响非常大,如果结束时在高位,基本都赚钱,结束时在低位,则亏 钱的可能性较大。

下图是对某基金定投的收益分析图,定投的收益可以看作单位净值和平均成本的差值。当 卖出时单位净值高于平均成本时,如图中A点,便可以获利;当卖出时单位净值小于或等于 平均成本时,如图中B点,便不能获利。

而定投的平均成本还可以看作定投时间内单位净值与时间轴所包围的面积与定投时间段 的比值,如图2。假设单位净值曲线可以用函数f(t)来表示,定投开始时间tl,结束时间t2,

二、各主要指数定投的模拟测试

证券投资基金的主要获利方式是依靠基金净值的增长和基金分红,而能否获利以及获利的 大小的关键在于申购和赎回基金时的基金单位净值。如果申购时基金单位净值较高,并且增长 乏力,则通常难以盈利。定投则通过不断的分批申购,使得首次申购时候或某一次申购的重要 性被大大降低。投资成本从单一时点变为长期平均成本,降低了基金申购时的择时风险,这也 是我们常常说基金定投规避了择时难问题的原因。在定投的实践中,当基金单位净值下跌时, 虽然已投资部分的市场价值下跌了,但由于新增投资的成本也下降了,因此总投资成本也不断 下降。而当市场回升,基金单位净值提升,只要超过平均成本便可以获利。也就是我们所说的 逢低多买,逢高少买。

定投模型

在模拟测试中,我们用各指数每月中最后一个交易日的收盘价代替基金的单位净值,假设每月定额投入1000元,分别在不同的月份开始定投一年期、两年期和三年期的基金,计算每 个月在最终结束定投时的收益率和年化收益率。

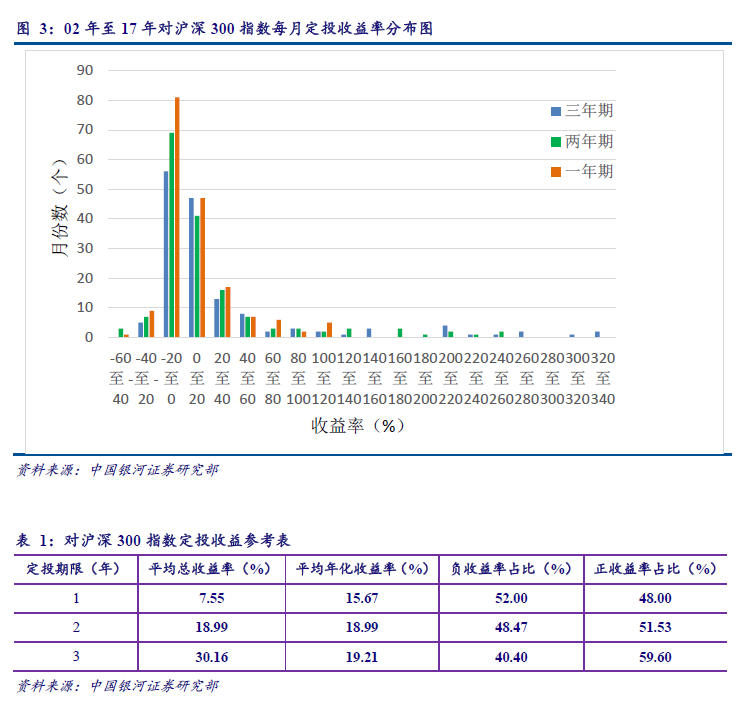

(一)对沪深300指数的模拟测试

我们以沪深300指数每月最后一个交易日的收盘价替代基金的单位净值,固定每月定投 1000元,计算从02年1月份开始,到17年6月结束,在之中的每个月分别定投一年、两年 和三年的收益率,并做出收益率的分布图,便于直观分析。

由图3及表1可知,在对历史数据的模拟中,主要收益部分集中在-20%到40%,随着定 投期限的增加,总收益率逐渐上升,且收益率分布更加分散,例如两年期和三年期出现了一些 极高收益率的部分,达到300%。同时,平均年化收益率一年期最高,两年期其次,三年期最 低。而在正负收益占比方面,一年期负收益占比较多,之后随着投资年限的增加,正收益逐渐 占据主导地位。

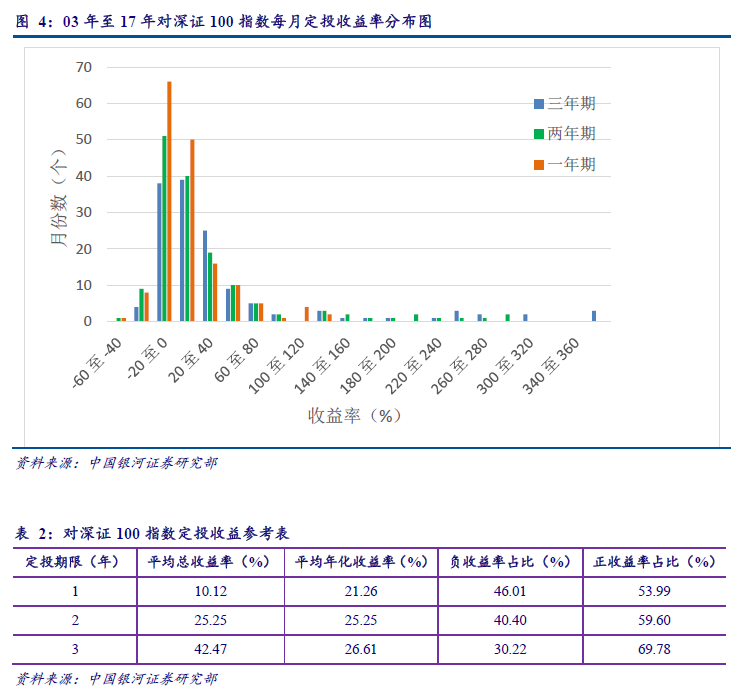

(二)对深证100指数的模拟测试

同上,我们以深证100指数每月最后一个交易日的收盘价替代基金的单位净值,固定每 月定投1000元,计算从03年1月份开始,到17年6月结束,在之中的每个月分别定投一年、 两年和三年的收益率,并做出收益率的分布图,便于直观分析。其中不考虑复利及货币的时间价值的影响。

由图4及表2可知,在对历史数据的模拟中,主要收益部分集中在-20%到40%,随着定 投期限的增加,总收益率逐渐上升,且收益率分布更加分散,例如两年期和三年期出现了一些 极高收益率的部分,达到300%。同时,平均年化收益率一年期最高,两年期其次,三年期最 低。而在正负收益占比方面,正收益占据主导地位,三年期正收益占比最多,两年期其次,一年期最少。

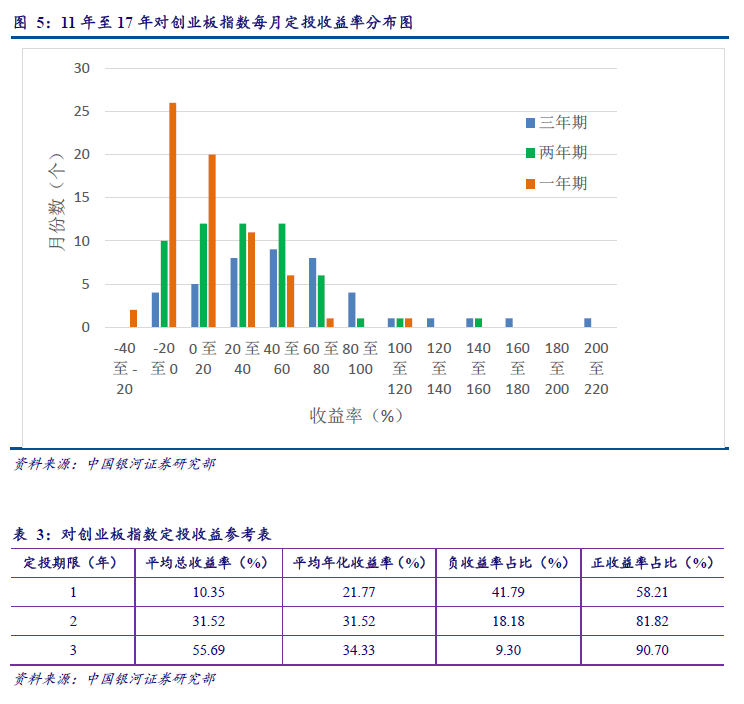

(三)对创业板指数的模拟测试

同上,我们以创业板指数每月最后一个交易日的收盘价替代基金的单位净值,固定每月 定投1000元,计算从11年1月份开始,到17年6月结束,在之中的每个月分别定投一年、 两年和三年的收益率,并做出收益率的分布图,便于直观分析。其中不考虑复利及货币的时间 价值的影响。

由图5及表3可知,在对历史数据的模拟中,主要收益部分集中在-20%到80%,随着定 投期限的增加,总收益率逐渐上升,且收益率分布更加分散,两年期和三年期出现了一些极高 收益率的部分,达到200%。同时,平均年化收益率三年期最高,两年期其次,一年期最低。 而在正负收益占比方面,正收益占据主导地位,三年期正收益占比最多,两年期其次,一年期最少。

三、适合定投的基金介绍及选择方法

(一)指数基金(含ETF)

指数基金(IndexFund),是以某些指数(如沪深300指数、深证100指数、创业板指数等) 为标的基金。指数基金以标的指数的成份股为投资对象,通常会购买其全部或部分成份股来组 建投资组合,其目的是减小跟踪误差,即投资组合与标的指数之间的误差,使二者在变动趋势 上基本一致,从而达到与标的指数大致相同的收益率。

对指数基金的模拟定投

我们选取2支标的指数分别为沪深300指数和中证500指数的指数基金,并对它们做一到 三年的模拟定投,检验其收益情况。

下图为对嘉实沪深300ETF联接基金做模拟定投得到的收益分布图,定投时间选取在08 年1月开始到17年6月结束。

由图6我们可以看出,在对嘉实沪深300ETF联接基金历史数据的模拟中,一年期定投的 收益部分集中在-10%到10%,总体收益较低;两年期定投的收益部分相对分散,主要集中在 -20%到30%,总体收益比一年期略好;三年期定投的收益则更为分散,主要集中在-20%到50%, 总体收益最好。在表4中,一年期的平均总收益率最低,两年期其次,三年期最高。而三者的 平均年化收益率相差不大,一年期稍高。在正负收益占比中,负收益占比随着定投年限的增加 而减少。

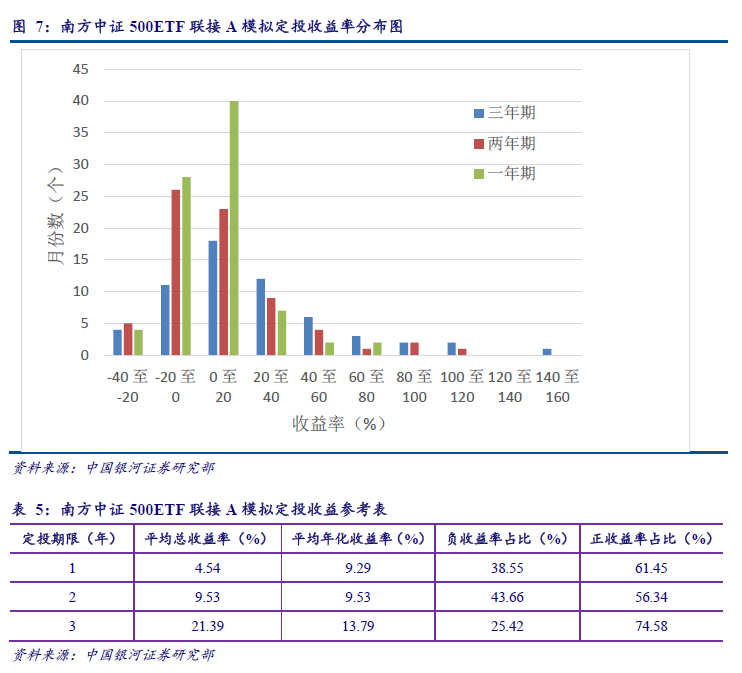

同样的,下图为对南方中证500ETF联接A基金做模拟定投得到的收益分布图,定投时间 选取在13年1月开始到17年6月结束。

由图7我们可以看出,在对南方中证500ETF联接A基金历史数据的模拟中,一年期定投 的收益部分集中在-20%到20%,总体收益较低;两年期定投的收益部分相对分散,主要集中 在-20%到40%,总体收益比一年期略好;三年期定投的收益则更为分散,基本分布在各收益 率区间内,总体收益最好。在表5中,一年期的平均总收益率最低,两年期其次,三年期最高。 而三者的平均年化收益率相差不大。在正负收益占比中,三年期正收益最多,一年期其次,两 年期最低。

从2支基金的模拟定投收益结果来看,平均总收益率均为正,且随年限的增加而递增,表 明投资期限越长,收益越大。由此,我们可以说指数基金定投总体收益良好,盈利的机会较大, 适合长期投资。

(二)增强型指数基金

增强型指数基金是指在指数基金的基础上,运用一部分资产,由基金管理人去进行积极主 动地投资的一种基金形式,其目的在于在尽可能保持标的指数的各种特征的前提下,获得高于 标的指数的收益。

对增强型指数基金的模拟定投

我们选取2支标的指数分别为沪深300指数和中证500指数的增强型指数基金,并对它们 做一到三年的模拟定投,检验其收益情况。

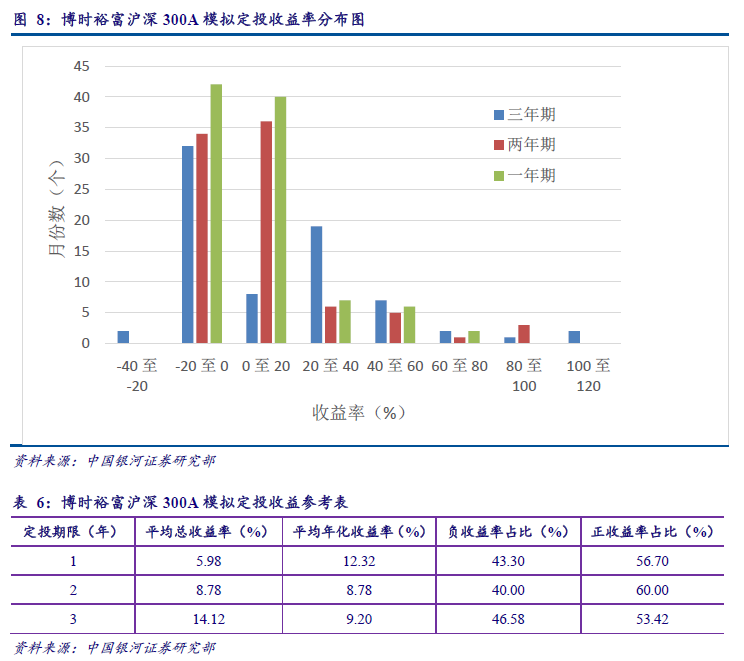

下图为对博时裕富沪深300A基金做模拟定投得到的收益分布图,定投时间选取在13年1 月开始到17年6月结束。

由图8我们可以看出,在对博时裕富沪深300A基金历史数据的模拟中,一年期定投的收 益部分集中在-20%到20%,总体收益较低;两年期定投的收益部分相对分散,主要集中在-20% 到20%,总体收益比一年期略好;三年期定投的收益则更为分散,主要集中在-20%到60%, 总体收益最好。在表6中,一年期的平均总收益率最低,两年期其次,三年期最高。而三者的 平均年化收益率相差不大,一年期较高。在正负收益占比中,两年期正收益最多,一年期其次, 三年期最低。

下图为对建信中证500基金做模拟定投得到的收益分布图,定投时间选取在14年1月开 始到17年6月结束。

由图9我们可以看出,在对博时裕富沪深300A基金历史数据的模拟中,由于该基金成立 时间较前三支基金较短,历史数据数量较少,所以两年期和三年期的模拟结果也较少。在图中, 一年期定投的收益部分较为分散,大体集中在-20%到40%,总体收益较低;两年期定投的收 益部分主要集中在0%到30%,总体收益比一年期略好;三年期定投的收益部分主要集中在 -10%到50°%,总体收益最好。在表7中,一年期的平均总收益率最低,两年期其次,三年期 最高。而三者的平均年化收益率相差不大,一年期较高。在正负收益占比中,一年期负收益占 比20%,两年期和三年期收益均为正。

从2支基金的模拟定投收益结果来看,平均总收益率均为正,且随年限的增加而递增,表 明投资期限越长,收益越大。由此,我们可以说增强型指数基金定投总体收益良好,盈利的机 会较大,适合长期投资。

(三)主动型基金

主动型基金,顾名思义,是由基金管理人积极地去投资的一种基金,其目的在于获得超越 市场的业绩表现。根据投资理念的不同,基金可分为主动型基金和被动型基金(即指数基金)。

(四)基金选择方法

在选择基金时,我们考虑的因素如下:

收益率

基金的区间收益率是最重要的业绩指标。

波动率

波动率是最重要的风险指标,一般用收益率的年化标准差来衡量。

年化标准差=日标准差*SQRT (年交易天数)

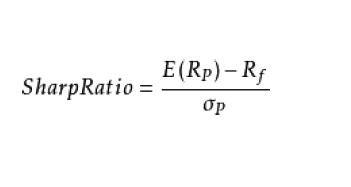

夏普比率

夏普比率是衡量基金风险调整后收益的指标之一,反映了资产组合承担单位风险所获得的 超额回报率——即组合回报率高于同期无风险利率的部分。

胜率:

计算基金在过去一段时间,战胜业绩基准的周期占比。

盈亏比:

计算基金在过去一段时间,每个战胜基准周期平均收益率与每个跑输基准周期平均收益率 之比的绝对值。

另外还有Jesson指标、Treynor指标等指标可以作为参考。

基金的优选规则:

1、 样本基金与分类:

指数增强基金和主动量化基金分开选择。

2、 基金选择规则

同一类基金,成立满一年,规模暂不做限制(因为样本数量暂时不多,如果规模限制后, 规模因子将成为唯一起作用的因子)。

按照基金的多因子模型对样本内的基金分别评分,则按照因子综合得分排序,取前N只 作为投资组合。

3、 换仓周期 半年换仓一次。

4、 换仓成本

不考虑基金申购费,只计算赎回费。这里统一按照赎回费0.5%处理。

申购费一般大额申购为固定100元、1000元等,可以忽略不计。赎回费一般根据持有基 金时间不同而不同,这里统一按照0.5°%来处理。

主动基金选择的详细方法可以参考我写的其他研究报告,在本文不再详述。

五、 总结

综上所述,基金定投是一种风险较低的自动投资方式,只要投资结束时点不是在低位,便 可以获得稳定的收益。同时它对投资人没有过多要求,只需要保证充足的资金来源即可。从历 史来看,基金定投并非在短期内获利的工具,而是定投的时间越长,获得的收益越高,这就要 求投资人能够长期坚持投资。除此之外,选定合适的指数基金也很重要,走势优良的指数和业 绩稳定良好的基金往往能够帮助投资人最大程度地获得收益。

六、 风险提示

报告结论基于历史价格信息和统计规律,但二级市场受各种即时性政策影响易出现统计规 律之外的走势,所以报告结论有可能无法正确预测市场发展,报告阅读者需审慎参考报告结论。

文章来源:银河证券

作 者:朱人木