高股息策略分析

我们认为,高股息策略已经开始进入配置买入区间,股息率投资有望成为市场筑底过程中重要的“价值锚”。当前以中证红利为代表的指数及部分优质标的已经开始具备估值低位+隐含高股息回报率+优于可比信用债的特征;同时参考历史配置经验,当前高股息策略有望在分

享股息回报的同时,面临的估值回撤空间也已经较为有限。

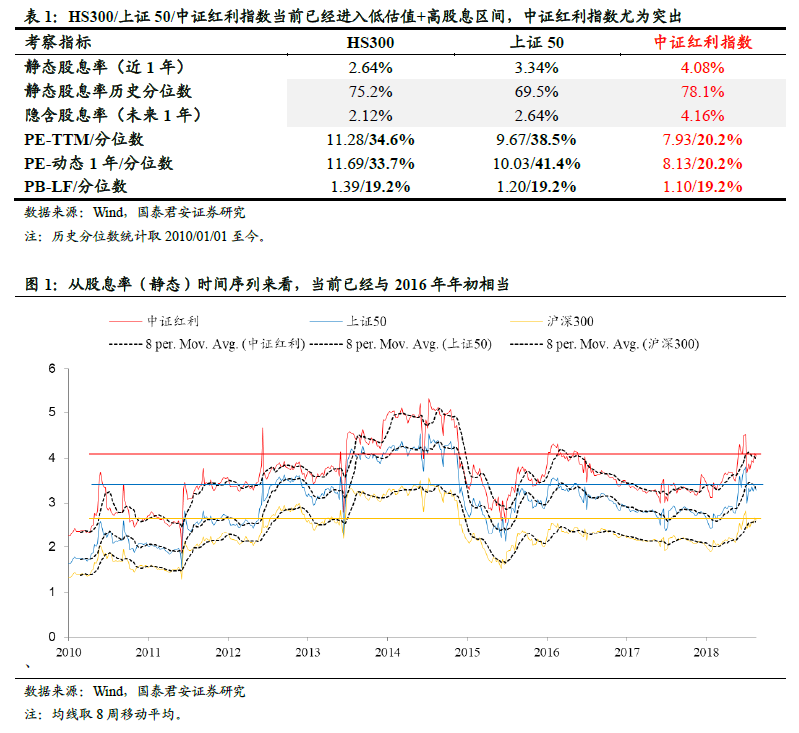

积极的信号:估值低位/隐含股息率提升。考察 HS300/上证 50/中证 红利指数,当前估值分位数已经进入低位区间;用历史近一年的分红 回报对应当前股价水平 ,得到静态股息率水平 已经分别达到 2.64%/3.34%/4.08%;采用 Wind 盈利预测数据,当前隐含的未来一年 预期股息率回报已经分别达到 2.12%/2.64%/4.16%。

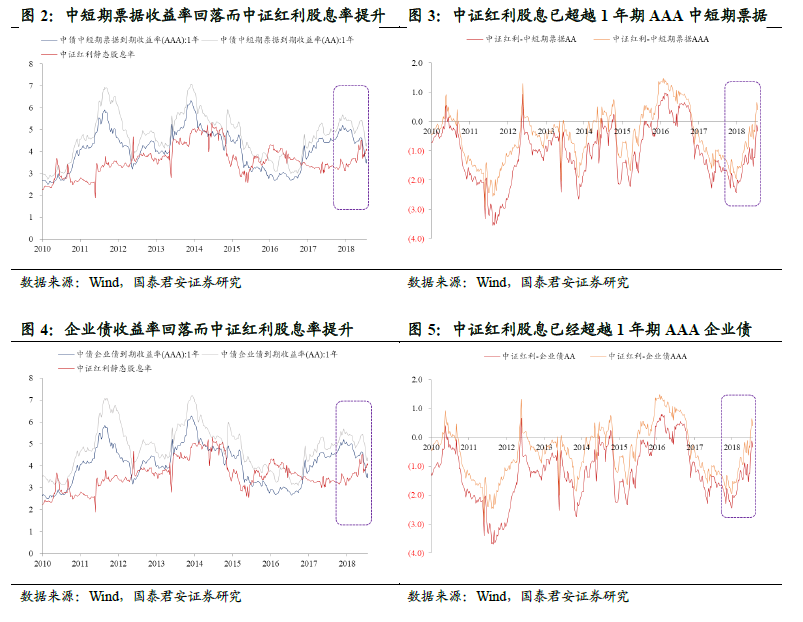

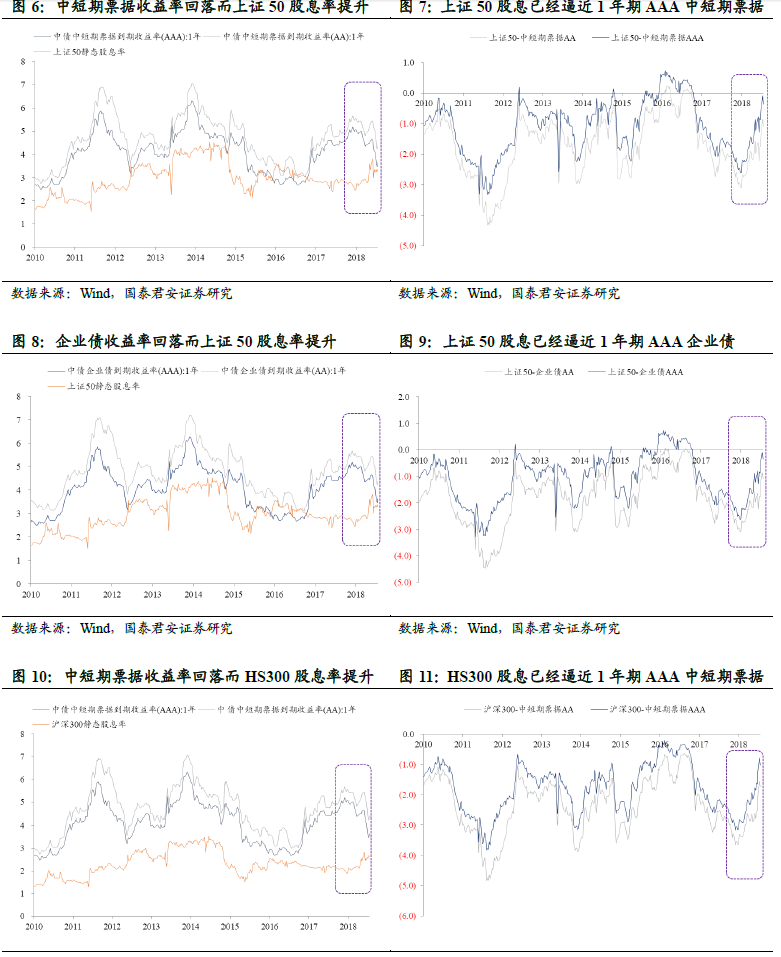

整体上,股息率正在追赶信用债到期收益率,负缺口已经收窄至历 史低位。随着 A 股市场估值的整体回落,股息回报逐渐提升;而信 用债方面,企业债/中短期票据到期收益率近期持续下行。股息率相对于 1 年期信用债到期收益率的负向缺口已经显著收窄:中证红利指数股息回报率已经超越一年期 AAA 评级中短期票据/企业债近 40bp,与一年期 AA 级的收益率缺口也已收窄至-33bp。

高股息标的 Top50:除指数整体以外,其中部分标的隐含的股息回报率甚至已超越 1 年期 AA 级信用债到期收益率(4.4%);我们选取了未来 1 年隐含股息回报率 Top50 的标的,同时也建议投资者综合考量估值分位、业绩稳定性、流动性等重要特征。

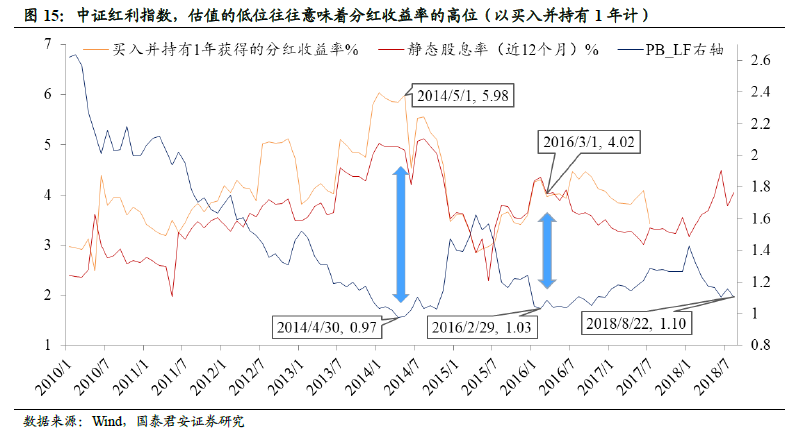

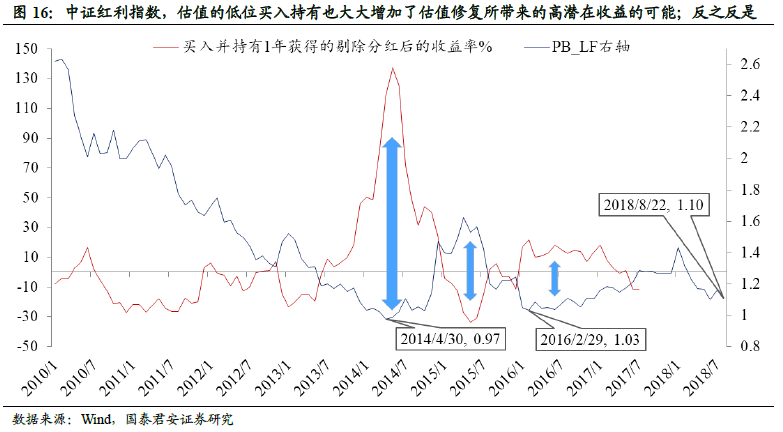

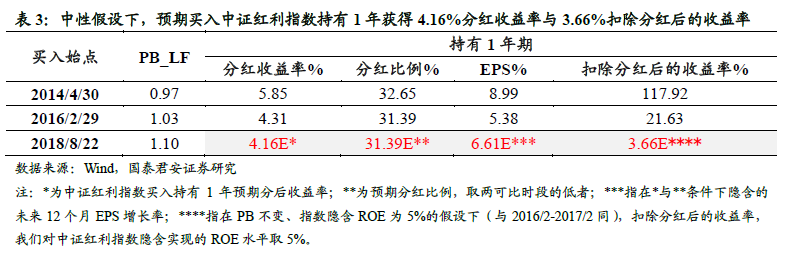

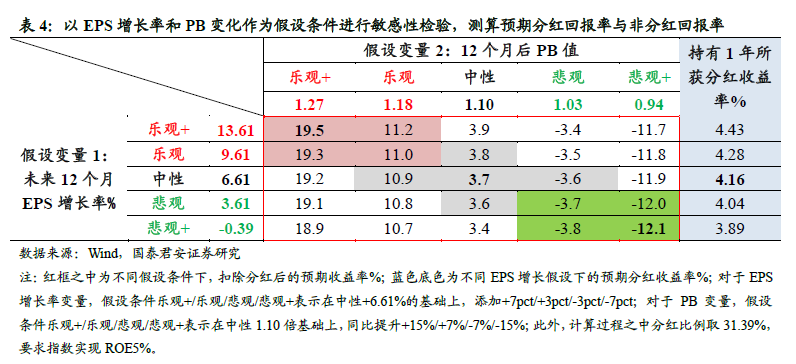

高股息策略的回报来源:以足够低的估值买入是关键,高分红收益 率为保障,静待估值修复带来的潜在高收益可能。以 2010 年以来的 数据进行考察,中证红利指数 PB 估值与持有 1 年获得的分红收益率 呈显著负相关关系,当前估值位置与 2016 年初可比,高分红收益可 期;另一方面,估值低位的买入也增大了估值修复所带来的高潜在收 益可能;反之反是。在 EPS+6.6%/PB 估值不变的中性假设条件下, 我们测算中证红利指数分红收益率和扣除分红后的收益率分别为 4.16%和 3.7%;在 EPS-0.4%/PB 同比-15%的极端悲观假设下,预计 总收益率为-8.2%,尚且可控;更多假设条件下的测算请详见正文。

风险提示:业绩大幅下修/无风险利率抬升/估值进一步回落。在隐含 股息率回报的测算过程之中,将不可避免地采用盈利预测数据,从而 引致市场盈利预测下修所产生的风险;类似地,相关标的实际分红率 较预期变化也会形成扰动。此外,若无风险利率出现意外上行,将通 过资产比价效应对高股息策略形成替代,降低了该策略的相对吸引 力。最后,虽位于底部,估值仍有一定概率下行。

我们认为,高股息策略开始进入配置买入区间,股息率投资有望成为市 场筑底过程中重要的“价值锚”。当前以中证红利为代表的指数及部分优 质标的已经开始具备估值低位+隐含高股息回报率+优于可比信用债的 特征;同时参考历史配置经验,当前高股息策略有望在分享高股息回报 的同时,估值回撤空间也已经较为有限。

1. 积极的信号:估值/隐含股息率/与信用债的比价

当前市场符合“低估值+高隐含股息率”特征,中证红利指数尤为明显。 见下表 1,考察 HS300/上证 50/中证红利指数,当前估值分位数已经进 入低位区间;用历史近一年的分红回报对应当前股价水平,得到静态股 息率水平已经分别达到 2.64%/3.34%/4.08%;采用 Wind 盈利预测数据, 当前隐含的未来一年预期股息率回报已经分别达到 2.12%/2.64%/4.16%。

股息率正在追赶信用债到期收益率,负缺口已经收窄至历史低位。见下 图 2 至图 13,考察静态股息回报率(近 12 个月),随着 A 股市场估值 的整体回落,股息回报逐渐提升;而信用债方面,AAA/AA 评级的企业 债/中短期票据到期收益率出现回落;股息率相对于 1 年期信用债到期收 益率的负向缺口已经显著收窄。

中证红利指数静态股息回报已经超越了一年期 AAA 评级中短期票据/企 业债近 40bp,与一年期 AA 级的收益率缺口已收窄至-33bp。

考察上证 50/沪深 300,虽然程度不及中证红利指数,但依然呈现出相对 一年期信用债的收益率负向缺口收窄的迹象。

2. 高股息标的 Top50:部分标的隐含的股息回报率已超越 1 年期 AA 级信用债到期收益率

计算当前股价对应未来一年的隐含股息率水平,已经涌现出了一批超越1 年期 AA 级信用债到期回报率的标的。

注:隐含股息率为未来一年预计每股分红总额与当天收盘价之比。其中 (1)计算当天为 2018-08-16;(2)每股分红总额由 2018 年预测 EPS 中值与 2015-2017 三年平均分红率的乘积确定。

3. 高股息策略:估值低位是关键,以高分红收益率为保障,静待估值修复带来的潜在高收益可能

我们以中证红利指数1为例证,研究高股息策略的回报特征,考察时间区 间为 2010/01/01 以来。

第一,估值低位买入持有是获取高分红收益率的前提。见下图 15,中证 红利指数的 PB_LF 估值与买入并持有 1 年获得的分红收益率呈现典型的 负相关关系。其中,2014 年 4 月、2016 年 2 月形成的估值底部均成为 了获取高分红收益率的良机;就当前而言,中证红利指数的 PB_LF 已回 落至 1.09,与 2016 年初基本相当。

第二,自 2012 年以来,估值低位买入也增大了估值修复所带来的高潜 在收益的可能;反之反是。除了分红收益之外,回报还来自于留存收益 的扩张与估值层面的变化。见下图 16,也可以清晰地发现,剔除分红后 的收益率同样与估值高低呈显著的负相关关系。我们相信上述规律的适 用性将延续,当前的估值低位既限制了回撤空间,也大大增加了通过估 值修复所带来的潜在收益机会。

第三,回报估算。在一系列假设条件下,我们对中证红利指数潜在的投 资回报率进行了测算,供投资者参考:

1) 中性假设:取 wind 预测,当前买入并持有 1 年预计得到的分红收益 率为 4.16%;取分红比例假设为 31.39%,与 2016/2-2017/2 相同;要达 到 4.16%的分红收益率,隐含着对中证红利指数未来 12 个月 EPS 增长 率为 6.61%,我们认为具有一定的合理性;最后,假设 12 个月后指数 PB 与当前保持相同、实现 5%的 ROE 水平,则还可获得扣除分红后的 收益率 3.66%。

2) 敏感性检验:以 EPS 增长率与 PB 估值变化为输入变量。见表 4,在 一定的合理范围内,我们对未来 12 个月区间内 EPS 增长率及 12 个月后 估值同比变化两个重要敏感变量分情景讨论,测算其相应的分红收益率 及非分红收益率水平。值得一提的是,在“悲观+”条件下(EPS 负增长 0.4%,PB 同比降 15%),分红回报+3.89%、非分红回报-12.10%,总回 报-8.21%,也仍处于可控范围之内。

4. 风险提示

风险提示:业绩大幅下修/无风险利率抬升/估值进一步回落。在隐含股 息率回报的测算过程之中,将不可避免地采用盈利预测数据,从而引致 市场盈利预测下修所产生的风险;类似地,相关标的实际分红率较预期 变化也会形成扰动。此外,若无风险利率出现意外上行,将通过资产比 价效应对高股息策略形成替代,降低了该策略的相对吸引力。最后,虽 位于底部,估值仍有一定概率下行。

文章来源:国泰君安证券

作 者:李少君