策略指数的投资价值分析

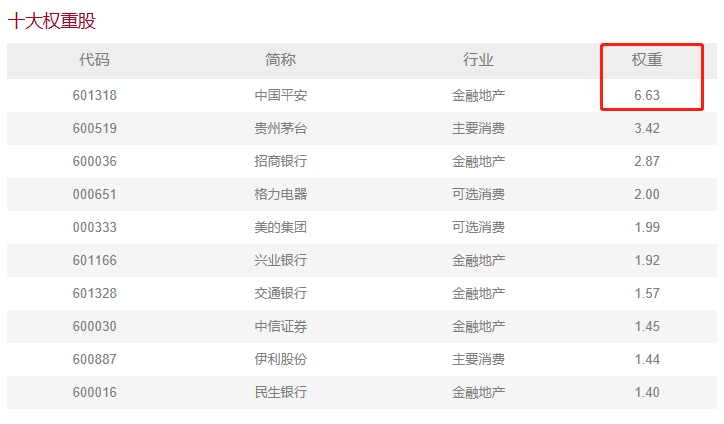

在基于市值加权编制的沪深300、中证500这类宽基指数中,个股的权重由市值决定。例如中国平安占沪深300指数的权重达到6.63%,如此编制指数的有优点是指数不用再平衡,因为价格变动不影响指数的成分变动。

缺点是指数中价格越被高估的股票在指数中的权重越大,而价格越被低估的股票在指数中的权重越小,这使得指数投资者更多买进价值被高估的股票、更多卖出被低估的股票,从而加剧指数的高估程度。

对于市值加权编制方法存在的缺点,一种新型的指数编制方法诞生——策略指数。

国内策略指数的发展

2009年2月,中证指数公司与锐联资产管理有限公司正式发布中证锐联基本面 50 指数,指数简称为基本面50,该指数成为国内首只策略指数。这在之后,等权重指数、波动率加权、贝塔加权、低波动、红利等创新型策略指数层出不穷,市场上策略指数基金应运而生。

因子策略指数多样性

在之前的文章中,我们介绍过α和β,α代表获得市场的超额收益,贝塔则是市场风险的化身。

通常,α被认为是一种主动投资,β是被动投资。而在两者之间,市场兴起一种新型的投资策略Smart Beta(聪明贝塔)。

Smart Beta有非常清晰和透明的指数编排规则,同时根据历史数据回测也能帮助投资者获得更高的超越市场回报,这也是被称为聪明贝塔的原因。

通常来说,增强收益和降低风险是采用Smart Beta策略的主要目标,目前市场上应用较多的一类是非市值加权,另一类是因子。

非市值加权:等权、最小方差、基本面、等风险贡献……。

因子:价值、规模、动量、低波动、质量、股息……。

指数公司用符合因子挑选标准的股票编制成指数,也就是国内市场上看到的策略指数。举例说,价值因子在历史中表现优异,那么指数公司制定相关的选股标准,挑选那些估值比较低的股票,将他们组合起来制定成价值因子策略指数。

因子策略有效性分析

在之前的文章中,我们重点对比分析了各种红利指数的表现情况,本文则通过低波动因子为蓝本,对比各类因子指数的市场表现。

红利指数回顾:

低波动(因子)有效性分析

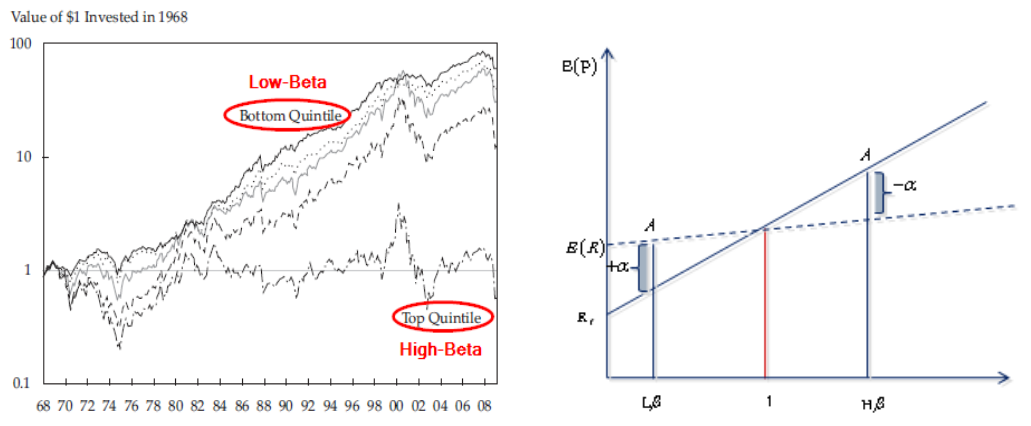

实证研究一致证实“低波动异象”的存在,也就是低β股票组合平均收益要高于高β股票组合。

Mispricing理论认为,现实中资本市场线斜率的幅度并没有预期大,这会导致低波动股票有正的预期收益增强,高波动股票会有负的预期收益减少。

低波动策略之所以有超额收益,主要原因是高波动股票在某些时候更受市场偏爱,导致投资者推高股价,从而使预期收益下降;而低波动股票,投资者购买意愿不强,导致股票被低估,预期收益反而上升。

低波动股票的优势主要体现为市场下跌时的防御性,在高波动的A股市场表现尤其明显。

我们选择A股市场宽基指数中波动性较大,历史回报较高的中证500指数为回测样本,对低波动因子的有效性进行分析。

以中证500指数为样本的中证500行业中性低波动指数成为最佳的测试标的。

500低波指数概括:在中证500指数二级行业内选取低波动特征的股票为样本,保持行业中性的同时,行业内股票采用波动率倒数加权。

指数选取方法:

1、样本空间

中证 500 指数样本股

2、选样方法

(1)对样本空间内股票计算最近一年日收益率的波动率(标准差)并升序排名;

(2)按照中证 500 成分股在中证二级行业样本数量分布,确定各二级行业的样本分配只数。具体方法是: 第 i 行业样本配额 = 样本空间内第 i 行业所有候选股票数量 /500×150;

(3) 按照行业的样本分配只数,在行业内选取波动率排名靠前的股票;

(4)对各行业选取的样本作进一步调整,使成份股总数为 150。

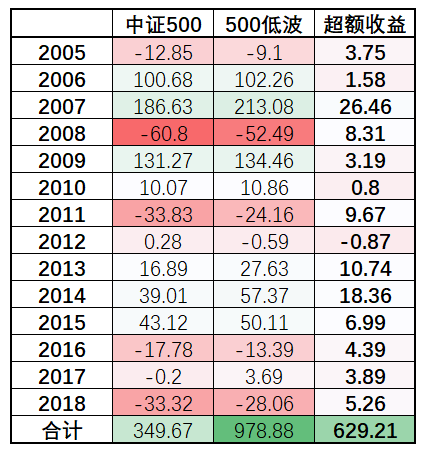

最能体现因子策略有效性的数据,当然是历史业绩。因此,我们统计了2005年1月至2018年12月期间的年度收益数据,业绩参考为中证500指数。

中证500指数VS中证500行业中性低波动指数收益对比图

最近13年中,中证500低波因子策略指数获得629.21%的超额收益,除2012年没跑赢中证500指数外,其余年份全面秒杀该指数。回测数据再次认证了,低波动因子策略在中证500指数中的强有效性。

从第一只策略指数诞生起,国内指数公司陆续开发了几十只策略指数。那么,不同的因子策略在中证500指数样本中的表现如何呢?

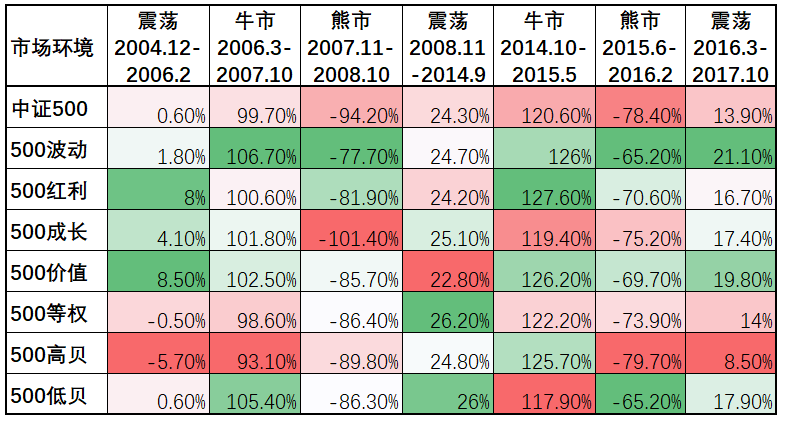

中证500-不同因子策略市场表现

红色代表表现最差,绿色代表最好,颜色越接近深绿色表明其对比中证500指数获得的超额收益越高,因子市场有效性越高。

结合年化收益率看,500波动和500红利这两只指数的市场有效性更稳定,获得超额收益最高。

以上不同因子的回测数据,只限于中证500指数相关的因子策略,不同标的和不同市场中,因子有效性千差万别,不能一概而论。

因子策略指数历史业绩

主要参考年化收益率和年化波动率两个指标,加入上证综合指数作为参考。

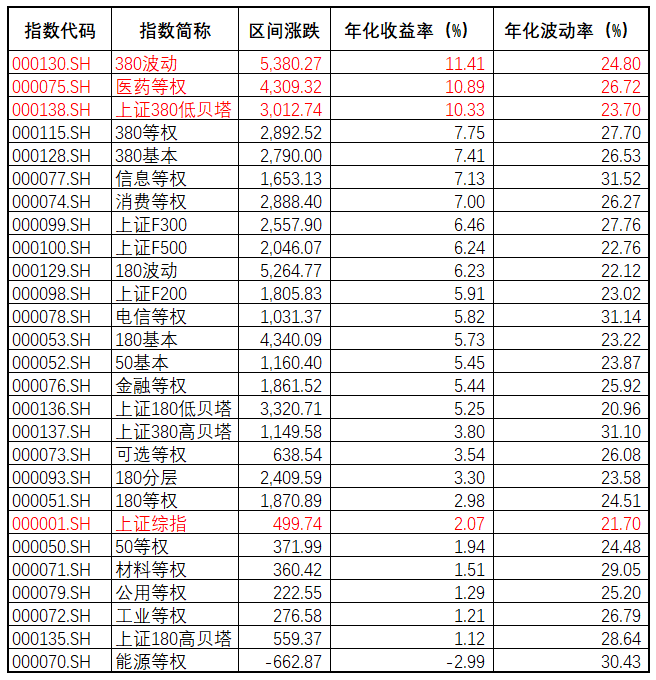

上证策略指数

上证策略指数数据区间:2009年2月20至2019年2月20日。380波动、医药等权、上证380低贝塔这三只指数年化收益均超过10%,同期上证综合指数年化收益率为2.07%。

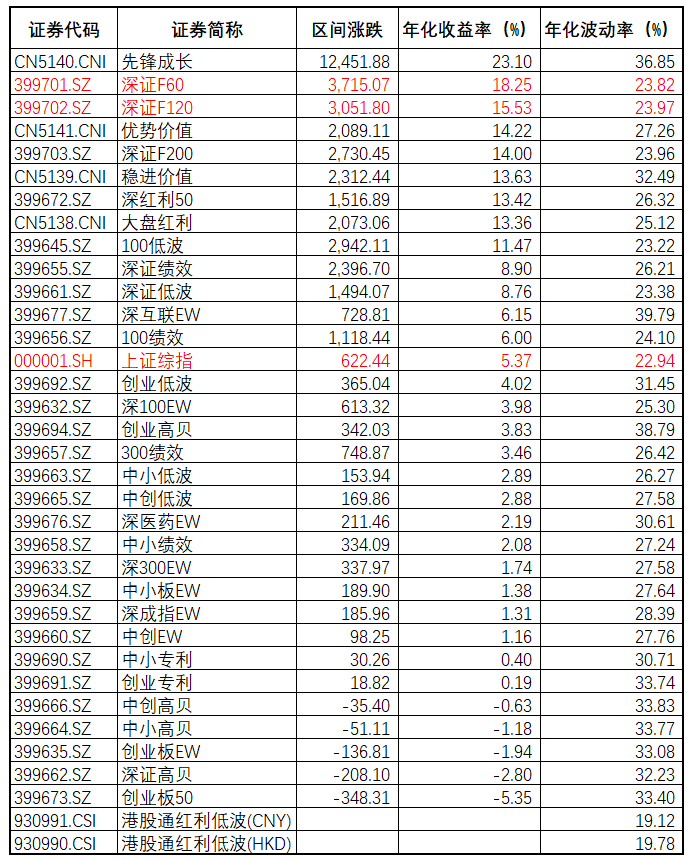

深圳策略指数

由于创业板指数上市较晚,上市后深圳指数公司开发了一系列以创业板指数为样本的策略指数,考虑到创业板指数在A股举足轻重的低位 ,因此选择数据区间为:2014年2月20日至2019年2月20日,更能体现整体情况。

深圳F60、深圳F120,近5年的年化收益率达分别是18.25%和15.53%,同期上证指数年化收益率为5.37%,而三者的年化波动率非常接近,深圳F60、深圳F120不失为优秀策略指数。先锋成长虽然年化收益率最高,但是年化波动率达到36.85%,让人望而却步。

另外,不是所有的因子策略都能获得高回报,这一点小白们要记住了,因子策略的稳定性和市场有效性是不确定的。

中证策略指数

中证策略指数113只,为方便同学们查看,根据年化收益率排名,选取前30名供大家参考,数据区间为:2009年2月20至2019年2月20日。

红利成长低波、高股息策略这两只指数,年化收益率分别为16.17%、14.19%;同期,上证综合指数年化收益率为2.07%,三者的年化波动率非常接近。

三大指数公司策略指数合计175只,从上面业绩统计数据看,380波动、医药等权、上证380低贝塔、深圳F60、深圳F120、红利成长低波、高股息策略这7只策略指数其选股因子在过表现相当优秀。

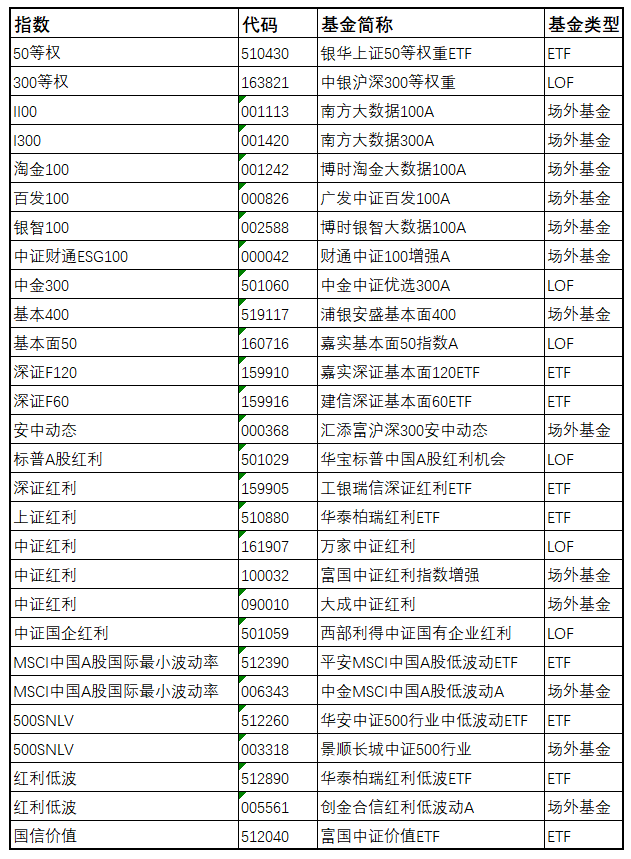

因子策略指数基金汇总

既然有175只策略指数,那么,基金公司的产品开发情况如何呢,有哪些策略指数基金可供投资者选择呢?

数据统计截止为2018年12月31日,基金统计剔除分级基金,合计28只策略指数基金产品,统计情况请看下表:

我们如果要配置策略指数基金,首先得弄明白策略指数的情况,然后再找出对应的指数基金,在之前的文章中详细介绍了如何挑选基金,因此本文不再做详细介绍。

相对于整个指数基金市场677只指数基金(截止2018.12.31),28只策略指数基金占比较小,从海外成熟市场看,策略指数基金发展空间较大,在未形成有效成熟的市场时,获得α收益会更加容易,相信一些创新能力较强的基金公司已经“整装待发”,时刻准备抢占先机,未来必有更多的策略指数基金供投资者选择。

客观认识因子策略

因子策略并非永远有效,从上文的数据回测不难发现,各类因子在不同行情的表现都具有其特性,不同因子策略对行情的适应性差别较大,如果要获得更高的超额收益,那么投资者就需要提前预判在未来一段时间内哪种因子的回报会更好,而这跟择时选股一样,非常困难。

另外一点,相对于目前市场上主流的宽基指数基金,因子策略指数基金的规模较小,因此投资者在选择基金标的之时,尽可能选择规模较大,运作时间较长的产品,以免在投资中捉襟见肘。

从长远看,因子策略为投资者了解到可能获得超额回报的源头,而策略指数基金的丰富则让投资者以更低的成本获得因子回报。