纳指ETF(513100)大幅溢价的原因是国泰基金外汇额度用光,所以任凭投资者在场内扫货,但是基金经理也无法在外盘继续建仓。

关于纳指ETF大幅溢价的原因,你可以参考这篇文章:溢价15.3%的纳指ETF,有套利机会吗?

但有别与513100溢价产生的原因,近期大幅溢价的还有基建工程LOF(165525)是被场内投资者活生生的扫成溢价,而且在短时间内被套利者抹平,追高的投资者损失巨大。

关于场内指数基金的运作原理,我用ETF来详细说明:

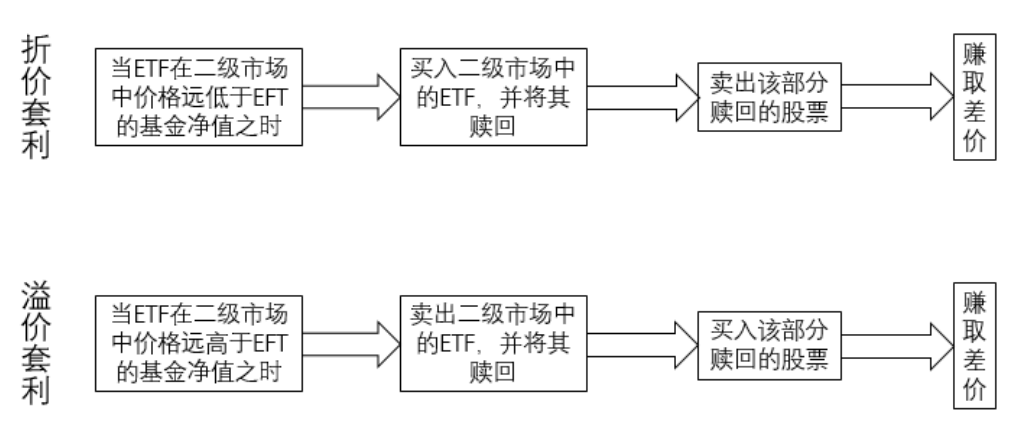

ETF 的“实物申购,实物赎回”规则使得套利行为成为可能,同样也因为套利机制的存在,ETF的折溢价幅度非常之低。一般情况下,ETF 的套利机制是投资者在发现 ETF 市场报价与资产净值之间发生差异时,通过申购或赎回的反向操作来获得利差,具体而言:

当 ETF 的市场报价低于资产净值时,即 ETF 处于折价状态,投资者可以通过在二级市场买入 ETF 并同时在一级市场赎回一篮子股票并将这一篮子股票在二级市场中出售的方式来获得利差。套利的结果是二级市场上的 ETF 的买盘增加,推动 ETF 价格上涨,同时,对应的股票在二级市场出售的行为将导致相应股票的卖盘增加,造成股价下行压力,推动 ETF 对应的资产净值下行,最终在两个方面的合力下,ETF 市场报价向着其资产净值回归。

同样,当 ETF 的市场报价高于资产净值时,即 ETF 处于溢价状态,投资者则可以在二级市场买入一篮子股票,同时进行 ETF 申购,进而将 ETF 在二级市场中出售,则可以获得相应利差。在溢价状态下发生的套利行为有推高 ETF 资产净值以及拉低 ETF 市场报价的作用,进而降低了这种溢价幅度。

LOF的套利原理和ETF是一致的,只不过LOF是“现金申购,现金赎回”。此外,LOF由于制度的问题,申赎的效率较低,详细的对比可以参考这篇文章:ETF和LOF的区别。