最牛基金组合,问题汇总

此前ETF之家基于LOF基金构建了一个组合(最牛基金组合,年化收益58%),或许是因为收益太过亮眼,引来大量投资者围观热议,此文在雪球专栏更是获得了62.5万+阅读量。

针对大伙讨论较多的几个方面,ETF之家也详细做了一番功课,下面逐一聊聊我的观点:

问题1、涨的太多了,现在买就是追高?

诚然,这8只LOF涨幅惊人,随机选一只最近两年收益都超过一倍,让人有追涨的嫌疑。

但,是不是追涨则完全取决于你是否看好A股。

如果不看好A股,买啥都是追涨,不限于它是被动型的指数基金还是主动型的LOF,毕竟你已经看到了市场的天花板。

如果看好A股,ETF之家认为此组合值得期待。我们选择主动型基金的目的是获得超额收益,也就是跑赢大盘,当大盘下跌时它跌的少,当大盘上涨时它涨多,这就是它是使命。

换句话说,以大盘为锚看基金的相对收益,而非绝对收益。

问题2、降低预期收益

自去年一月以来A股经历一轮小牛行情,拿全市场代表指数中证全指来讲,近两年涨幅达58%。市场大涨,投资者“投基”收益颇丰,尤其是一些优秀的主动管理基金,比如LOF组合中的基金。

现在大伙争议比较大的是,过了两年的好日子,该组合未来还能保持年化58%的收益吗?

客观的讲,ETF之家认为比较难,大伙要降低预期收益。

为什么?

还得从股价上涨的本质讲起。股价上涨要么由业绩增长推动,要么是估值提升。先讲业绩增长,整个A股市场最近两年的业绩有很强的增长吗?

实际上并没有,我们从指数估值可以得出,还是以中证全指为例,指数PE估值从去年初12.8上升至当前的20.47,表明(市盈率=市值/净利润)A股整体上市公司的盈利能力增长明显低于估值的增长,因此市盈率(PE)高企,市场上有人定义此轮上涨主要还是估值生拔行情。

年初受疫情冲击,经济前景不容乐观,央行为刺激经济注入了大量流动性,使资产价格被动升值。

打个比方,原来整个市场只有100万货币,A资产定价为10万,现在央行多印了50万,整个市场货币总量变为150万,因此A资产定价也从10万上升至15万。

所以,此轮上涨我们可以把它定义为资产的重新定价行情。

现阶段国内疫情控制较好,经济进入复苏期,明年央行继续大放水的可能性降低,A股靠货币刺激拔估值的行情大概率一去不复返。

因此,大伙要降低预期收益,明年A股上涨还得靠业绩驱动。

问题3、数据太短,说服力不足

有些朋友指出,该组合只有区区两年的回测数据,市场考验时间太短说服力不足。

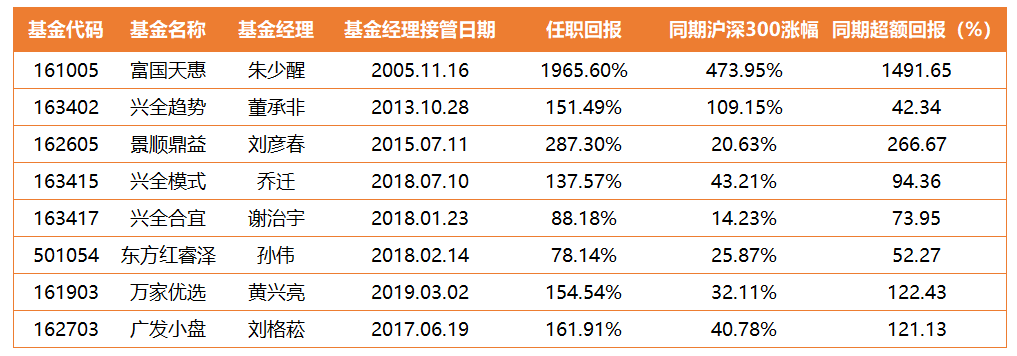

此处需要加于说明,只选择最近两年进行数据回测,主要原因还是在于产品的数据局限性。如下图所示,除富国天惠、兴全趋势、景顺鼎益这三位基金经理管理产品超过5年,其余5只产品要么基金经理接手管理的时间不长,要么是产品成立时间有限。

从数据回测这一角度来评判,的确,数据越长参考的价值越高。另外,长周期也有利于我们考察基金经理在不同市场风格切换下产品的业绩表现。

这种客观存在条件或许是大部分投资者日常选基中同样会遇到的问题,因此我们只能在有限的数据中深挖,例如参考同一时期的超额收益(涨时是否跑赢大盘)、最大回撤(跌时是否跌的少)等等。

仅看超额收益这一项,我们所选的8位基金经理截至当前的数据都有不俗的表现,如上面的表格数据(注意统计数据来自不同周期,产品没有之间没有直接可比性),这也正是选择主动型产品的主要原因:跑赢大盘。

问题4、该组合由8只产品组成,能否精简

构建组合时,ETF之家也曾考虑过这一问题。7只基金能搞定的问题,没有必要选8只吧!

但,站在当下,往后哪只基金表现会更好,想必大伙和我一样,都是猜测。

也就是一切都是未知数。

基于对这一问题的疑虑,我选择了容错率更高的方案,资金平均分配一键打包买入。

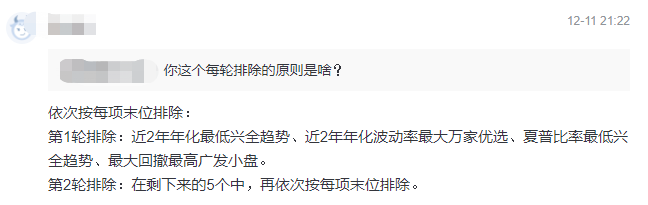

雪球有热心的球友提出自己的方案:

通过年化收益、年化波动率、夏普比率、最大回撤这个四个指标进一步筛选,最后只留下兴全模式。

针对这一方案,ETF之家有不同的看法。首先,此方案有过度优化现象,忽略了历史业绩不代表未来。其次,我们选择组合投资的目的之一是分散单一基金风险。

显然,只留一只兴全模式违背了组合投资的初衷。

如果非得减掉几只,建议大伙从基金经理的风格、行业偏向、管理经验着手。

比如,行业偏向方面。景顺鼎益的刘彦春和东方红睿泽的孙伟两人擅长布局消费行业,2选1,刘彦春管理经验更丰富、历史业绩更优,把景顺鼎益留下。

风格方面。广发小盘的刘格菘和万家优选的黄兴亮,风格较为激进,因此产品净值波动较大,稳健偏向的朋友这两只可同时剔除,又或者留下万家优选降低波动的同时保持组合的进攻能力。

管理经验方面。8只产品中有3只来自兴全,产品风格较为一致,过去两年三只基金的相关性达到0.99,因此如果要剔除,可从基金经理的管理经验入手:

兴全模式的乔迁虽然最近两年业绩超过老将谢治宇、董承非,但独立管理产品时间较短,有待市场检验,稳健一些还是选兴全合宜或者兴全趋势吧!

以上方案主观性较强,仅供参考。

问题5、综合问题

a、定投还是一次性买入

LOF八仙组合属于资产配置策略,每年只需做一次资产再平衡操作,因此定投或者一次性建仓均可。至于如何选择,我们只需要明白其中的优略:

定投的优势是前期碰到行情下跌资金回撤的压力较低,缺点是因投入的本金少,碰到大涨行情囿于仓位不足而影响收益。

总体来讲,定投的收益曲线相当于是一次性建仓的钝化效果。

b、LOF手续费如何收取

LOF基金在场内购买,手续费与ETF一致,通常是成交额的万分之一,且免印花税。场外购买手续费较高,通常是申购按0.1%计算。举个例子,同样是买一万,场内收1元,场外收10元。

C、注意

场内购买LOF的朋友,注意LOF的折溢价问题,溢价表示场内比场外贵,折价表示场内比场外便宜。LOF溢价时应当在场外建仓,LOF折价时场内买更划算。

以上结论仅供参考,大伙有不同观点欢迎探讨。

我们在ETF组合宝(点击下方“阅读原文”即可免费下载)中创建了这一策略,APP内搜索“LOF八仙组合”即可订阅发车信息。