消费类指数投资指南

史上最牛的消费行业,最近又上了两只新指数标的,一只是食品饮料ETF、另一是智能消费ETF,加上市场上的存续产品,跟吃喝有关的消费类指数就超过10只。

那么,问题来了,都是消费指数,我们应该如何选择?

下面,ETF之家做了一张脑图供大伙参考:

消费是一个宽泛的概念划分,万股皆可消费,比如吃喝、医药、家电、汽车等等,篇幅有限,这篇我们要聊的主要针对吃喝及带“消费”二字的相关指数产品。

为方便大伙记住,ETF之家把这类消费指数划分为四类,分别是主要消费、可选消费、消费主题以及消费细分。

主要消费

主要消费是我们日常生活中的消费必需品,比如吃的、喝的、生活用品等,相关指数有三只,分别是上证消费、中证主要消费、中证主要消费红利,指数详细信息如下:

上证消费成份股只包含上交所企业,成份股较为集中,前十大权重占比75.42%,食品饮料占比高。

中证主要消费和上证消费的区别在于前者纳入深交所成份,前十大权重占比73.2%,同样是食品饮料占比较高,相比上证消费它的白酒权重更集中。

中证主要消费红利属于SmartBeta指数,主要用股息率评分来挑选成份股,选取主要消费行业且过去两年平均税后现金股息率排名前30的股票。

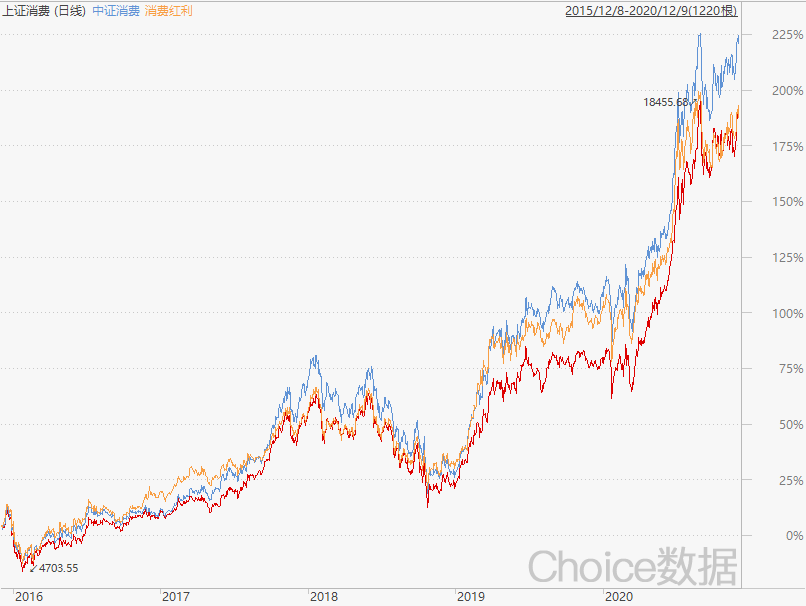

历史业绩

从最近5年数据看,中证主要消费指数略胜一筹,累计涨幅220.18%,上证消费和消费红利分别上涨186.79%、185.98%。

如果从主要消费指数中做选择,ETF之家会首选中证主要消费指数。

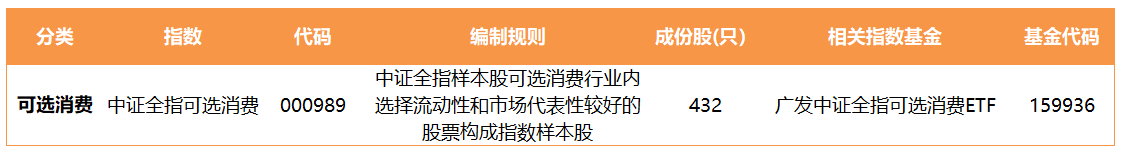

可选消费

可选消费是指除日常必需消费以外的消费产品,比如汽车、服装、奢侈品等等。可选消费跟经济周期相关性较高,打个比方,经济好时大家手上都有钱了,车子想买就买,经济不好时,车子可以缓一缓再买,不影响日常生活。

目前全市场可选消费指数只有中证可选消费指数一只 ,包含432只成份股,前十大权重中家电、汽车占比较高,其中美的和格力占比超过20%。

业绩方面,相比主要消费差了好几条街,最近5年几乎没涨没跌。走势周期性明显,比如最近三个月在经济复苏的情况,可选消费跑赢主要消费,但从长周期来讲还是选主要消费吧!

消费主题

粗略统计,找到5只消费主题指数,如下图所示:

消费主题指数编制规则没有主要消费和可选消费之分,只要符合条件即可选入。

上证消费80成份股由沪市规模靠前的80只主要消费+可选消费+医药卫生组成,主要消费占比39.5%,可选消费占比27.1%,医药占比33.3%,相当于是沪市消费+医药大蓝筹集合。

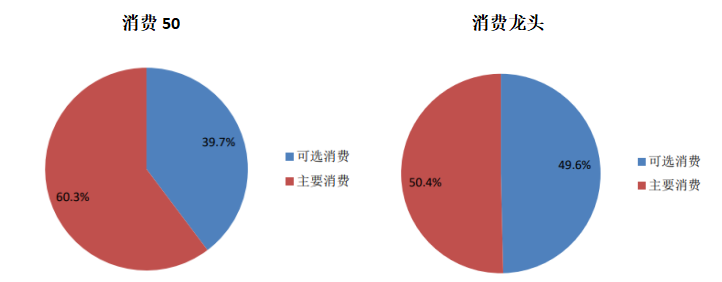

中证消费龙头和中证消费50两者的编制思路较为接近,都是选消费龙头。他俩的主要区别在于消费50剔除了汽车和传媒两大可选消费,因此同样是选龙头,消费龙头在可选消费/主要消费方面没有偏向,而消费50偏向主要消费。

行业权重分配

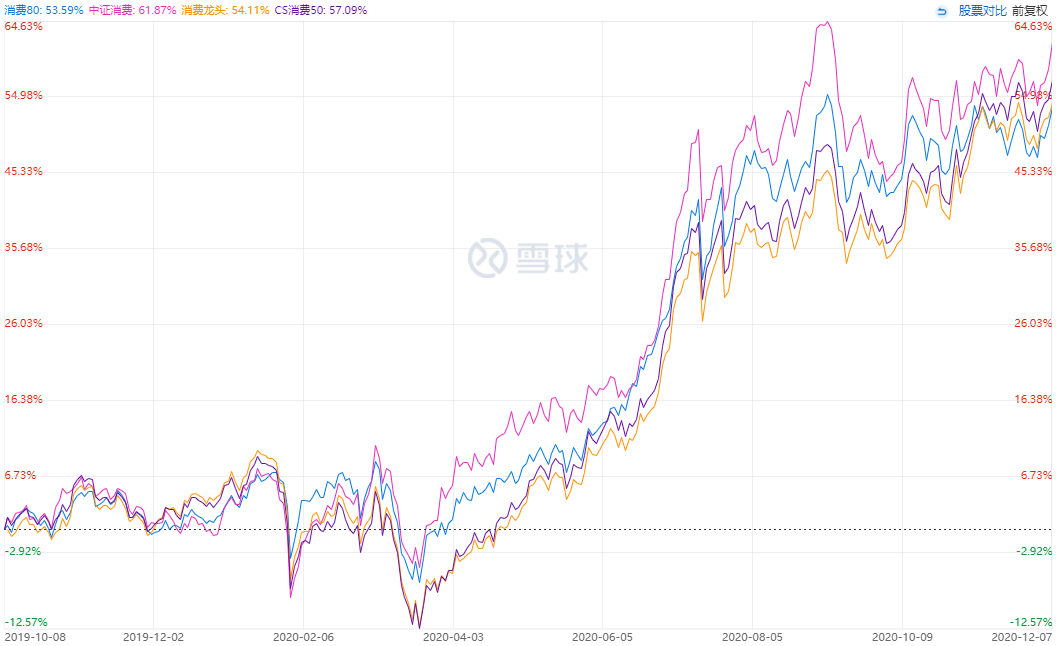

历史业绩

囿于消费龙头数据有限,我们只能对比最近一年多的走势,如上图所示偏向主要消费的中证主要消费和中证消费50收益较高,总体上四只指数的收益差在10%以内。

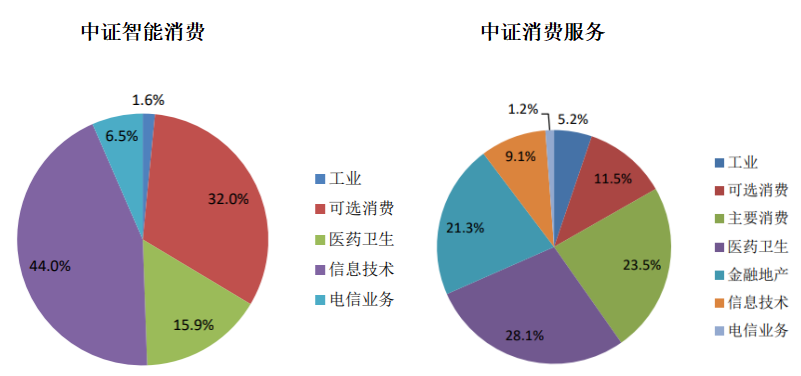

剩下两只主题,一只是中证智能消费,另一只是中证消费服务。中证智能消费,成份股构成主要是消费电子+可选消费+医药混合指数,中证消费服务指数则是消费+医药+金融,前者偏向科技消费,后者类似大消费指数。

行业权重分配

拿消费主题指数中5只指数做选择,ETF之家会优先考虑偏向主要消费的中证消费50指数。

消费细分

消费细分共选入5只指数,如下图所示:

包含三只食品饮料指数和两只酒指数,实际上酒也是食品饮料中的一个细分行业,而中证白酒则是酒中的近一步细分。

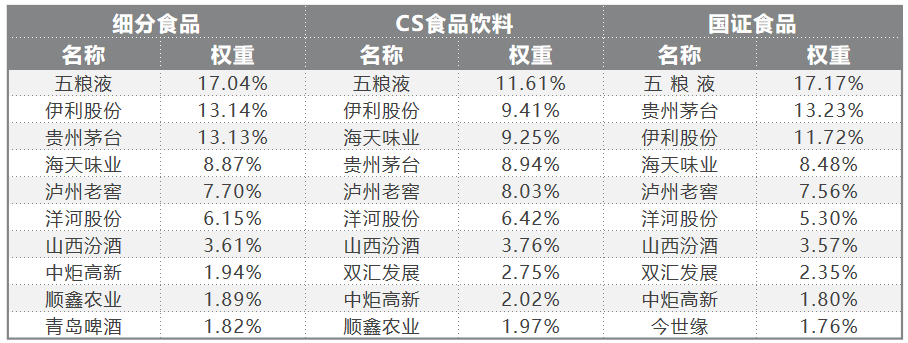

先来讲讲CS食品饮料、细分食品、国证食品,三者都属于食品饮料,通过前十大成份股可以看到三只指数的成份股重叠颇高,细分食品和国证食品权重更集中。

此外,细分食品和国证食品中酒占比较高,比分别是64%、63%%,食品占比大约是35%。而CS食品饮料指数中酒和食品占比55:44。

总体来看,细分食品和国证食品两只指数高度重叠。

此外,ETF之家再回头去对比了文章开头讲到的中证主要消费指数,它和CS食品饮料指数接近,食品占比较高,两者的主要区别在于中证主要消费生猪养殖企业占比更高。

最后是两只酒指数,中证酒指数是A股上市酒企业的行业代表指数,涵盖了白酒、啤酒、葡萄酒,而中证白酒指数则是白酒行业的代表指数,他俩的关系是中证酒成份包含了中证白酒。

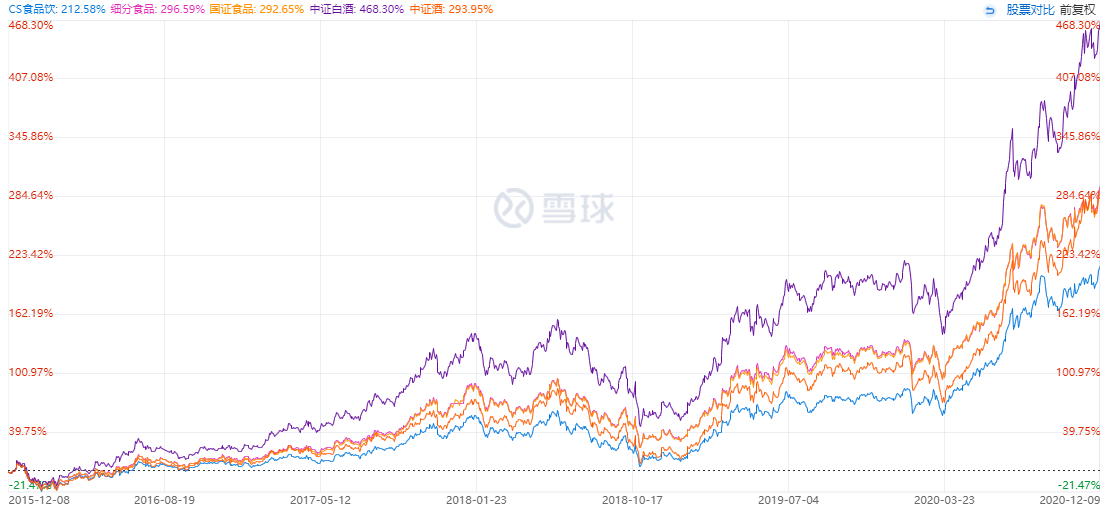

历史业绩

如上图所示,近5年中证白酒累计上涨468.3%,涨幅远大于其他四只指数。细分食品、国证食品两只指数的走势如成份股一样高度重合,CS食品饮料累计涨幅排名最后。

总结

对比一圈不难发现,白酒成就了食品饮料,食品饮料成就了主要消费,白酒是推动消费行业上涨的主要力量。

如果用后视镜的方式来选,白酒显然是消费里头最好的标的。但,想必大伙跟我有同样的疑问,白酒的估值目前处于历史高位,白酒还能像过去一样疯涨吗?

近日,中金公司出来说话了,根据他们的DCF模型就算:“明年部分龙头公司合理市值较目前仍有20-25%左右提升空间”。

对于有较好的商业模式、有品牌溢价、有稳固销售渠道的高端白酒,ETF之家从不怀疑它的增长能力,但是,不论是否有业绩是酒就能涨的现象恐怕难以维持。

因此,结合当前情况,把全部筹码压白酒未免太过激进。

综合看,行业配置更均衡的细分食品或国证食品(酒类占比60%,乳制品15%,调味发酵品占比13%,食品占比8%)这两只指数是当前较好的选择。

标的选择方面,存续产品有国泰基金的国证食品饮料行业指数基金(160222),华夏/华宝正在募集的食品饮料ETF(华夏:515170/华宝:515710)。