可转债ETF,买还是不买

今年以来可转债市场持续火爆,被称为上不封顶,下有保底的可转债,真是红遍大江南北。

恰逢可转债ETF(511380)近期上市,后台有不少朋友询问此基,今天我们来聊聊可转债。

可转债特点

1、既是股又是债

可转债,全称可转换债券(Convertible Bond, CB),简称“转债”或“可转债”,是指在一定条件下可以被转换成公司股票的一种债券。

简单来说,它是一张普通债券+看涨期权的复合体,因此它具有股票的“股性”和债券的“债性”的双重特性。

举个例子:

A公司发行可转债,我们买入该债券就相当于借钱给A公司,债券到期后A公司会还本付息,但是有别与其他债券,可转债的利息给的非常少(平均年化1+%)。

当然啦 ,那么低的利息完全没有吸引力,因此A公司想了一个极具诱惑力的条款。

具体来说,比如A公司当前的股价是10元,他跟投资者约定,在债券存续期(5~6年)内,您随时有权利拿这张可转债,用13元的价格买我们的股票(相当于是看涨期权)。

想想看,目前股价也不高,未来几年只要来一波牛行情,股价翻倍也是很正常的。这么一算,又能收点利息,还能送你一份看涨期权,吸引力大幅提高。

2、下有保底(债性)

前面说了,可转债本质上就是债券,无论熊市有多熊,跌的再惨,根据合同约定上市公司到期必须还本付息。

体现在两方面:

一是还本付息。比如A转债一年内到期,到期本加利息103元,那么投资者在103元以下买入转债,到期只要不违约,肯定是保本保息的。

二是回售条款。回售条款是可转债的保护投资者条约,其大意是假设可转债对应的股价跌的太多了,发行人要履行回售义务,投资者可以把手里的转债按照面值的103%或面值100+当期利息卖给发行人。

截止当前,可转债市场并未出现违约事件。监管机构对可转债发行企业有“合格认定”,换句话说监管提前给投资者做了一道风控,能发行可转债的企业资质都不差,还债能力有保障。

3、上不封顶(股性)

可转债有个转股价,投资者可以用事先约定的价格把可转债转换为对应的股票,所以,当正股大涨时可转债的价值也就随之上涨。

统计数据显示,截至2020年1月,全市场已退市可转债共计142只,退市平均价达160.07元。例如在2007及2015年牛市中,不少可转债的价格都在300元以上,下图为已退市期间价格最高的TOP10可转债。

可转债如何赚钱

可转债的赚钱方式有很多,下面罗列几种常见策略:

1、可转债打新

按2019年统计数据,打新债相当于是股市给全体投资者发红包。

只要有股票账户,账户预留1万元资金,坚持打新,假设投资者在每一只可转债中都顶格申购1万张,获配后上市第一天就卖出,2019年投资者的平均期望收益是超过五千元。

2、坐等上涨

可转债最常见的两种获利方式:一是债券上涨投资者可以直接卖掉可转债,就跟买卖股票一样的逻辑,低买高卖;当股票价格上涨时,可转债的转股价格是固定的,投资者可以用比较低的转股价格转换成股票,卖出即可获利。

3、高难度操作

当下打新中签概率降低,因此不少投资者另辟蹊径通过各种高难度策略来获利,比如抢权配售(简单说就是T-1日买入正股,T日卖出正股参与配售)、转股套利、回售条款套利、强制赎回套利等等。

需要提醒的是这些策略比较负责,并不适合普通投资者。

4、可转债“摊大饼”

可转债摊大饼又可以分为两种方式,一种是自己摊,另一种是交给基金经理。

先讲第一种,常见策略是买入几十上百只可转债,所以称为摊大饼。转债的选择满足两个标准:低价格和低溢价,此策略的核心是低价扫货,安全有保障,剩下的就只能交给时间(等待强赎或到期还本付息)。

当然,摊大饼的难处是如何选到优质的标的。

第二种就是交给基金经理,比如刚刚上市的可转债ETF,下面我们重点分析。

可转债ETF

可转债ETF(511380)是一只指数型产品,跟踪中证转债及可交换债指(931078.CSI)。该指数样本券由沪深交易所上市的可转换公司债券和可交换公司债券组成。指数采用市值加权计算,以反映沪深交易所可转换公司债券和可交换公司债券的整体表现。

成份券权重

前十大权重累计占比达到44.5%,银行、券商等大型金融类公司发行的可转债明显居多。

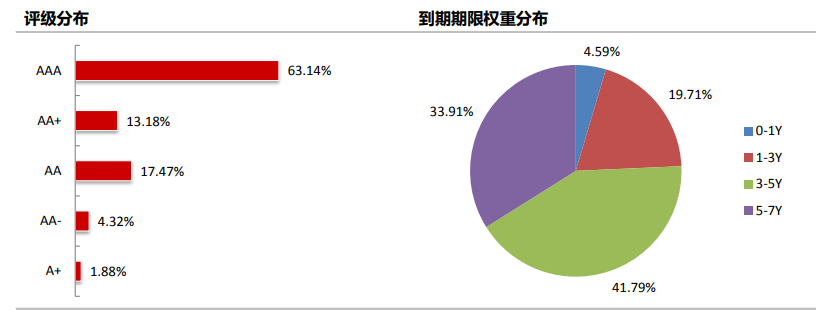

此外,数据显示中证可转债及可交换债券指数,信用评级为AAA的持仓占比63.14%,而成份债券的信用评级AA以上的占比超过94%。

指数历史业绩

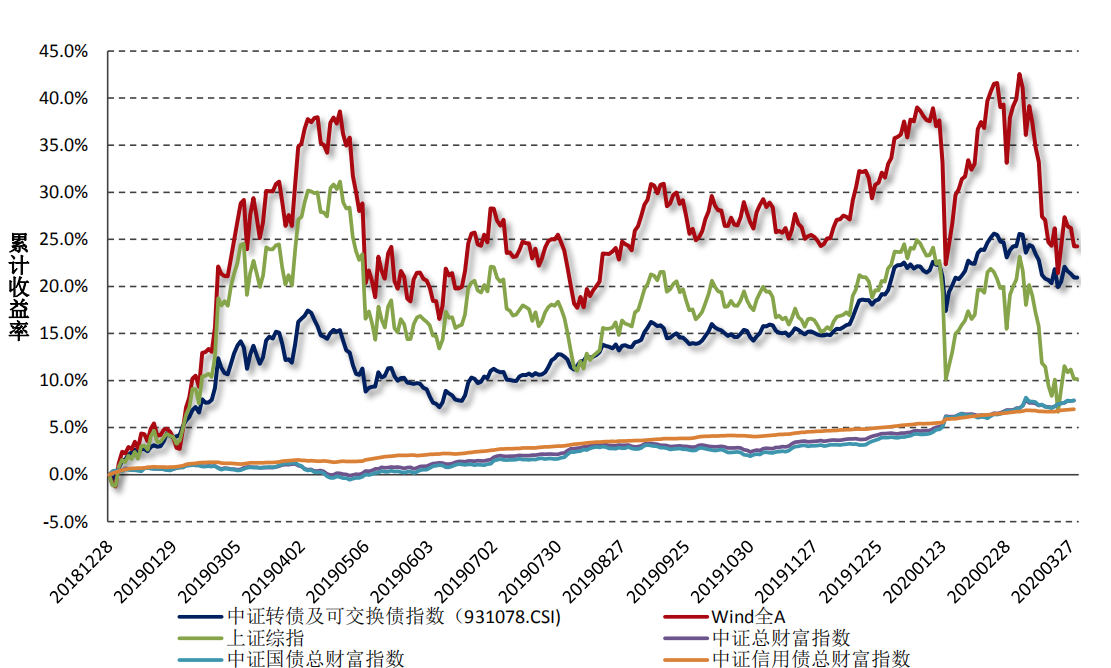

从指数历史表现看,该指数体现了可转债的股性和债性双重特性,可转债的总体收益率要高于债券市场收益,而在风险上要明显低于股市波动。

产品力方面,博时可转债ETF(511380)是目前市场上唯一一只可转债ETF,跟可转债一样买卖支持T+0交易,即当天买入可以当天卖出,效率很高。

产品规模5.95亿,这几天日均成交额都在2亿以上,流动性不错。此外,该产品管理费为0.15%,托管费为0.05%,在ETF基金中属于低费率产品。

综合看,产品的竞争力是不错的。

可转债ETF买还是不买

选可转债还是可转债ETF,ETF之家认为应当因人而异。

1、坚持。即便当下可转债的打新中签率下降,但这种低风险容易赚钱的方式我们要坚持下去。

2、现实一点。截至 2020 年 4 月 3 日,我国市场上存续的可转债共有 246 只,可转债发行数量今年大概会保持高发。对于有一定分析能力的投资者,自己精挑细选或许能跑赢指数获得超额收益,但对于大部分小白,我们认为选择指数型产品更稳健。

3、指数价值。从中证转债及可交换债指数(931078.CSI)的成份券看,主要集中于信用等级高的银行、券商等公司,这些标的对于的正股价格目前的估值较低,而且债券本身溢价较低,目前看至少是不会买贵。

4、交易成本有优势。一是可转债ETF的运作费用较低,二是据说有些券商对可转债ETF(511380)的交易提供免佣金政策(需要核实),总体看选ETF相比购买可转债也能省下不少费用。

5、投资门槛。目前市场上不少投资者用摊大饼的策略,这种方式需要购买数十只或者几十只转债,以每只1000元计算,准入门槛少说也得上万吧,而可转债ETF的门槛是1000元。

总结:不论你是大侠还是小白可转债打新必须坚持,小白们选ETF好于自己挑选可转债。