沪深300、中证500、上证180、红利低波指数基金投资策略报告

经过十几年的发展,截至2018 年年底,国内现有指数型基金近千只,管理规模超过万亿元。现有的指数基金所跟踪的标的指数包括国内外市场的股票指数、债券指数,以及石油、黄金、白银等商品的期货、现货合约。在运作上,指数型基金比其他开放式基金具有更有效规避非系统风险、组合结构稳定、流动性强、交易成本低廉等特点。指数型基金管理能力可以从基金的基准跟踪能力、超额收益能力和整体费用等方面考察。宽基指数中沪深300指数样本股覆盖沪深两市,指数代表性强。指数及成份个股交投活跃度均衡。中证500 指数是中小盘风格的代表指数。上证180 指数行业分布相对分散,其中金融行业占比之和超过46%。红利低波动指数成立以来长期收益表现稳定,年度获胜率高。指数型基金属于较高风险/收益预期的基金品种,投资需谨慎。

定投建议:指数类产品采用复制跟踪标的指数的投资方法,对选股择时要求不高,且投资成本费用低。从国内外历史投资数据来看,指数类产品普遍具有良好的中长期收益。目前市场估值水平具备优势,为定投提供了可操作空间。

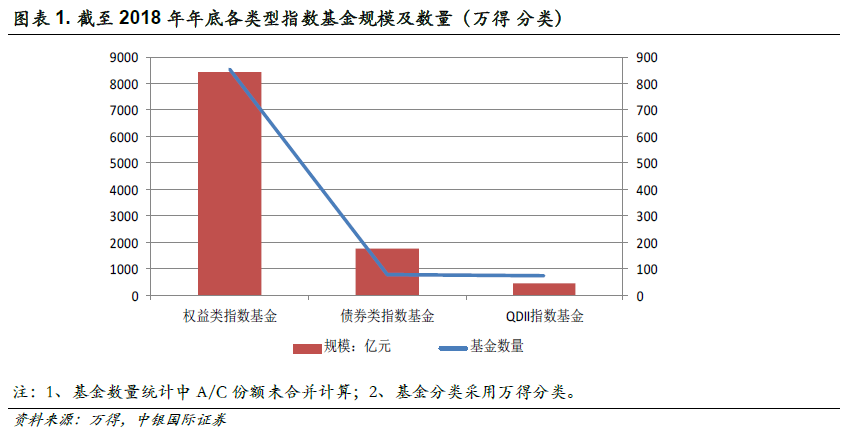

截至2018 年年底,国内现有指数型基金近千只,管理规模超过万亿元。现有的指数基金所跟踪的标的指数包括国内外市场的股票指数、债券指数,以及石油、黄金、白银等商品的期货、现货合约。

在投资管理上,指数基金的投资采取拟合目标指数收益率的投资策略,分散投资于目标指数的成份股,力求股票组合的收益率拟合该目标指数所代表的资本市场的平均收益率。因此在运作上,指数型基金比其他开放式基金具有更有效规避非系统风险、组合构臵稳定、流动性强、交易成本低廉等特点。指数型基金管理能力可以从基金的基准跟踪能力、超额收益能力和整体费用等方面考察。

目前国内市场上现有的指数按照最简单的分类方法可以分为宽基指数和窄基指数两类。其中代表整个市场走势的属于宽基指数,如沪深300、上证综指等。而窄基指数一般多是行业指数或主题指数。按照资产类别还可以划分为股票指数、债券指数、商品指数、海外市场指数等。

沪深300 指数: 宽基指数的代表性指数之一。样本股覆盖沪深两市,指数代表性强。指数及成份个股交投活跃度均衡。

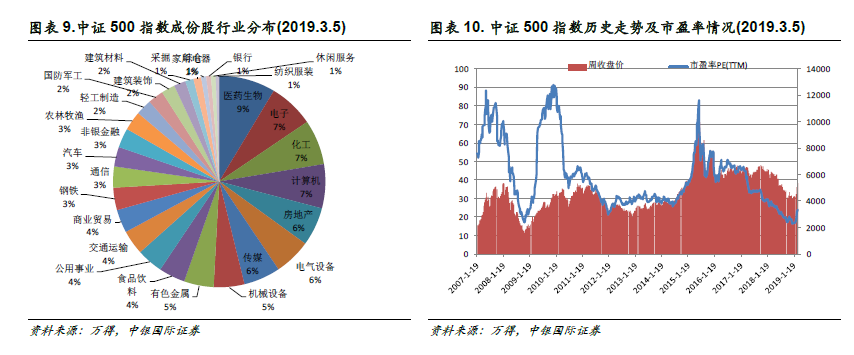

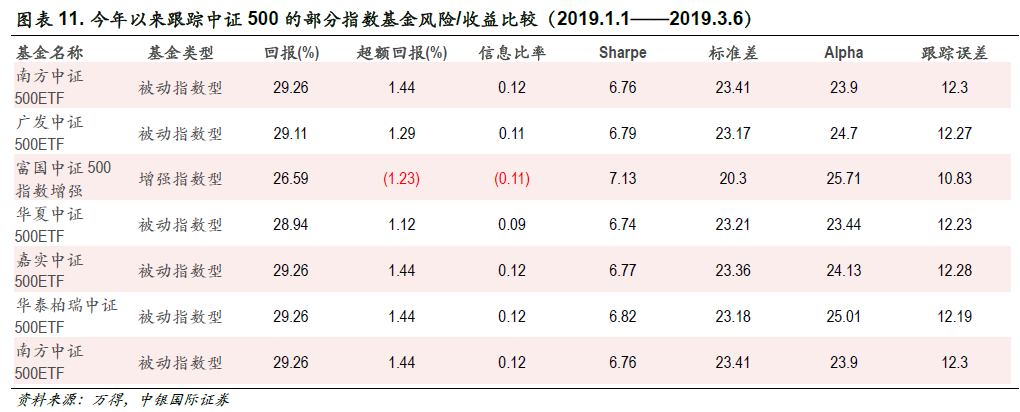

中证500 指数: 指数样本选自沪深两个证券市场,其成份股包含了500只沪深300 指数成份股之外的A 股市场中流动性好、代表性强的小市值股票,综合反映了沪深证券市场内小市值公司的整体状况。

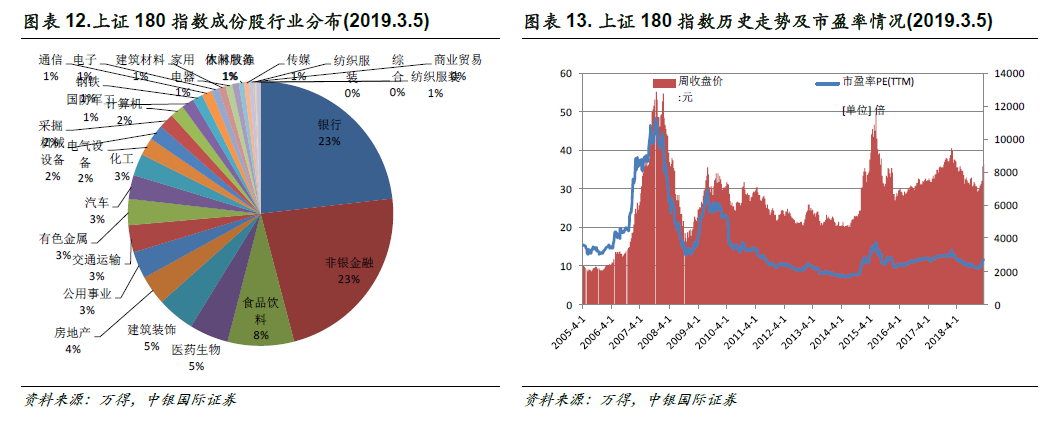

上证180 指数:成份股涉及到申万一级行业分类中的27 个相关行业,行业分布相对分散。其中银行业占比23.31%,该行业合计非银金融行业占比之和超过46%。

红利低波动指数:指数设立以来长期收益表现稳定,年度获胜率高。

风险提示:国内外市场波动等风险因素对基金业绩的影响。历史业绩不代表未来,投资需谨慎。

指数基金发展现状——品种不断丰富,规模超万亿

指数基金(Index Fund)是以特定指数为标的指数,并以该指数的成份股为投资对象,通过购买该指数的全部或部分成份股构建投资组合,以追踪标的指数表现的基金产品。通常而言,指数基金以减小跟踪误差为目的,使投资组合的变动趋势与标的指数相一致,以取得与标的指数大致相同的收益率。指数基金通常采用被动投资方式。其中,完全复制跟踪标的指数的基金归类为被动指数型基金。现有的指数基金中还有一部分被归类为增强指数型基金。这类基金在复制跟踪标的指数的基础上,通过增加一些主观的操作,获取到超额收益,实现超越指数本身的目的。

2002 年11 月国内发行了第一只指数型基金产品——华安MSCI 中国A 股指数增强基金。经过十几年的发展,截至2018 年年底,国内现有指数型基金近千只,管理规模超过万亿元。现有的指数基金所跟踪的标的指数包括国内外市场的股票指数、债券指数,以及石油、黄金、白银等商品的期货、现货合约。跟踪标的指数的多样化不仅进一步丰富了国内指数基金的种类,同时也为投资者提供了更多的可选择性。

指数分类——多角度划分,代表指数均有对应基金产品

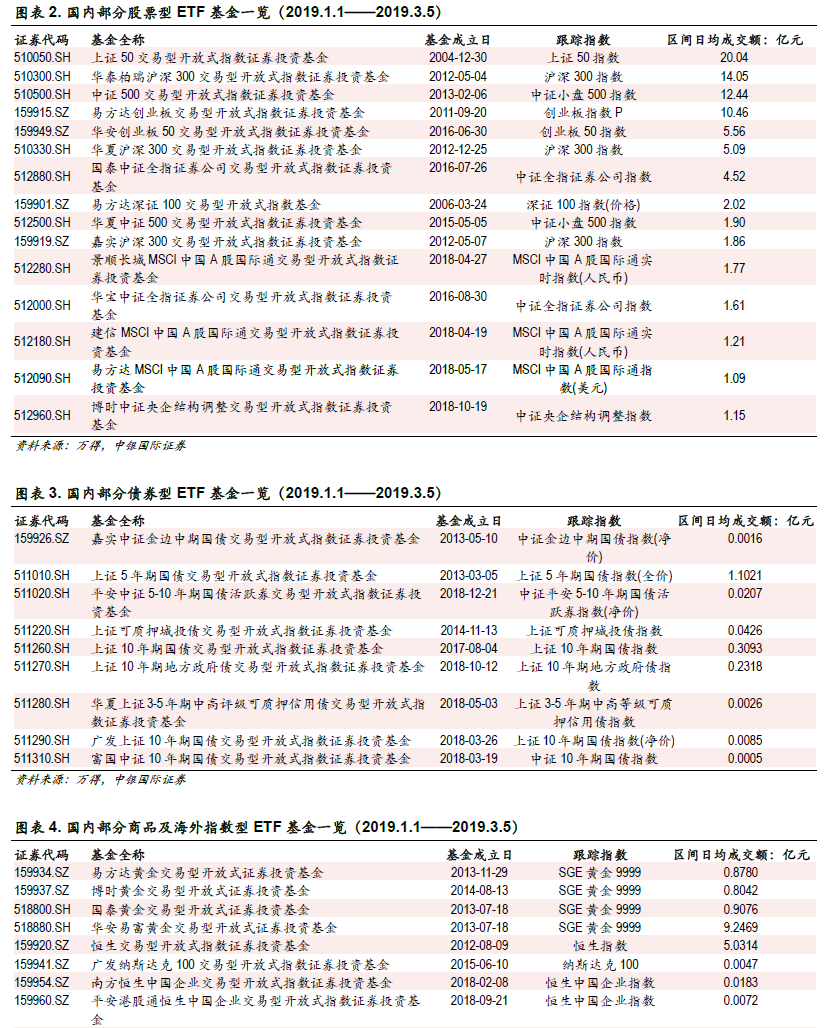

目前国内市场上现有的指数按照最简单的分类方法可以分为宽基指数和窄基指数两类。其中代表整个市场走势的属于宽基指数,如沪深300、中证500、上证综指、深证综指等。而窄基指数一般多是行业指数或主题指数。此外指数还可以划分为综合指数、规模指数、行业指数、风格指数、主题指数、策略指数。从资产类别来看,还可以划分为股票指数、债券指数、商品指数、海外市场指数等。目前,国内市场围绕各个资产类别均发行了较多的基金产品。就ETF 基金而言,除了股票型ETF 基金外,黄金ETF、国债ETF、恒生ETF、纳斯达克100ETF 等基金都有发行。

挑选指数基金参考指标——跟踪误差、信息比率、整体费用

在投资管理上,指数基金的投资采取拟合目标指数收益率的投资策略。因此,指数型基金比其他开放式基金具有更有效规避非系统风险、组合构臵稳定、流动性强、交易成本低廉等特点。指数型基金的管理能力可以从基金的基准跟踪能力、超额收益能力和整体费用等方面考察。

基准跟踪能力。由于采用复制标的指数的投资方式,指数基金在投资过程中基金经理主动投资管理的成分很少。基金的基准跟踪能力就成了考察指数型基金业绩的最重要方面。常用的衡量指标是基金与所跟踪指数间的跟踪误差,跟踪误差越小,说明基金的基准跟踪能力越强。

超额收益能力。指数型基金经理在复制指数的过程中,对目标指数的成分和权重按照自己的理解进行调整,这种调整其实是基金经理主动投资的表现。主动投资势必造成跟踪误差的扩大,但也可能为持有人带来超额收益。因此考核指数型基金在出现跟踪误差时的超额收益表现也是衡量指数型基金运作水平的重要方面。信息比率可以用来衡量超额风险带来的超额收益,比率高说明超额收益高。

整体费用。费用低廉是指数基金最突出的优势。整体费用主要包括管理费用、交易成本、托管费和销售费用三个方面。管理费用是指基金经理人进行投资管理所产生的成本。交易成本是指在买卖证券时发生的经纪人佣金等交易费用。由于指数基金采取持有策略,不用经常换股,这些费用远远低于积极管理的基金。

指数点评:沪深300、中证500、上证180、红利低波动指数

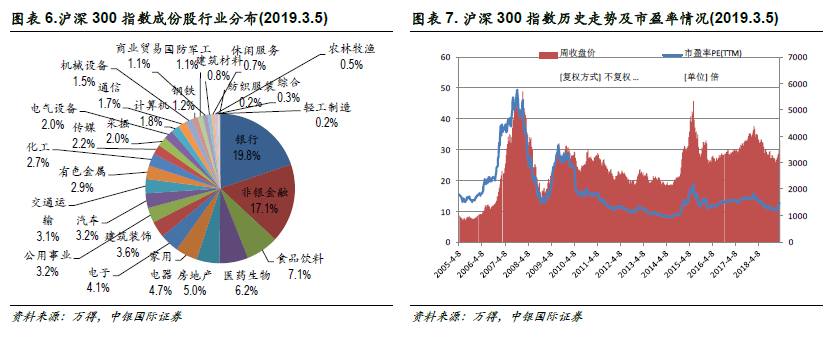

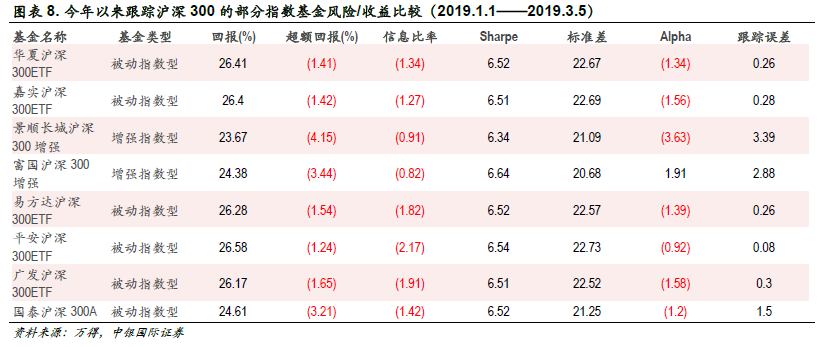

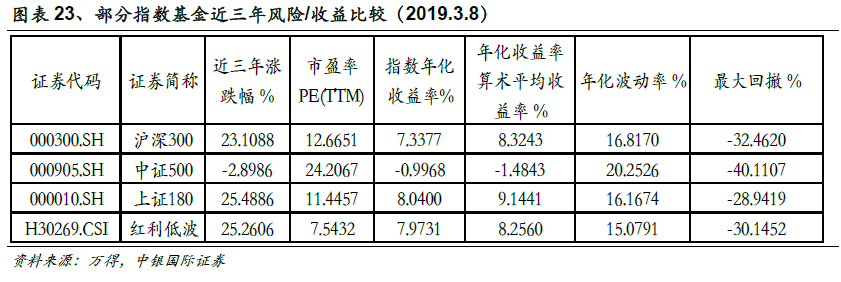

沪深300 指数: 宽基指数的代表性指数之一。样本股覆盖沪深两市,指数代表性强。指数及成份个股交投活跃度均衡。沪深300 指数成份股涉及到申万一级行业分类中的28 个相关行业。其中大金融行业占比相对较大。目前沪深300 指数的市盈率在12.50 倍附近,低于历史均值及中位数。与其它宽基指数相比,沪深300 指数的市盈率估值也要明显低于中证500 等中小盘风格指数。在同类型的指数增强型基金中,富国沪深300 增强基金的跟踪误差较小且信息比率高。

中证500 指数: 指数样本选自沪深两个证券市场,其成份股包含了500 只沪深300 指数成份股之外的A 股市场中流动性好、代表性强的小市值股票,综合反映了沪深证券市场内小市值公司的整体状况,是中小盘风格的代表指数。该指数基日为2004 年12 月31 日,基点1000 点。中证500 指数的样本股原则上每半年调整一次。每次调整的样本比例一般不超过10%。该指数高收益/高波动性较为明显,目前估值处于历史低位。但与其它主流指数相比,中证500 指数的市盈率估值则要明显高于基础市场。中证500 指数成份股涉及到申万一级行业分类中的28 个相关行业,行业分布相对分散。在跟踪中证500 指数的被动投资类基金中,富国中证500 指数增强基金业绩表现相对靠前,同时跟踪误差小。

上证180 指数:该指数是在原上证 30 指数编制方案的基础上作进一步完善后形成的,以沪市 A股为样本空间,选择经营状况良好、无违法违规事件、财务报告无重大问题、股票价格无明显异常波动或市场操纵的公司,并按照中证一级行业的自由流通市值比例分配样本只数,在行业内选取综合排名最靠前的 180 只股票作为样本股,旨在建立一个反映上海证券市场的概貌和运行状况、能够作为投资评价尺度及金融衍生产品基础的基准指数。该指数以 2002 年 6 月 28日为基日,以 3299.06 点为基点。上证 180 指数每半年调整一次样本股,样本股调整实施时间分别为每年 6 月和 12 月的第二个星期五的下一交易日。每次调整的样本比例一般不超过 10%。上证180 指数成份股涉及到申万一级行业分类中的27 个相关行业,行业分布相对分散。其中银行业占比23.31%,该行业合计非银金融行业占比之和超过46%。目前该指数的市盈率在11.5倍附近,低于历史均值及中位数。与其它主流指数相比,上证180 指数的市盈率估值也要明显低于基础市场。但相比之下,上证180 的股息率(近12 个月)则要明显高于同期沪深300 及中证500 等市场主要指数。在跟踪上证180 的被动投资型基金中,上证180ETF 基金的跟踪误差相对小,同时信息比率高。

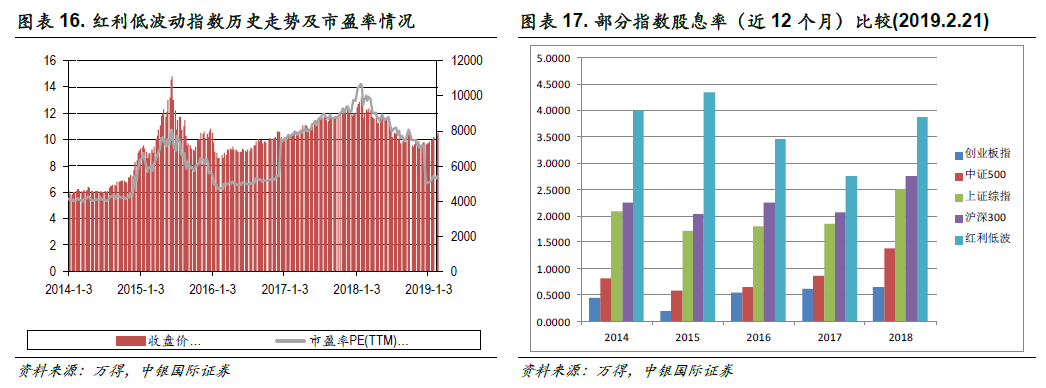

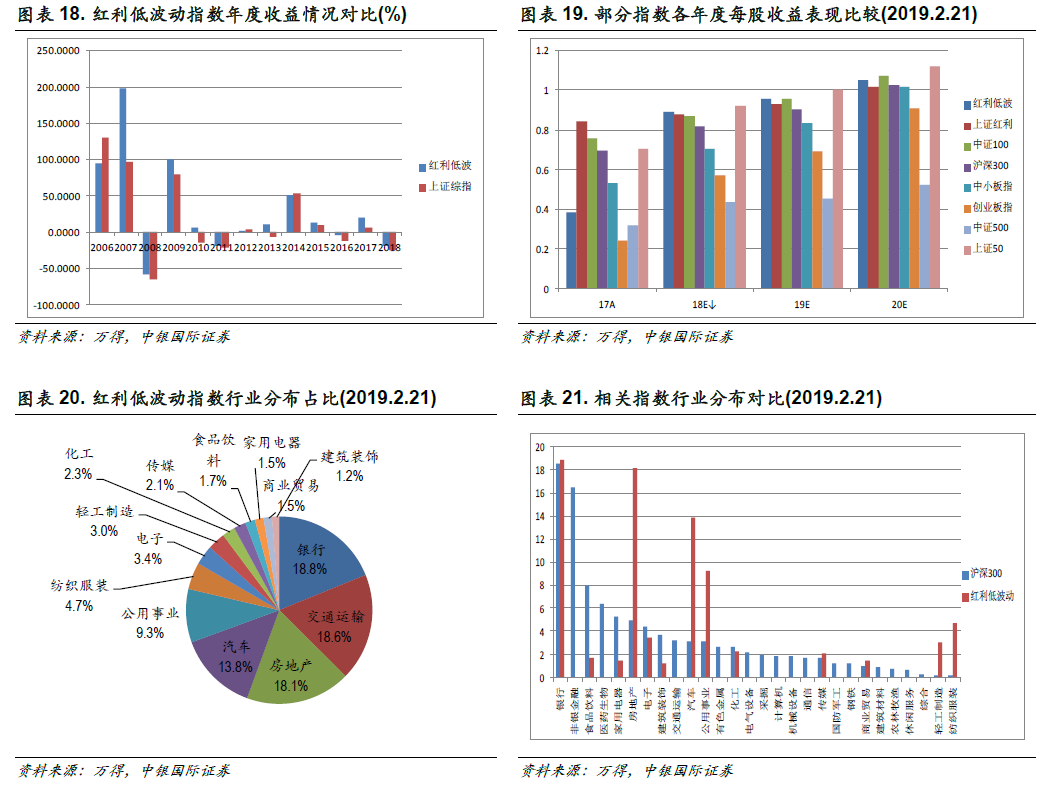

中证红利低波动指数:该指数选取沪深两市A 股中股息率高且波动率低的50 只股票作为样本股,旨在反映分红水平高且波动率低的股票的整体表现。目前该指数的市盈率在7 倍附近,低于历史均值及中位数。与其它主流指数相比,该指数的市盈率估值也要明显低于基础市场。但相比之下,红利低波动指数的股息率(近12 个月)则要明显高于同期沪深300 及中证500等市场主要指数。红利低波动指数成立以来长期收益表现稳定,年度获胜率高。此外,红利低波动指数的成份股具有良好的成长性且较为稳定。与传统大盘风格指数沪深300 指数相比,红利低波动指数成份股对金融行业占比不高。相关基金中,综合分析基金管理者的指数投资的管理经验及能力,华泰柏瑞红利低波动ETF 基金可以重点关注。

风险提示

1、国内基础市场波动对基金收益的影响。

2、指数型基金属于较高风险/收益预期的基金品种,其风险收益预期高于货币型基金、债券型基金,需要具备一定风险承受能力的投资者关注。

综合来看

经过十几年的发展,截至2018 年年底,国内现有指数型基金近千只,管理规模超过万亿元。现有的指数基金所跟踪的标的指数包括国内外市场的股票指数、债券指数,以及石油、黄金、白银等商品的期货、现货合约。在运作上,指数型基金比其他开放式基金具有更有效规避非系统风险、组合构臵稳定、流动性强、交易成本低廉等特点。指数型基金管理能力可以从基金的基准跟踪能力、超额收益能力和整体费用等方面考察。宽基指数中沪深300 指数样本股覆盖沪深两市,指数代表性强。指数及成份个股交投活跃度均衡。中证500 指数是中小盘风格的代表指数。上证180 指数行业分布相对分散,其中金融行业占比之和超过46%。红利低波动指数成立以来长期收益表现稳定,年度获胜率高。指数型基金属于较高风险/收益预期的基金品种。历史业绩并不能代表未来表现,投资需谨慎。

作者:孙昭杨

来源:中银国际证券