科创板基金怎么选

近期最热的基金话题莫过于科创板基金,准备明天扫货科创基金的朋友们,先别着急,看完此文再做决定。

设立科创板的初衷

2018年11月,大大在首届进博会上提出,将在上交所设立科创板,重点是实行注册制。

设立科创板的目的是补齐资本市场服务科技创新的短板,提升服务科技长线企业能力,讲了那么多年的注册制算是落地了。

有别于创业板,科创板在审核机制、上市门槛、参与者门槛、交易方式等方面有显著差异。对于企业而言,最大的好处是上市门槛不再拘泥于盈利数据,股权结构问题也迎刃而解,IOP之路又多了一条匡庄大道。

对于投资者而言,过去抱怨制度不健全,导致老百姓辛苦培养的好企业都到境外IPO去了,完全没有享受到企业成长的红利。科创板的推出,给投资者也带来新的投资机会,市场反应强烈呀。

科创板投资门槛

当然,新板块适用新制度。个人投资者要参与科创板有两种途径:其一,自行开通科创板,有一定的门槛;其二,无法满足其一的情况下,投资者们可以借道公募基金,同样可以上车。

先讲其一,出于对个人投资者的保护为前提,对参与科创板的个人设立了“50+2”的门槛,啥意思呢?“50”表示开通科创板前20个交易日账户要大于50万元,“2”的意思是投资者参与证券交易2年以上,50+2必须同时满足。

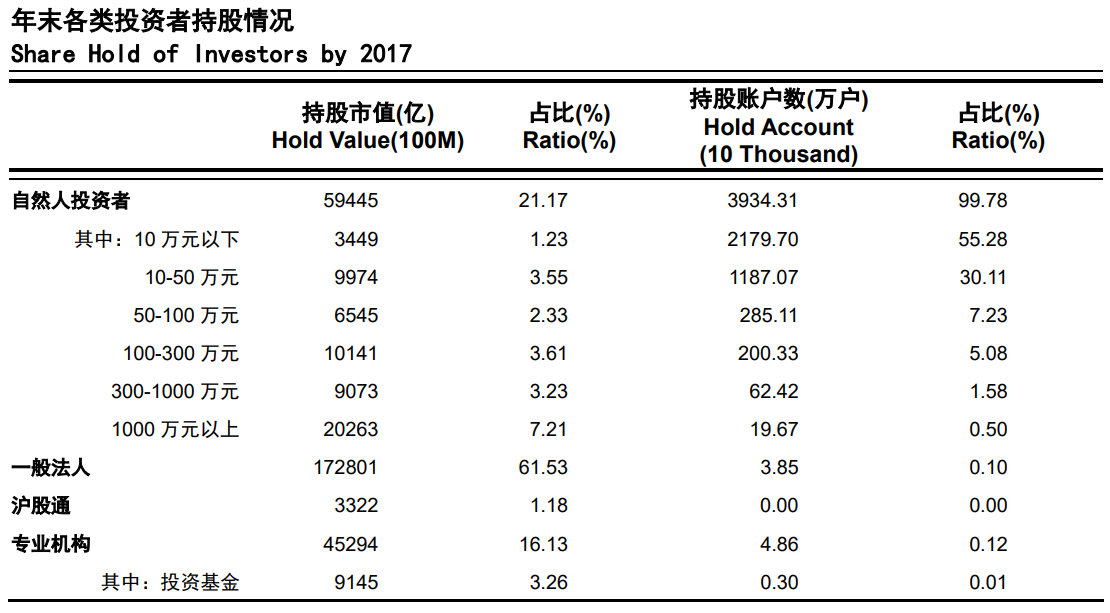

根据上海证券交易所统计年鉴数据,截止到2017年末,能满足50万投资门槛的投资者不超过15%,这样一来可把大部分个人投资者拒之门外。

但也不用担心,监管早有考虑,A股市场中的个人投资者可是股市的中坚力量,少了这部分投资者,市场难于活跃。个人投资者可以借道公募基金间接参与科创板投资,而且公募产品丰富,门槛更低,能满足不同类型的投资者。

如何借道公募基金

根据最新制度,科创板主题基金、战略配售型基金为未来科创板上市的最佳投资产品。

“战略配售”是向战略投资者定投配售的简称,相比于一般的科创板主题基金作为网下投资者参与申购时按比例分配的现实,公募产品作为战略投资者参与配售时可以全额配售,所以战略配售基金是此次科创板的重头戏,因此也受投资者所追捧。

截至当前,共有6只战略配售基金上市运行,产品特点是低成本、低门槛,另外这6只基金都设有3年封闭期,可谓是有利有弊。对于基金公司而言,锁定3年的运作,更有利于长期稳定管理,对投资者而言,如果市场走势下行,3年可谓是一种煎熬。

所以,建议大伙购买前可想好了,一旦上车,只能长线持有。

最后,聊聊最近扎堆上市的科创板相关主题基金。

截至2019年4月7日公布的“2019基金募集申请公示表”数据,已有66只科创类基金申请发行,其中科创板基金28只,科技创新基金38只。

其中,最热门的应属如下7只产品。

这7只产品中,除工银科技创新3年(007353)为封闭式基金,其他产品均为开放式基金。

另外,按基金资产配置比例分类,7只产品均为混合型基金,那么意味着,产品运行过程中,基金经理在资产配置上具有绝对的主动权,未来产品运作的好坏,完全看基金经理的能力。

基于以上情况,我们来看看到底是哪个基金经理更有优势。

华夏科技创新混合,基金经理:张帆。2017年至今管理华夏经济转型股票(002229),期间获得13.21%超越基准回报。

易方达科技创新,基金经理:刘武、蔡荣成。两位均为研究员出身,刘武管理易方达新兴成长半年经验,蔡荣成目前为研究员。

富国科技创新,基金经理:李元博。目前管理两只混合型产品,富国创新科技混合(002692)超越基准回报21.18%,富国高新技术产业(100060)超越基准回报-5.24%,不温不火。

汇添富科技创新,基金经理:马翔、刘江。马翔管理汇添富民营活力(470009)管理至今获得超额回报17.42%;刘江则管理多只医药主题基金,个人简介中是医药行业分析师,跨度还不小,另外他还管理了上文介绍的汇添富3年战略配售基金。

嘉实科技创新,基金经理王贵重。目前没有管理基金产品,担任嘉实基金TMT研究员,科技组组长,感觉基金管理经验不足呀。

工银科技创新3年,基金经理:袁芳、张继圣。袁芳现管理工银新生代消费混合(005526)和工银瑞信文体产业股票(001714)两只产品,这样看,这位基金经理的强项并非是科技板块;张继圣则管理工银瑞信互联网加(001409),基金管理经验为半年,除此之外没有其他数据。

南方科技创新,基金经理:茅炜。管理多只基金,涵盖军工、教育、医保等产品,是不是有点行业通吃的感觉,但是也难以避免大伙对他的行业研究深度表示怀疑。

基金经理摸底总结,原以为先发制人的几只科创板基金,基金公司会高度重视,拿出最佳基金经理打头阵,没想到实在没看到什么亮点,基本是要管理经验没管理经验,要研究背景没研究背景。综合考虑,华夏科技创新混合的张帆,TMT研究分析师出身,管理的产品业绩也还不错,还拿过《新财富》最佳分析师等几项大奖,唯有这只值得一看。

科创板现在值得买吗

虽然说科创板公司都来自高科技领域,未来发展前景广阔,但是科创板上市企业无论是盈利能力还是公司发展的稳定性都存在不确定性,或许是一匹黑马也有可能是一只天鹅。

也许大部分投资者只看到了腾讯、阿里巴巴这些公司的成功,却忘记了企业背后无数竞争者的残骸。要知道,美国纳斯达克上市的公司中,每年有将近8%的公司退市。科创板严苛的退市制度已明确,潜在的风险同样不小。

另外,科创板交易制度上也会更加激进,上市5个交易日内无涨跌幅限制,之后涨跌幅限制由10%扩大为20%,而且科创板股票上市首日就可以作为融资融券标的,意味着多空双方手里都有足够的工具进行充分的博弈,火药味够重,经验不足的投资者需要特别谨慎。

投资建议

前面说了,战略配售基金和明天上市的6只基金产品只是科创板基金的排头兵,接下来还有一大批基金在路上,可选的空间很大。根据上面分析的数据,说实在的,明天上市的几只产品并没有大多的亮点,如果非得选一只,推荐华夏科技创新混合。

未来,投资科创板指数基金才是普通投资者的最佳选择。从产品本身角度看,指数类基金具有费率低、流动性好、比个股波动性小等特点,更适合个人投资者参与。但是,指数产品受成分股和流动性影响,参考创业板指数基金的发展之路,未来1-2年后指数型产品才能正式上市。