2019Q2股票指数基金盘点

ETF、普通开放式指数基金、新成立基金分别增长 461 亿元、102 亿元、191 亿元(新募),实现指数基金三丰收。二季度末股票指数基金资产管理规模达到 6871 亿元(不含联接基金),占股票型基金总规模的 73%。前 10 大指数基金管理人 规模集中度达 69%,强者恒强的头部效应日益强化。

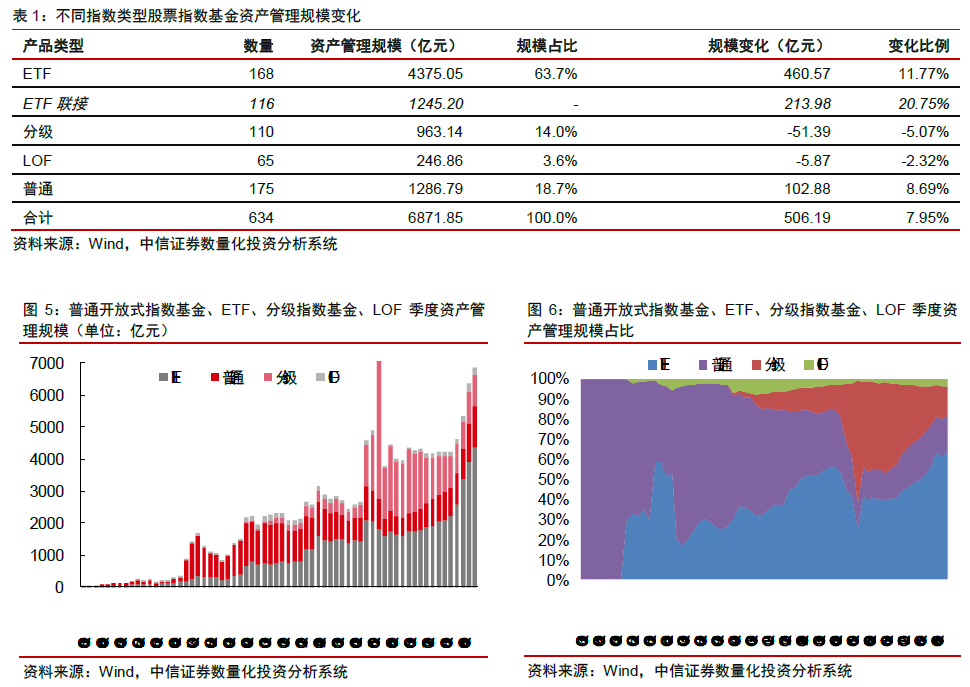

二季度股票指数基金资产管理规模增长 506 亿元至 6871 亿元。(1)截至二季度末,82 家基金公司管理着 634 只股票指数基金,涉及标的指数 255 只, 资产管理规模合计 6871 亿元。股票指数基金在股票型基金中的规模占比 73%,相比一季度提升 1 个百分点。(2)二季度 ETF 规模增加 461 亿元至 4375 亿 元,增幅达 12%,分级基金和 LOF 规模则分别缩减 51 亿元和 6 亿元。(3) 分类型看,规模型(+445.18 亿元,+11.44%)、策略型(+69.88 亿元,+37.69%)、 行业型(+48.82 亿元,+6.45%)指数基金规模显著增长。(4)华夏上证 50ETF 蝉联资产管理规模最大的指数基金,净资产达到 492 亿元,南方中证 500ETF 次之,净资产 481 亿元,博时央企结构调整 ETF 以 198 亿元成为规模最大的 主题指数基金。

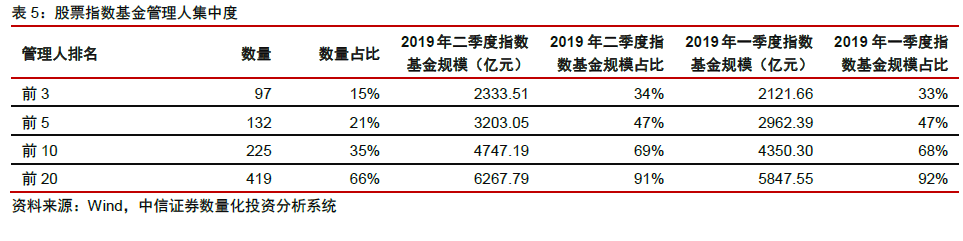

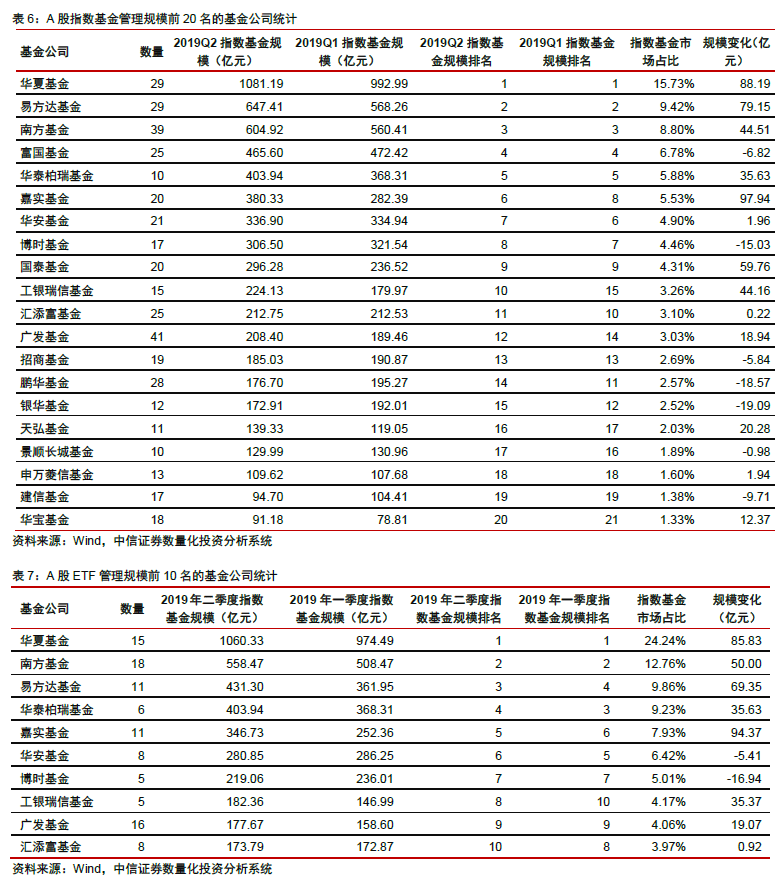

前 10 大指数基金管理人规模集中度达 69%,ETF 成为绝对主力品种。(1) 截至二季度末,管理规模前 10 名的基金公司指数基金规模合计 4747 亿元, 占所有指数基金规模的 69%,相比上季度提升 1%。(2)从管理规模变化看, 增长前三名的基金公司分别为华夏、易方达和南方基金,分别增加 88 亿元、79 亿元和 45 亿元,且新增规模多数来自于旗下 ETF 基金产品。

产品布局:二季度新成立 25 只股票指数基金(不计 ETF 联接),合计募集 191 亿元,策略型、行业型基金成布局重点。从管理类型看,18 只为被动指 数基金,7 只为增强指数基金;从运作类型看,12 只为 ETF,13 只为普通开 放式指数基金;从标的指数类型看,8 只为规模指数基金,4 只为主题指数基 金,7 只为策略指数基金,6 只为行业指数基金。

基金业绩:被动指数基金受指数下跌影响整体收益为负,但指数增强基金多数 增强效果显著。(1)二季度 A 股主流宽基指数均下跌,中小盘风格指数跌幅 更大。(2)截至二季度末,共有 93 只指数增强基金,45 只已完成建仓且规模大于 1 亿元的基金中有 41 只跑赢基准指数,且有 21 只基金二季度年化超额收益率超过 10%。

指数基金资管规模达 6871 亿元,占股票型基金 73%

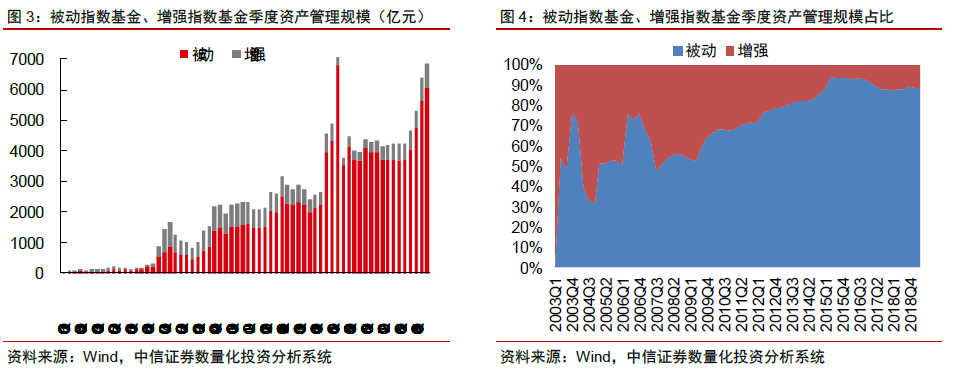

632 只股票指数基金资产管理规模合计 6872 亿元,占股票型基金 73%。截至 2019年 6 月 30 日,82 家基金公司管理着 634 只股票指数基金,涉及标的指数 255 只,资产管理规模合计 6871 亿元(不计 ETF 联接基金),其中被动指数基金 541 只,规模 6066 亿 元,规模占比 88%,增强型指数基金 93 只,规模 806 亿元,规模占比 12%。股票指数基 金在股票型基金中的规模占比 73%,相比 2019 年一季度上升 1 个百分点。

2019 年二季度 ETF 规模增加 461 亿元至 4375 亿元,增幅达 12%,分级基金和 LOF 规模分别缩减 51 亿元和 6 亿元。从产品类型看,2019 年二季度股票型 ETF(+460.57 亿 元,+11.77%)和普通指数基金(+102.88 亿元,+8.69%)规模正增长,分级指数基金(-51.39 亿元,-5.07%)和 LOF 基金(-5.87 亿元,-2.32%)规模则缩减。

规模型和策略型指数基金齐头并进,主题型指数基金规模下降。从指数类型看,2019 年二季度规模指数基金(+445.18 亿元,+11.44%)、策略指数基金(+69.88 亿元,+37.69%)、行业指数基金(+48.82 亿元,+6.45%)和风格指数基金(+8.08 亿元,+9.07%)规模均 有正增长,主题指数基金(-65.77 亿元,-4.56%)规模则缩减,主要受央企结构调整、国 企改革和国防等主题季度表现不佳所致。

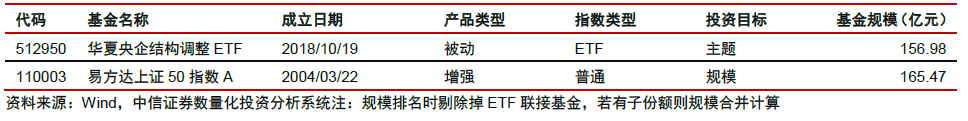

截至 2019 年 6 月 30 日,华夏上证 50ETF 蝉联资产管理规模最大的指数基金,净资产达到 492 亿元,南方中证 500ETF 次之,净资产 481 亿元。在规模排名前 10 的指数基 金中,从产品类型看,除易方达上证 50 指数 A 为增强指数基金外,其余 9 只均为被动指 数基金;从指数产品类型看,规模排名前 9 只的均为 ETF;从投资目标看,前 10 名基金 中有 8 只为宽基指数产品,博时央企结构调整 ETF 以 198 亿元成为规模最大的主题指数基金。

从规模变化看,南方中证 500ETF 成为 2019 年二季度规模增长最多的指数基金,共 增长 50.79 亿元,其次分别为华夏上证 50ETF 和嘉实沪深 300ETF,规模分别增长 48.42 亿元和 44.75 亿元。

管理人格局:前 10 大管理人规模集中度达 69%

截至 2019 年二季度,82 家指数基金管理人中,管理规模前 20 名的基金公司指数基 金规模合计 6268 亿元,占所有指数基金规模 91%,略低于上季度。从管理规模变化看, 2019 年二季度指数基金管理规模增长前三名的基金公司分别为华夏、易方达和南方基金, 分别增加 88 亿元、79 亿元和 45 亿元,且新增规模多数来自于旗下 ETF 基金产品。

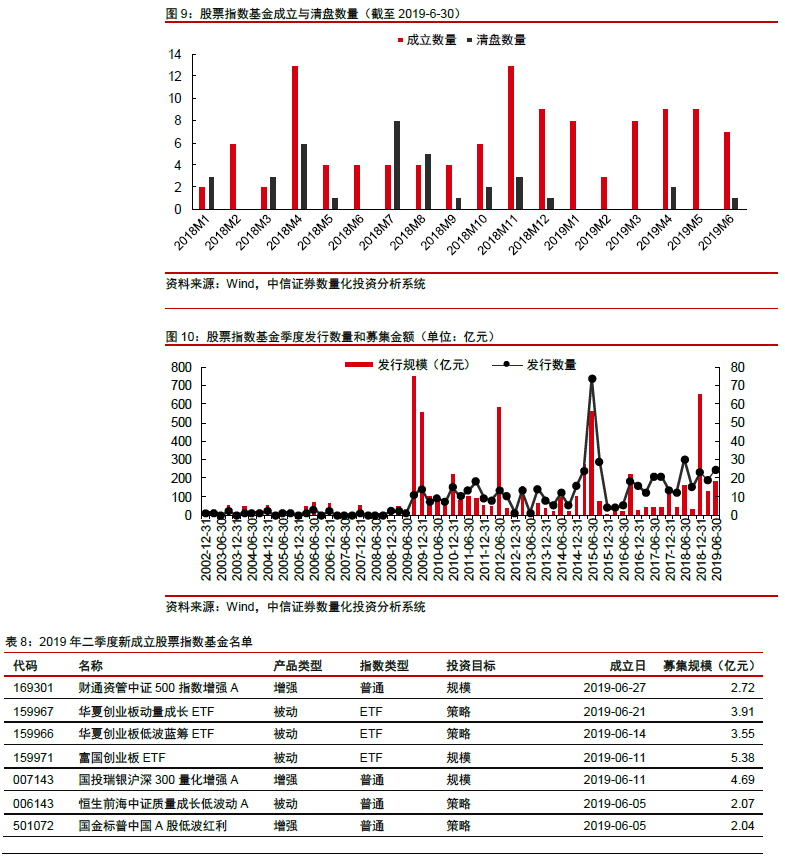

新成立 25 只指数基金,合计募集 191 亿元

2019 年二季度新成立 25 只指数基金(不计 ETF 联接),募集规模合计 190.92 亿元。 从管理类型看,18 只为被动指数基金,7 只为增强指数基金;从运作类型看,12 只为 ETF, 13 只为普通开放式指数基金;从标的指数类型看,8 只为规模指数基金,4 只为主题指数基金,7 只为策略指数基金,另有 6 只行业指数基金。另一方面,2019 年二季度 A 股指 数基金有 3 只清盘。

从发行数量看,2019 年二季度发行的规模型指数基金中跟踪沪深 300 指数的基金数 量最多共 3 只,其次为跟踪中证 500 指数(2 只)和创业板指数(2 只);主题型指数基金 则主要集中于港股通相关指数。从募集规模看,工银沪深 300ETF(68.64 亿元)、嘉实中 证锐联基本面 50ETF(43.59 亿元)和兴业上证红利低波动 ETF(15.98 亿元)分别位列 募集规模前三名。

截至 2019 年 6 月 21 日,共有 165 只股票指数基金上报审批。在上报募集审批的股票指数基金中,从管理类型看,被动指数基金有 148 只,其中 55 只已获批;增强指数基金 17 只,其中 6 只已获批。当前上报的增强指数基金里沪深 300、中证 500 和中证 1000 指数产品较为集中。从运作类型看,165 只股票指数基金中 ETF、ETF 联接、LOF 和普通 开放式基金分别有 89 只、41 只、8 只和 27 只,对应已获批的基金数量分别为 35 只、11 只、4 只和 11 只。详细名单请见附录表 15。

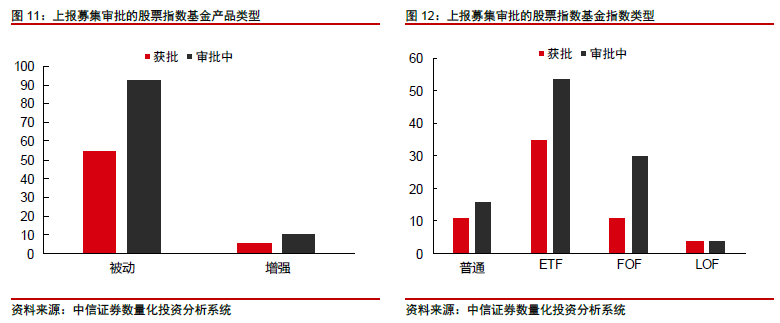

市场行情:二季度股指回调,大小盘分化明显

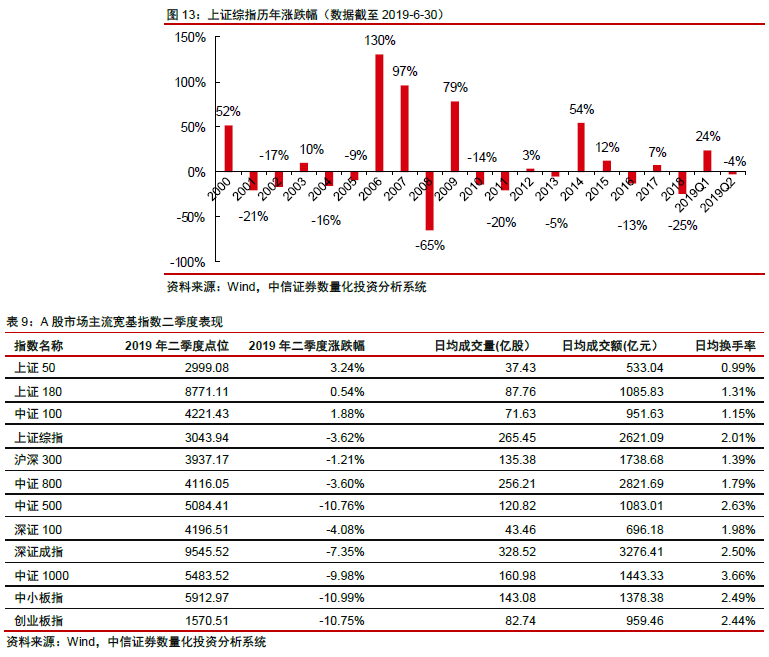

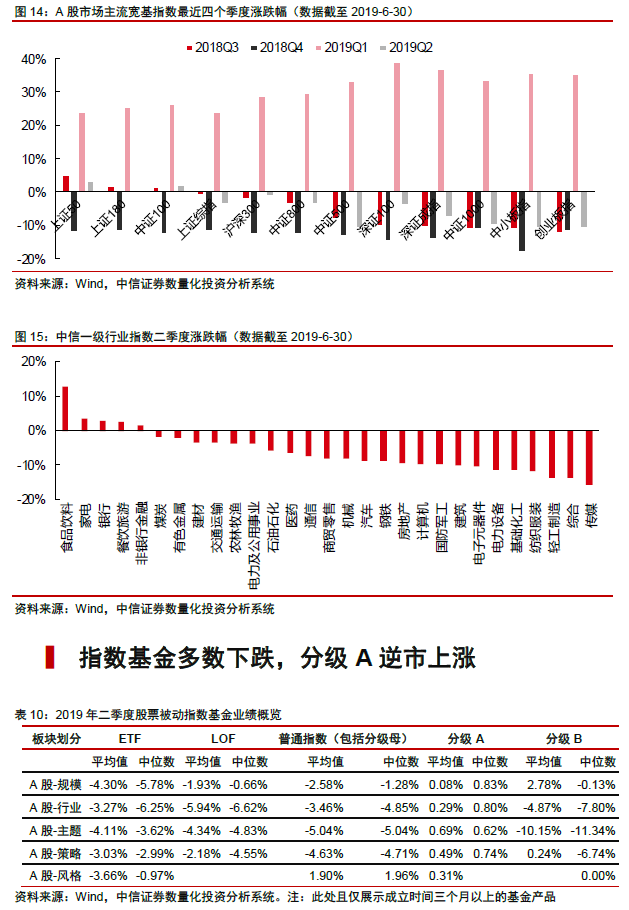

2019 年二季度,上证综指收跌 3.62%,其他 A 股主流宽基指数均下跌,中证 500(-10.76%)、深证成指(-7.35%)、深 100(-4.08%)、中证 1000(-9.98%)和中小板指(-10.99%)等中小盘指数跌幅更大。

分季度来看, 2018 年三季度宽基指数大小盘风格分化,上证 50、上证 180 和中证 100 上涨,沪深 300、中小盘指数下跌,四季度指数集体下跌,2019 年一季度宽基指数全 线上涨,中证 500、深 100 等中小盘指数涨幅靠前,二季度宽基指数小幅回调,大盘指数 防御属性凸显。分行业来看,中信一级行业指数除了食品饮料(+13.02%)、家电(+3.48%)、 银行(+2.85%)、餐饮旅游(+2.54%)和非银金融(+1.61%)上涨外,其余行业均有不 同程度下跌,其中传媒(-15.76%)、轻工制造(-13.68%)、纺织服装(-11.71%)、基础 化工(-11.53%)和电力设备(-111.53%)行业跌幅居前。

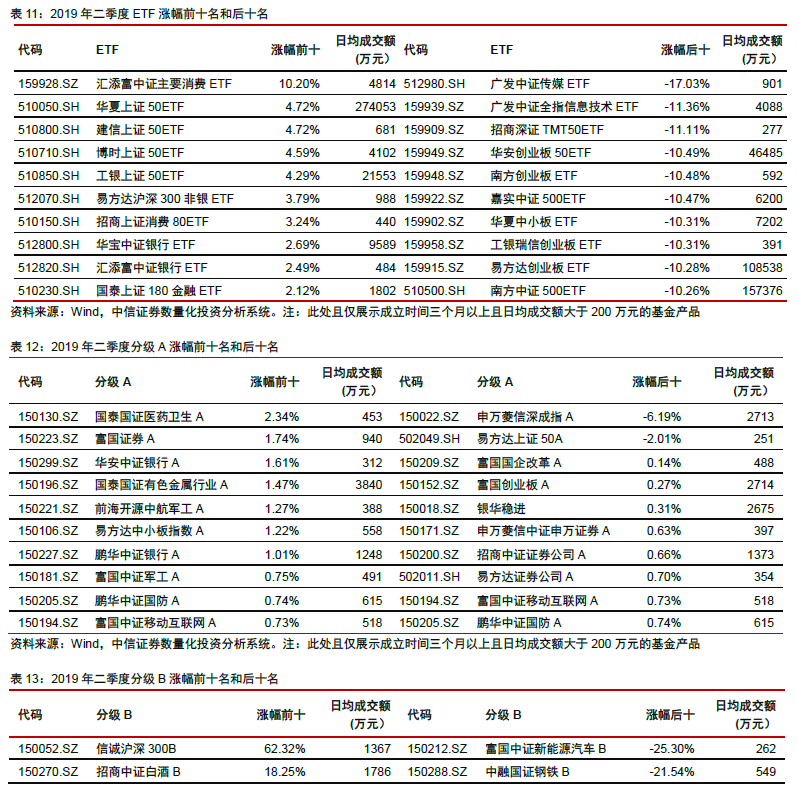

交易型被动指数基金中,2019 年二季度 ETF、LOF 和分级 B 全线回调。在日均成交 额大于 200 万元的基金产品中,汇添富中证主要消费 ETF 涨幅居前,达 10.20%。对于分 级 B 份额,杠杆作用下流动性较好的分级 B 季度表现分化更明显,信诚沪深 300B 涨幅达 62.32%,而富国中证新能源汽车 B 跌幅达-25.30%。从成交活跃度看,2018 年全年 ETF 整体日均成交额 4203 万元,不过跟踪宽基指数的 ETF 交投更活跃,华夏上证 50ETF(日均成交额 27.41 亿元)、华泰柏瑞沪深 300ETF(16.53 亿元)、南方中证 500ETF(15.74亿元)日均成交额分别名列前三;分级 B 日均成交额 1304 万元,整体流动性下滑明显。

在市场行情回调下,分级 A 的防御属性优势凸显。在日均成交额大于 200 万元的 A 份额中,国泰国证医药卫生 A、富国证券 A 季度涨幅分别为 2.34%和 1.74%,日均成交额 分别为 453 万元和 940 万元。

普通场外指数基金中,多数净值下跌,但偏消费和大盘的指数基金上涨,在成立时间 满 1 年的指数产品中,国泰国证食品饮料和招商中证白酒分别领涨 12.93%和 10.59%,二 季度末基金规模分别为 19.49 亿元和 63.8 亿元。而跌幅较大的指数基金多跟踪 TMT、基 建和新能源等行业或主题指数。

指数增强:二季度指数增强基金多数跑赢基准

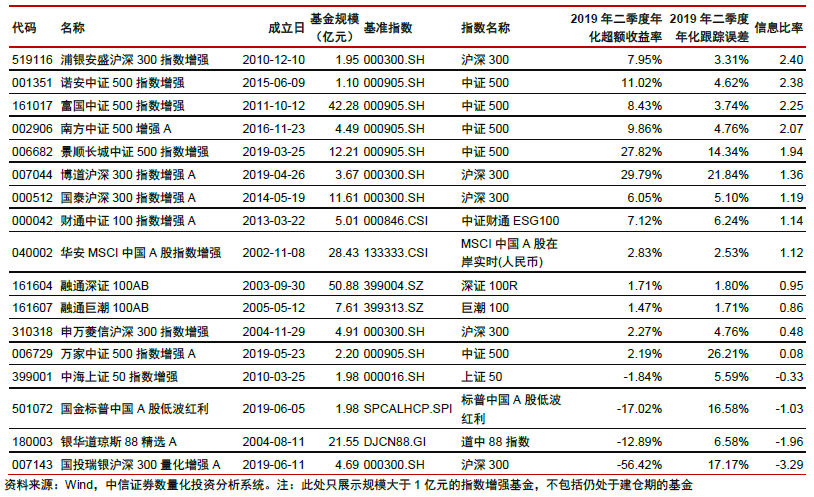

截至 2019 年二季度,共有 93 只指数增强基金,如果按标的指数划分,33 只基金以沪深 300 指数为基准,规模合计 303.44 亿元,2 只以上证 50 指数为基准,规模合计 167.45亿元,另有 23 只以中证 500 位基准,规模合计 144.53 亿元。

在所有指数增强基金中,我们选取 45 只已完成建仓且规模大于 1 亿元的基金,考察其业绩表现。可以看到,45 只基金中共有 41 只基金在 2019 年二季度跑赢基准指数,其 中富国中证医药主题指数增强二季度上涨 0.29%,区间超额收益 10.36%,信息比率 6.28, 季末规模为1.49 亿元,另有 21 只指数增强基金二季度年化超额收益超过 10%。可见通过 精选基金,指数增强型产品仍不失为收益性价比较高的投资选择。

文章来源:中信证券

作 者:赵文荣、张依文、王兆宇、刘方、历海强