Smart Beta指数如何获得超额收益

Smart Beta 指数

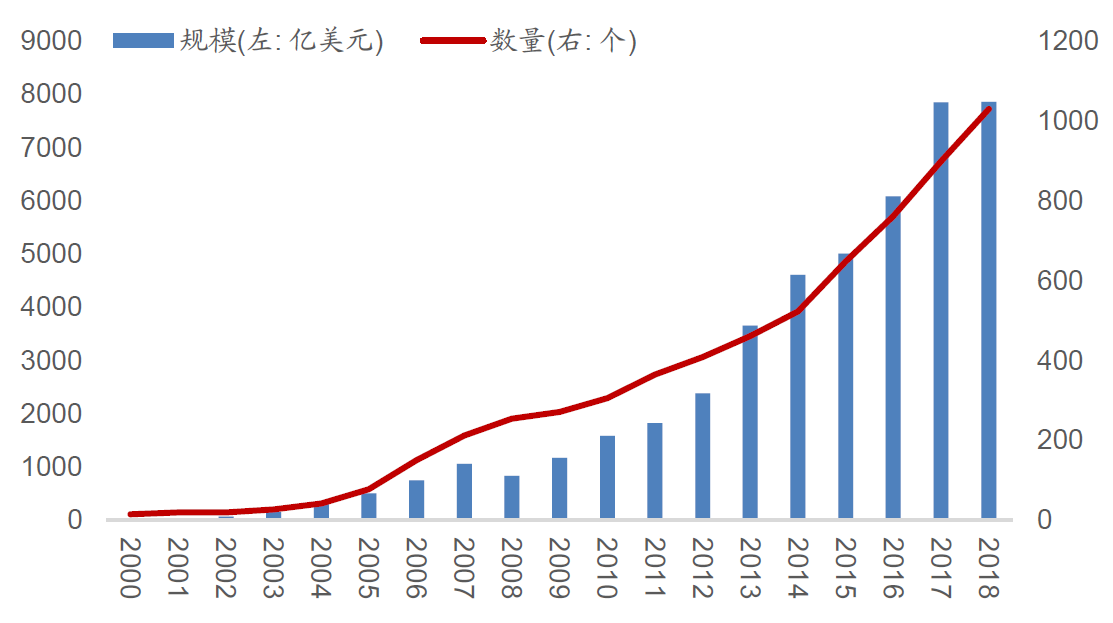

Smart Beta指数发源于美国市场,自2000年发布第一批单因子Smart Beta ETF开始,目前市场上已超过1000只相关的Smart Beta ETPS产品,基金规模超过8000亿美元,成为发展最快的一类基金,没有之一。

2006年国内第一只Smart Beta指数基金——华泰柏瑞红利ETF发行,截止当前市场上运行的Smart Beta指数基金为63只,产品规模接近380亿,在指数基金规模中占比5%。

Smart Beta指数是主动投资与被动投资相结合的投资方式,被投资者称为“聪明基金”,吸睛指数爆表,当然啦,要在市场上生存,徒有虚名是站不住脚的,还得有两把刷子,一方面Smart Beta传承了指数基金低费率的优势,另一方面它通过增加风格暴露的方式来获取相对于基准指数的超额回报。

比如以红利因子、质量因子为选股核心的Smart Beta指数获得不错的成绩,为投资者所津津乐道。Smart Beta指数为何能获得超额回报,也是很多投资者的疑问,今天我们来聊聊这些炙手可热的Smart Beta指数。

指数强不强,因子是关键

Smart Beta 指数能获得超越基准的能力,主要归功于因子,因子在指数编制中起到两方面的作用,一是通过因子筛选个股,二是利用因子表现来加权优化分配个股权重,殊途同归目的都是为了通过优化指数来战胜基准指数。

所以,了解Smart Beta指数得从因子走起,下面罗列了市场上常见的因子供大伙参考,记住不同因子所产生的作用。

质量因子:与财务质量和资本结构相关的因子,比如公司的资本回报率、资产负债率等;过往数据也表明,那些基本面质量较好的公司,长期看能获得较高的回报。

动量因子:反映股价过去增长的因子,比如某一时间段的增长率,常见的使用策略是设定一个时间段,买入这一时间段涨幅较大的股票,能获得超越市场平均回报。

规模因子:股票规模相关的因子,比如股票总资产、流通市值、总市值等;经过实证,如果持续选择那些规模较小的公司,长期看可能获得超越市场平均水平的回报。

价值因子:通过估值因子来找到低估值的股票,通常会用到市盈率(PE)、市净率(PB)、市现率(PC)等指标。

价值投资最大的问题是时间,想要通过价值投资来获得超额回报必须要有足够的耐心,导致股票估值产生实质变化往往需要较长的时间才能体现,所以我们选择价值因子的Smart Beta指数应当考虑它的特点。

低波动因子:低波动因子在实证研究中一致证实“低波动异象”的存在,也就是低β股票组合平均收益要高于高β股票组合。

低波动策略之所以有超额收益,主要原因是高波动股票在某些时候更受市场偏爱,导致投资者推高股价,从而使预期收益下降;而低波动股票,投资者购买意愿不强,导致股票被低估,预期收益反而上升。

红利因子:红利因子在国内外市场中均获得非常不错超额回报,红利因子常用分红率、股息率等为选股因子;原理很简单,能持续盈利的公司才是优质标的,分红是投资者获得企业发展红利的重要方式。

成长因子:反映业绩增长的因子,比如营业收入增长率、净利润增长率等;企业盈利增长是判断一家企业是否有可持续发展的重要指标,也是支撑企业发展的原动力。

以上就是目前市场上常见的Smart Beta指数的核心因子,在传统指数的基础上,通过这些因子来优化指数,从而达到超越指数的目的。

因子应用

前面我们说到因子起到两方面的作用,一是选股优化,二是加权优化分配成份权重。

选股优化方面,比如通过红利因子来筛选分红率较高的公司,通过波动因子来筛选发展稳定波动较小的中大型公司,通过动量因子筛选上涨趋势的股票,最终形成一套有效的选股逻辑,编制成指数。

因子加权分配权重,市场上通常把因子分配权重归类为三种类型:

1、通过增加风险因子暴露来获得超额收益,称为收益导向型。例如500价值中,通过成长指数风格权重因子和价值指数风格权重因子来分配样本的权重;

2、通过因子分配权重来降低风险,被称为风险导向型;比如通过波动率的倒数分配权重使波动率敞口分布更均衡,从而降低风险;

3、等权分配权重,比如常见的300等权指数、500等权指数。

因子有效性评估

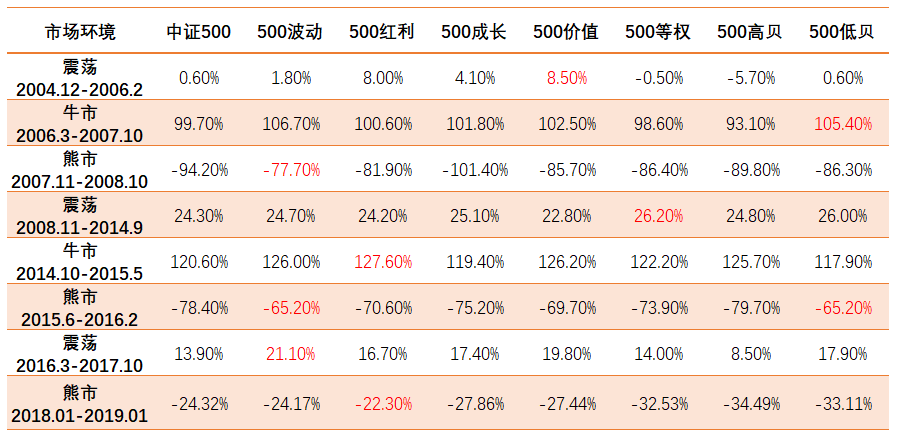

因子策略具有行情的适应性,并非一招鲜吃遍天。以中证500指数为例,下面统计了自2004年至今不同行情中,各类因子以中证500指数为样本的市场表现。

从年度收益看,并非每个年度因子都能获得超额收益,比如在历次震荡行情中500高贝指数都未能跑赢中证500,从年度收益看,除500波动在每个区间全面跑赢中证500 ,其余因子表现起伏不定。

通过以上分析,我们可以大概得出一个参考:

Smart Beta指数通过因子为核心进行指数优化,该方法是建立在市场无效或弱有效的前提下,随着使用因子选股模型的投资者数量增加,会导致因子失效;另外,当市场风格改变时,因子策略也会失效,上表统计的中证500数据可以验证。

另外,市场上也推出了一些多因子策略,比如红利因子+低波动因子组合、成长因子+低波因子组合的多因子Smart Beta指数,关于因子是不是越多越优秀这个话题,我认为其关键点有两方面组成:一是因子是否有效,二是因子在权重分配上的参数比配效果。

Smart Beta指数如何选择

通过上面的分析,大伙应该明白,过往表现优秀的因子,将来能否保持赚钱的能力,主要还是看因子对行情的有效性,当然我们也可以通过长周期来确定因子的稳定性。

比如不同因子在中证500指数中的表现,经过长达15年的市场验证,低波动因子、红利因子能长期获得超额回报,期间经历了牛熊交替、震荡无序的各种行情,更能反映出因子的稳定性。

所以,我们在选择Smart Beta 指数时,应当把因子长期的稳定性作为重要参考指标,除此之外,切记短线投资思维,因子的一时失效,并不代表往后无效。