基于桥水的中国版全天候策略

1975年,由瑞·达里奥(RayDalio)创办的桥水基金(Bridgewater)在曼哈顿成立,截至2018年底,桥水基金资产管理规模达1247亿美元,是全球最大的对冲基金之一。

我们今天要聊的话题,正是桥水基金引以为傲的产品——全天候基金(All Weather)。

达里奥提出的全天候策略蕴含着风险平价(Risk Parity)理论,风险平价的意思是通过配置不同类型的资产(如股票、债券、商品、黄金等),目的是创造一个更好的分散组合,这个分散组合将有更好的收益风险比率。

通过这种组合配置,全天候策略能适应各种经济环境,在风险最小的情况下获取市场平均回报,说白了就是“旱涝保收”。

全天候核心理念

达里奥认为经济的内在规律存在永恒和广泛适用的潜在关系,资产在某些经济环境下表现不佳,而在某些基金环境下表现良好。

过去管理人通过对经济所处阶段进行判断,选择合适的市场进行投资,但是这种方式完全依赖管理人的投资经验,而且没法保证稳定性。

因此,达里奥进一步把注意力转移到经济运行的背后,试图找到答案。

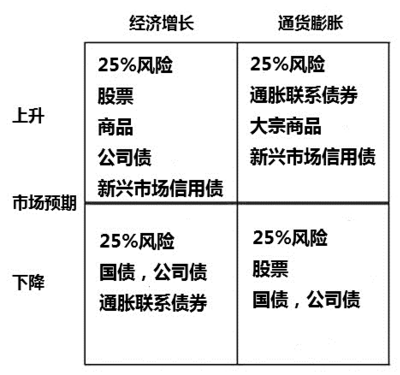

在漫长的投研积累过程中,达里奥最终把经济环境拆分成了四类,并描绘出了全天候策略(即四宫格模型)。

1、经济上升期:股票、商品、公司信用债、新兴市场债券将有较好表现;

2、经济下降期:普通债券和通胀联系债券表现较好;

3、通胀上升期:通胀联系债券、商品、新兴市场债券表现较好;

4、通胀下降期:股票、普通债券表现较好。

达里奥认为四宫格涵盖了可能出现的经济情形,而且这四种情形会等概率的情况出现,所以只需要在每种可能出现的场景中配置相同风险的资产,即可确保无论在哪种经济条件下都能很好控制风险敞口。

而桥水基金公司的全天候策略基金做的工作是,假定不知道图中四个象限内未来哪种资产表现较好,试图买入各种类别的资产相同权重(25%)来分散风险,也即是说“四宫格”期望通过将风险等量分布于四种经济环境来达到组合的分散和平衡。

因此我们可以看到,实际上全天候策略其核心是基于风险的分散化,以寻求产生更高、更稳定的投资回报,也即是更高的夏普比率。

简而言之,全天候策略是一种被动型的投资策略,不需要预测未来经济情况,适用于长期的最理想的投资组合。

中国版全天候策略

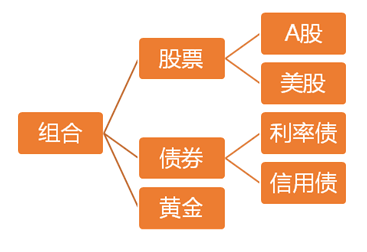

根据桥水基金的全天候策略构建思路,我们选取国内市场上流动性较好,交易成本低廉的ETF基金为投资标的。

其次,在现有的ETF产品中,对ETF标的投资方向进行资产类别分类,最终选取股票、债券、黄金三类资产进行配置,如图所示:

最后,借助全天候策略的风险平价方法确定资产的实际配置比例。

传统组合如60/40 组合虽然在资金构成上股票占60%、债券占40%,但组合整体的风险绝大部分(通常约90%)由股票贡献,这就使得组合的波动十分依赖单一资产的波动。

而风险平价方法则期望打破这种依赖性,使得组合中的各类资产对组合整体的风险贡献是一样的。

那么如何才能实现风险贡献相同?

举例:

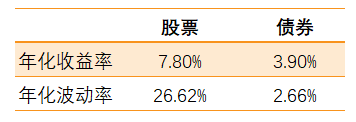

如图所示,股票的年化收益率7.8%,波动率26.62%;而债券的年化收益率为3.9%,波动率2.66%。

这说明什么?

1、说明在正常情况下,债券的年化收益率大于波动性,一般情况下每年的收益都为正数。

2、而股票的波动性比收益率大3倍有余,也就是说有可能在某一年出现严重的负收益;

但是作为普通投资者,我们并没有预测未来的能力,因此比较理想的方案是同时买入股票和债券,用债券较低的波动性来降低整体资产组合的波动性。

那么需要如何配置?

简单的思路就是让每类资产对资产组合的波动性贡献一样。比如10%配置股票,90%配置债券,根据表中的收益和波动数据,如果不考虑二者之间的相关系数,我们可以得出结果。

股票的波动性对资产组合波动性影响为:0.1*0.2662=0.027。

债券波动性对组合波动性的影响为:0.9*0.0266=0.024。

因为两者的数值接近,所以无论是股票下跌还是债券下跌,都不会影响到资产组合的收益。

当然,以上案例只是帮助大家对资产风险贡献的理解,在实际应用中,风险平价方法是通过计算使得任意两个资产的总风险贡献相等,来求得各类资产的资金权重。(计算较为复杂,省略)

基于以上思路,进一步将资产按风险平价的计量方法分配比例,配置清单请看下图:

接下来用数据说话,看看全天候策略的历史表现如何,参考下图:

假设以沪深300指数为业绩基准,那么从最近两年的基金实盘数据看,通过组合投资的方式年化收益提高4倍,而最大回撤相当于沪深300指数的十分之一,组合的波动率同样大幅降低,从收益曲线看更为明显。

此外,从收益风险分解结果看,组合中的标的风险占比达到均衡状态,意思是所有产品的风险贡献占比几乎相同,符合全天候策略的风险平价资产配置理念。(参考上图)

当然,上文回测中用到的实盘ETF基金数据太短,缺乏市场验证,说服力不强。

幸好我们配置的ETF资产全部为指数型基金,其跟踪的指数同样能代表历史业绩,因此找出基金产品跟踪指数数据加以验证很有必要,请看下图:

回测结果(回测工具:ETF组合宝):

相对于沪深300指数-46.7%的最大回撤和24.04%的波动率,指数组合的表现体现出全天候策略分散资产风险,降低资产波动性的特点,当然,指数组合的年化收益率8.51%也是不错的,要知道这个收益是在风险大幅降低后获得的。

优势与风险

全天候策略的优势在于能自适应各种经济环境,在风险较小的情况下获得市场平均回报,适合对收益要求不高,厌恶风险型投资者。

另外,虽然回测数据表现出组合的稳定性,但并不意味着构建组合后就一劳永逸。

其主要原因是收益的来源存在不确定性,由于缺少商品ETF资产,我们构建的组合中的收益主要来源于股票和债券,假设将来出现股债双杀,该类型的全天候策略是否能抗住资产回撤,有待市场考验。

更多资讯,欢迎关注公众号:ETF之家。