新一轮猪周期拐点到了吗?

近日,畜牧养殖板块强势上涨,市场传闻新一轮猪周期拐点已到,现在正是左侧布局的好时机。

那么,机会真的来了吗?下面ETF之家从行业基本面视角跟大伙详细聊聊。

首先讲猪周期。所谓的猪周期,就是猪肉供需不平衡导致的猪价波动存在一定的规律,内在核心驱动力是养殖利润。

简单来讲,形成一个猪周期大概由六个环节组成:猪价上涨养殖户利润增加→养猪热情高涨(母猪存栏量大增)→市场生猪供应增加→供过于求(猪价下跌)→亏本导致养殖户淘汰母猪→市场生猪供应减少,由此周而复始的一个轮回便是猪周期。

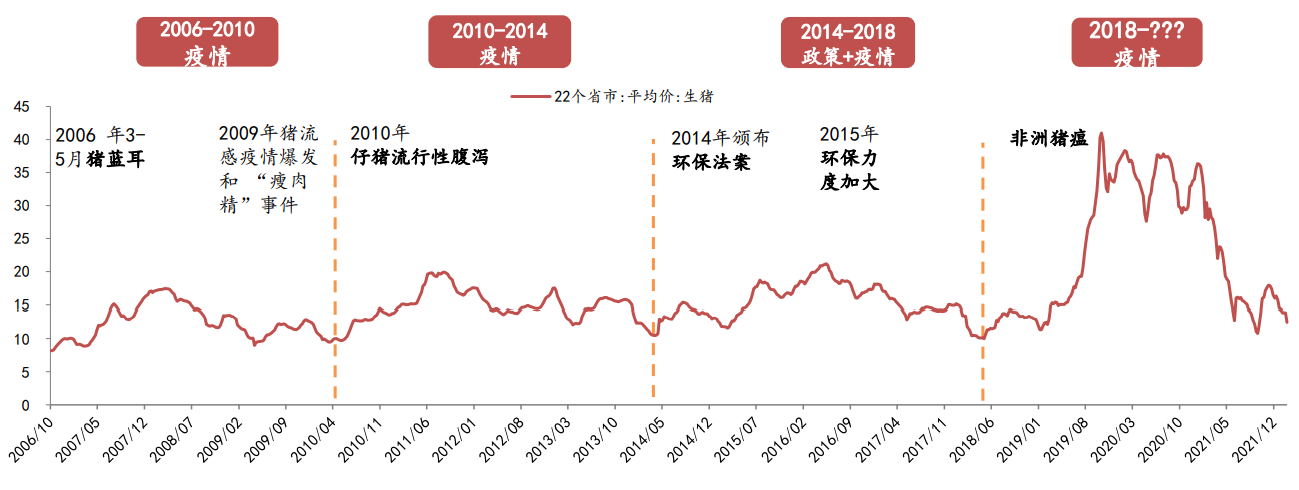

当然,猪周期不会平白无故产生,回看过去三轮猪周期均是由疫情驱动,而2018年爆发的非洲猪瘟更是把周期特点演绎到了极致,生猪价格在2019年创出45元/kg历史高位。

与此同时,国内生猪养殖企业赚得盆满瓢满,龙头牧原股份2021年2月市值突破4000亿,“猪茅”就此诞生。

但好景不长,随着生猪存栏量直线上升,猪价一路下跌,行业盈利能力进入下降周期。

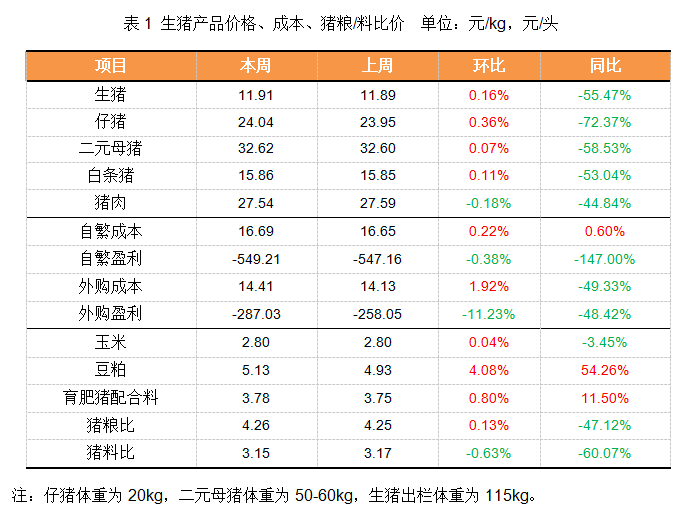

我们来看行业现状,截至3月25日统计数据,全国生猪均价11.91元/kg,同比下跌55.47%,猪粮比低至4.26:1,换算成养猪的经济效益,企业自繁出栏亏损549.21元/头,外购养殖出栏亏损287.03元/头。

换句话说,当下是养的越多亏的越多。2021年财报显示,温氏预计亏损133.37亿元,正邦科技亏损182亿元,其余未公示企业大概率日子也不好过。

既然基本面惨不忍睹,那么为何近期生猪养殖板块却走出一波上涨行情呢?

我猜测其中的原因有三点:

1、存栏加速出清。近期农产品价格上涨(原文:农产品持续涨价,哪些ETF受益),导致猪粮比再次走低,养殖户亏损加重,市场预期存栏量加速出清,为后续生猪涨价奠定基础;

2、政策托底。自2021年1月至今,生猪价格持续下跌时间超过13个月,3月以来国家为行业托底,连续两次启动收储合计7.8 万吨,3月16日再次发文,启动第三次收储工作。市场理解为政策底出现,对行业有提振作用;

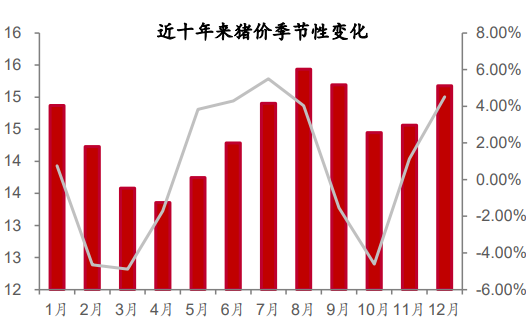

3、季节性预期。根据招商期货统计数据,近十年猪肉价格具有明显的季节性现象,每年3-4月为价格低点。换句话说,市场预期当前生猪价格是年内低点,市场最坏的时候已经过去。

至于行情的持续性,个人并不看好,至少我认为离基本面的拐点还有段距离。

从两个层面来讲,一个是供需,另一个是行业盈利拐点。

供需状况

供需决定价格,是商品市场的永恒定理。需求方面,近几年国内猪肉市场需求较为恒定,因此需求端变量可以忽略不计,那么供给就是唯一的变量。

其中,短期供给看生猪存栏量,后市供给参考能繁母猪存栏量。

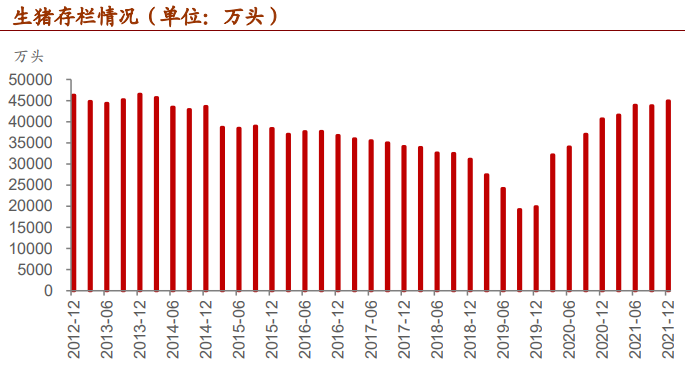

国家统计局数据显示,截至2021年12月国内生猪存栏4.49亿头,总量处于历史高位。此外,研究机构推测整个上半年市场均处于存栏过剩的局面。

因此,总量供应不减的情况下,对于当前生猪价格见底的观点,多少表示怀疑。

再讲另一个变量,能繁母猪。从时间周期来讲,母猪从配种到生猪出栏大约10个月,因此当期生猪的出栏量取决于10个月前的能繁母猪存栏量x产仔率x成活率,简单来讲就是10个月前的能繁母猪存栏量x MSY(每年每头母猪出栏肥猪头数)。

自2021年6月国内能繁母猪数达到4564万头,此后一路下降至今年2月的4268万头(下行幅度约 6.5%),一些投资者以此推测接下来猪价要涨。

在ETF之家看来,未免太乐观。用数据说话,即便是4268万头,同比去年2月依然是增加2.0%,相当于正常保有量的104.6%,意味着仍然过剩。

盈利拐点

大胆推测,养殖企业的盈利拐点远远没到,除了供给端以外,大伙还得考虑养殖成本因素,参考机构们调研最新数据:京基智农1-2月肥猪生产成本16.56元/kg、新希望2021年12月自繁肥猪的全成本约17.9元/kg。

假设全行业平均养殖成本16.5元/kg,那么生猪价格上涨35%(以12元/kg为基数)才达到盈亏平衡线。

综合以上观点,得出如下结论:

1、不否认年内出现猪周期拐点,根据能繁母猪数变化趋势,我们推测企业盈利拐点或许在三季度后;

2、即便是新一轮上涨周期出现,相比2019年大打折扣,毕竟存栏量摆在那里,肉价暴涨的可能性较小;

3、养殖企业今年的盈利状况不会太好,整个上半年亏损情况或许会超出预期。当然,作为周期行业,人人遗弃之时便是最好的入场点。

生猪养殖相关指数:中证畜牧指数(930707),对应ETF有如下四只:

以上观点带有主观性,结论仅供参考,欢迎大伙交流指正。